2024年以来,港股已有45只新股上市,合计募资约554.1亿港元。随着美的集团(今年迄今全球第二大募资规模新股)完成上市,港交所于全球新股排名已跃升至第四位。最近一周(9月22日-9月28日),有0家公司上市,3家公司招股,3家公司聆讯,4家公司递表。

最近一周,卡罗特、太美医疗、荣利营造招股,其中卡罗特引爆港股打新热潮,截至9月26日,卡罗特孖展认购倍数达1064倍,孖展总额约800亿,预计回拨50%,将于10月2日上市。

此外,香港承建商荣利营造于今年6月28日在港交所递表,9月25日(本周三)通过聆讯,两天后(9月27日)开启招股,从递表到招股仅三个月,IPO审核进程明显加速。

荣利营造、华润饮料、七牛智能通过聆讯,其中华润饮料是中国第二大包装饮用水企业以及中国最大的饮用纯净水企业。据报华润饮料9月26日已开始集资最多10亿美元(约78亿港元)的预路演,目标在下月挂牌。

特斯联、维升药业、南山铝业国际、中和农信递表,其中特斯联是公域操作系统型AIoT产品提供商,估值超200亿,此次为首次递表。

一、新股上市 (0家)

最近一周,0家公司挂牌上市。

二、招股 (3家)

最近一周,3家公司招股。

1、卡罗特(2549.HK)

卡罗特(2549.HK)招股日期为2024年9月23日至2024年9月26日,并预计于2024年10月2日在港交所挂牌上市。

全球发售方面,发行比例约为24.25%,发行后总市值30.63亿-30.95亿港元。本次共计2位基石投资者参与,占全球发售的41.94%。

2、太美医疗科技(2576.HK)

太美医疗科技(2576.HK)招股日期为2024年9月27日至2024年10月3日,并预计于2024年10月8日在港交所挂牌上市。

全球发售方面,发行比例约为4.0%,发行规模较小,发行后总市值约56.04亿-72.85亿港元,其中H股市值约19.72-25.64亿港元。本次无基石投资者参与。

认购资金方面,若未触发回拨,按发行中间价11.5港元计,全球发售的总募资额约为2.58亿港元,其中国配约占2.32亿港元,公开发售仅占2578.07万港元。

3、荣利营造(9639.HK)

荣利营造(9639.HK)招股日期为2024年9月27日至2024年10月4日,并预计于2024年10月9日在港交所挂牌上市。

全球发售方面,发行比例约为25.0%,发行后总市值5.70亿-7.30亿港元。本次共计3位基石投资者参与,占全球发售的21.5%。

认购资金方面,若不回拨,按发行中间价0.65港元计,全球发售的总募资额约为1.63亿港元,其中基石投资者约占3499.28万港元,其余国配(不含基石)约占1.11亿港元,公开发售仅占1625万港元。

三、通过聆讯 (3家)

最近一周,3家公司通过聆讯。

1、华润饮料

手握「怡宝」品牌的华润饮料于2024年9月25日通过港交所聆讯,拟在香港主板上市,联席保荐人为美林证券、中银国际、中信证券和瑞银集团。公司于2024年4月22日首次递表,2023年收入为135.15亿元,净利润为13.31亿元。

2、七牛智能

七牛智能于2024年9月24日通过聆讯,拟在香港主板上市,公司是中国第三大音视频PaaS服务商。2023年收入为人民币13.34亿元,净亏损为3.24亿元,2024年前三个月收入3.42亿元,净亏损1.5亿元。公司于2024年6月17日完成证监会备案。

3、荣利营造

荣利制造于2024年9月25日通过港交所聆讯,拟在香港主板上市,独家保荐人为同人融资。公司是香港承建商,于2024年6月28日首次递表,2023年收入为5.26亿港元,净利润为0.77亿港元,毛利率约23.11%。

四、递表公司 (4家)

最近一周,4家公司在港交所递交上市申请。

1、特斯联

特斯联于2024年9月26日向港交所递交招股书,拟在香港主板上市,这是公司第1次递交上市申请,联席保荐人为中信证券、海通国际,公司是公域操作系统型AIoT产品提供商。2023年收入为10.06亿,净亏损为8.03亿元,2024年前6个月公司收入3.57亿元,净亏损11.3亿元。

2、维升药业

维升药业-B于2024年9月26日向港交所递交招股书,拟在香港主板上市,公司曾在2022年11月17日、2023年8月16日、2024年3月21日递表,这是该公司第4次递交上市申请,联席保荐人为大摩及Jefferies。公司是一家处于后期阶段、临近商业化的生物制药公司。2023年其他收入0.11亿元,净亏损2.5亿元 ,2024年前4个月其他收入0.06亿元,净亏损0.6亿元。

3、南山铝业国际

南山铝业国际于2024年9月26日向港交所递交招股书,拟在香港主板上市,独家保荐人为华泰国际。公司是东南亚领先的优质氧化铝制造商,2024年上半年收入4.23亿美元,净利润1.59亿美元,净利率高达37.54%。

4、中和农信

中和农信于2024年9月27日向港交所递交招股书,拟在香港主板上市,这是公司第2次递交上市申请,独家保荐人为中金,公司是农村普惠金融服务商。2023年收入为31.8亿元,净利润为2.1亿元(扭亏为盈),2024年前6个月收入19.2亿元,净利润0.8亿元。

五、近期港股IPO市场情况

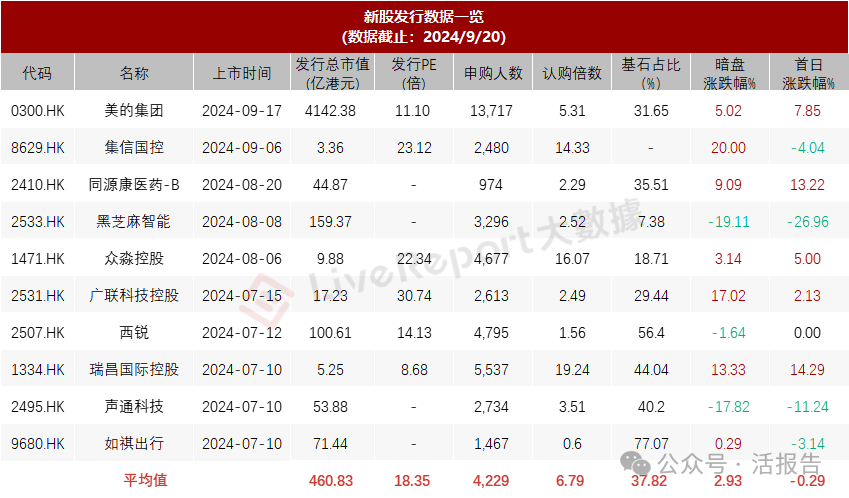

据LiveReport大数据,近10家上市新股平均发行市值为460.83亿,最大市值为新上市的美的集团,最小市值为集信国控;平均发行PE为18.35倍,PE处于中上水平;平均申购人数为4,229人,平均认购倍数为6.79倍;平均基石占比为37.82%,基石平均比例持续下降;

近10只新股暗盘平均上涨2.93%,首日平均下跌0.29%;近10家新股暗盘及首日表现好坏参半,美的集团作为今年最大的一个IPO,整体表现不错,也打破了大市值涨不好的魔咒。据传下一个大型IPO为顺丰控股,有此之鉴,或有利于后来者。

文章来源:活报告公众号

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)