在英伟达(NVDA.US)、Meta、台积电(TSM.US)等科技股的带动下,美股市场在2024年延续了此前的强劲走势,其中道指年内大涨了14.3%,并在近日再度创下新高。

而受益于美股市场牛市行情,摩根士丹利(MS.US)、美国银行(BAC.US)、摩根大通等投行的日子过得相当滋润,直接赚肿了,股价也迎来了大幅上涨。

多家投行大赚

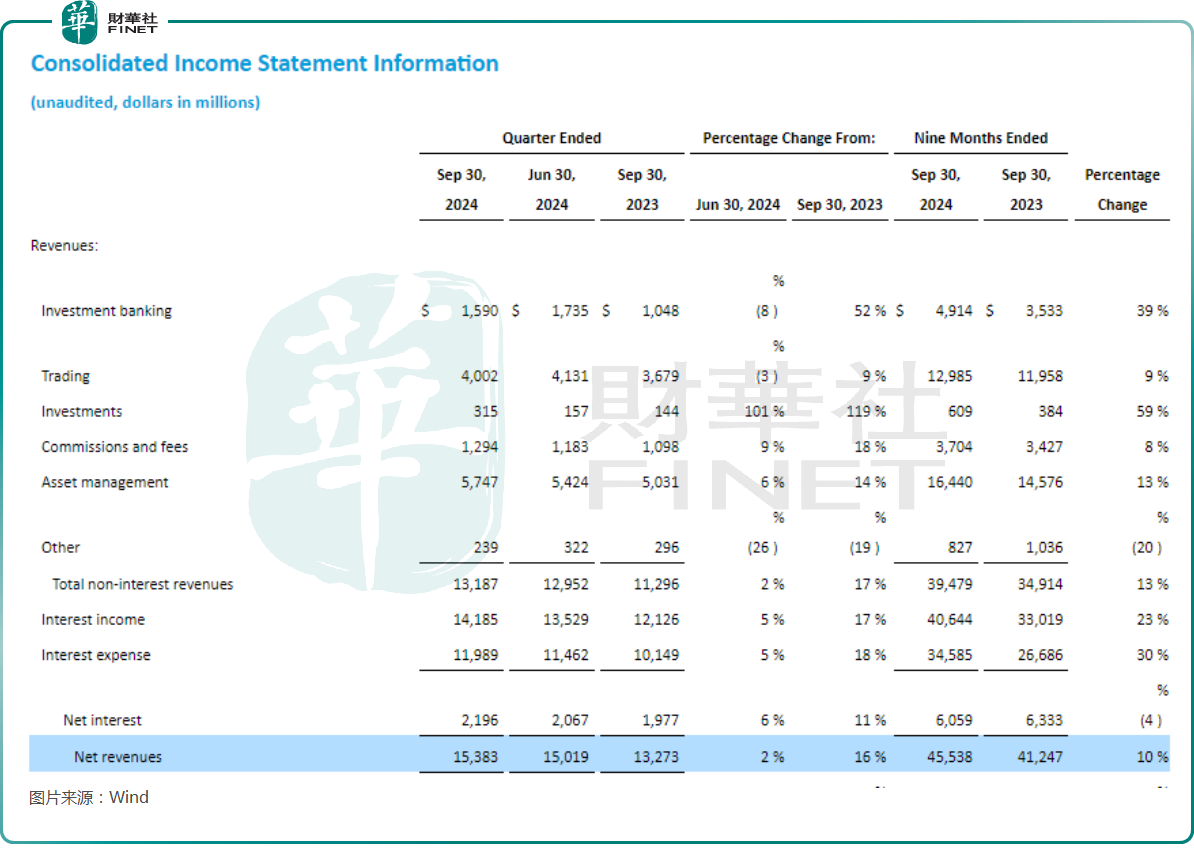

10月16日(当地时间),摩根士丹利发布了2024年第三季度业绩,多项指标表现亮眼。

数据显示,第三季度,摩根士丹利实现营收153.8亿美元,同比增长16%,超出市场预期;净利润为31.9亿美元,同比增长32%;每股收益为1.9美元,高于市场预期的1.6美元。

摩根士丹利之所以能在三季度取得亮眼业绩主要归因于其多项业务的收入均超出了市场预期。

其中,财富管理收入同比增长14%至72.7亿美元,创下新高并超出预期,主要得益于客户资产流入量增加和交易收入强劲。

股票交易收入同比增长21%至30.5亿美元,胜于预期;投资银行收入同比增长56%至14.6亿美元,同样大超预期;固定收益收入为20亿美元,同比增长3%,也要强于预期。

据悉,今年年初时,摩根士丹利的高层管理人员对公司近期实现利润目标的能力持更为谨慎的态度,导致其股价一度表现比较萎靡。

然而,从现在的股价走势来看,摩根士丹利表现亮眼,股价于10月16日大涨6.5%,再创新高,年初至今则累涨了31.8%。

值得注意的是,在美股市场走强的大背景下,业绩和股价表现优异的投行还有很多。

美国银行近期发布的业绩报告显示,于第三季度,公司实现营收254.9亿美元,小幅超出预期;净利润同比下降12%至69.0亿美元;每股收益0.81美元,超出分析师普遍预期的0.77美元。

业绩超预期主要得益于投行和交易业务表现强势,而净利息收入同比下降2.9%至141亿美元,但仍好于预期。

10月11日(当地时间),摩根大通也发布了三季报。数据显示,第三季度,公司实现营收433.2亿美元,高于预期;净利润为129亿美元,好于预期。

此外,高盛、花旗、富国银行近期披露的业绩也都超出了市场预期,并且这些投行近期的股价表现也都表现亮眼,其中富国银行、高盛、摩根大通均在近期创下新高。

有分析师称,总的来看,华尔街投行的消费者业务和企业客户业务普遍表现强劲,这也表明美国经济有可能实现软着陆。

美股市场后续如何走?

值得一提的是,虽然受益于市场强势,华尔街大行赚得盆满钵满,但对于美股后续走势,这些知名机构的看法似乎出现了一些分歧。

随着标普500指数的上涨,瑞银集团的Jonathan Golub和Patrick Palfrey在周二(当地时间)上调了该指数的年底预期。据悉,这两位分析师将预测值从5600点上调至5850点,同时将2025年的预测值从6000点上调至6400点。

截至10月16日(当地时间),标普500指数的点位是5842.47点,这也意味着这两位分析师预期2024年股指不会进一步上涨,但该指数在未来15个月内将再攀升9%。

CFRA Research的首席投资策略师Sam Stoval则在近日表示,自1947年以来,标普500指数经历了11个牛市。在每个牛市的第二年后,指数都会在接下来的12个月内至少经历一次超5%的回调,有时甚至会直接成为新的熊市。

Sam Stova称,此前经历的5个牛市在第二年后的跌幅在10%-20%之间,有3个牛市就转成了熊市。本轮牛市的第一年,标普500指数上涨了22%,第二年的涨幅则达到了34%,远高于中值11.5%,随着牛市进入第三个年头,美股尤其是大盘股目前的高估值“令人担忧”。

美国知名投行Stifel的首席股票策略师Barry Bannister在周三(当地时间)的采访中也表示,根据以往市场在繁荣时期的规律,标普500指数今年可能再攀升10%,至6400点左右。

不过,随着2025年通胀抬头,标普500指数可能会大幅回落25%,至4750点,回到2024年开始时的点位。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)