搜索引擎服务供应商谷歌(GOOG.US),与人工智能芯片股超微半导体(AMD.US),于同一日公布了2024年第3季业绩,然而,同为AI概念股,两支股票在公布业绩后的股价表现却出现明显分化。谷歌-A盘后交易时段股价大涨5.79%,谷歌-C盘后大涨5.89%;而AMD在盘后交易时段却下跌7.63%。

为何会有如此大的差异?

谷歌云大放异彩

2024年第3季,谷歌收入按年增长15.09%,至882.68亿美元,高于市场预期的863亿美元,摊薄后每股盈利增至2.12美元,高于市场预期的1.85美元。经营利润率从上年同期的27.83%扩大至32.31%。

谷歌搜索及其他业务于2024年第3季继续保持双位数增长,按年增长12.17%,至493.85亿美元,YouTube广告收入亦按年增长12.19%,至89.21亿美元。总括而言,谷歌传统的服务收入按年增长12.54%,至765.1亿美元;分部经营溢利则按年增长28.91%,至308.56亿美元;经营利润率从上年同期的35.21%上升至40.33%。

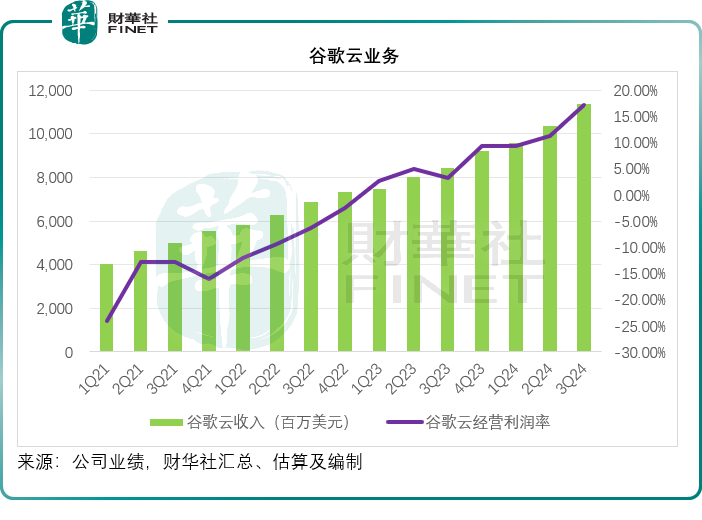

值得留意的是,在AI的加持下,谷歌云的表现十分抢眼。第3季收入按年增长34.98%,至113.53亿美元,分部经营溢利按年大增631.95%,至19.47亿美元,经营利润率从上年同期的3.16%,大增近14个百分点,至17.15%。

谷歌将云业务的强劲增长归因于人工智能的机遇,因这一收入包含来自企业客户的预订。管理层指,该公司的AI全栈产品正全面运营,并形成一个“良性循环”,或意味着谷歌云的收入及利润仍拥有很大的扩展空间。

AMD没有惊喜?

AMD的第3季业绩,在AI的加持下也有非常耀眼的表现。季度收入按年增长17.57%,至68.19亿美元;经调整毛利率按年提升了2.54个百分点,至53.63%;经调整EBITDA利润率则按年提升了2.86个百分点,至27.67%;第3季经调整净利润按年增长32.51%,至15.04亿美元。

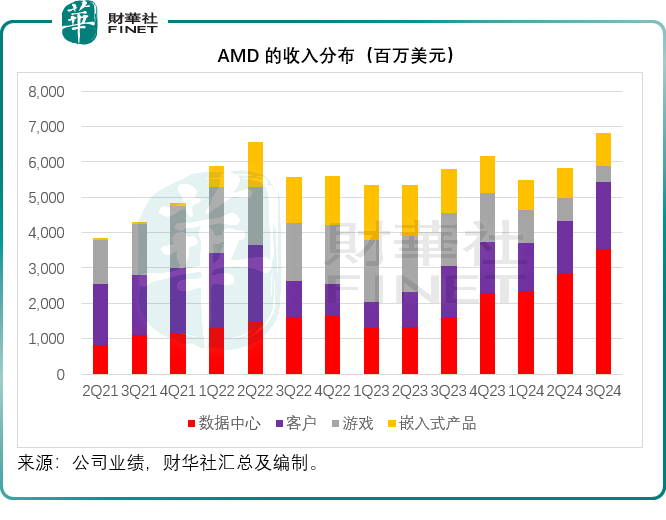

包括AI业务的数据中心分部贡献收入35.49亿美元,同比大增122.09%,客户业务也有按年29.46%的收入增幅,达到18.81亿美元,抵消了游戏和嵌入式产品季度收入分别按年下降69.32%和25.42%的影响。见下图,数据中心和客户分部的贡献显著提升。

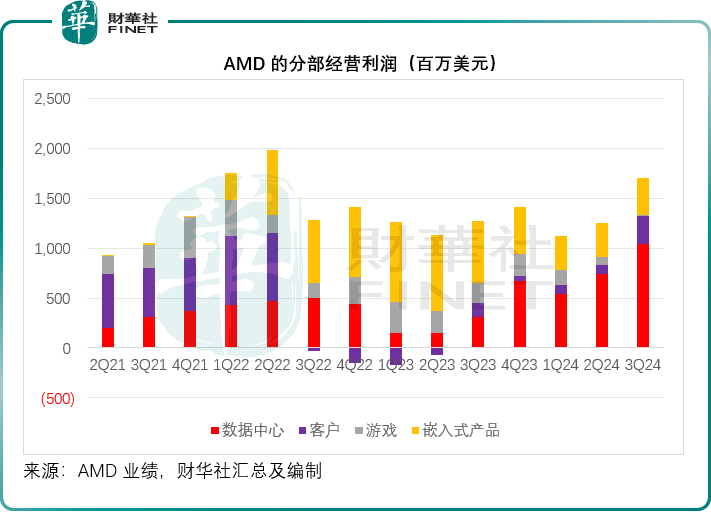

另外,数据中心和客户分部的经营溢利更大幅增长,于第3季分别按年增长240.20%和97.14%,至10.41亿美元和2.76亿美元,数据中心的分部经营利润率从上年同期的19.15%扩大超10个百分点,至29.33%;客户分部的经营利润率也由上年同期的9.64%,上升超5个百分点,至14.67%。见下图,数据中心和客户分部的经营利润大幅增加,但是嵌入式产品和游戏业务的利润明显收缩。

AMD表示,数据中心第3季业绩创纪录,主要得益于AMD Instinct的GPU交付量强劲攀升,以及AMD霄龙EPYC CPU销售增长。客户分部的强劲增长则主要得益于对AMD的x86微处理器产品Zen 5锐龙处理器强劲需求所带动。

AMD已完成了对Silo AI的收购,以加快在AMD硬件上开发和部署AI模型。另外,AMD和英特尔(INTC.US)宣布与博通(AVGO.US)、戴尔(DELL.US)、谷歌、慧与(HPE.US)、惠普(HPQ.US)、联想、Meta(META.US)、微软(MSFT.US)、甲骨文(ORCL.US)、红帽(RHT.US)以及业界名人共同成立了一个x86生态系统顾问小组,就架构互操作性和简化软件开发进行合作,以抵御ARM(ARM.US)。

AMD在10月份时发布了对标英伟达(NVDA.US)H200的全新AI芯片MI325X,扩展了内存容量和带宽优势,与H200相比,推理性能提高了20%,而且在训练方面更具优势。苏妈表示,客户和合作伙伴都对这款新AI芯片很感兴趣,将从第4季开始量产和交付,预计从2025年第1季起,适用于戴尔、惠普、联想、超微电脑(SMCI.US)和其他系统。更长远而言,AMD已加快了产品开发步伐,其下一代MI350系列芯片有望在2025年下半年推出,基于CDNA Next架构的MI400系列预计也会在2026年推出。

苏妈在业绩发布会上表示,由于数据中心的AI业务需求非常强劲,将数据中心AI业务的全年销售额预测从之前的45亿美元上调至50亿美元以上,而在年初时,她预计的数据为20亿美元。她还表示,数据中心和客户分部表现强劲,随着Zen 5和AIPC的推出,未来的增长还会持续,而游戏和嵌入式产品的增长则较为和缓。

然而,即便苏妈在业绩发布会上对于AMD未来的AI发展如此乐观,但所提供的预测数据,却并没有太大的惊喜。

AMD预计,其第4季收入约为75亿美元(约有3亿美元的差距),若按中位数计算,意味着按年增长22%和按季增长约10%,非会计准则毛利率预计将达到54%。这一指引与市场预期的第4季收入75.4亿美元和经调整每股盈利1.16美元大致相符。这或是投资者感到失望的原因。

总结

谷歌和AMD都得益于AI的发展热浪,而AMD处于较上游,谷歌是其客户之一,但是从行业前景来看,尽管AI芯当前需求殷切,英伟达仍占主导地位,而且产品的成本和投入也是投资者的重要衡量,若AI的投入产出比没有预期吸引,所给予的估值也不太一样。AMD固然掌握了AI芯片的发展机遇,但是就目前的指引来看,增长幅度没有市场所期望的高,这让投资者望而却步。

谷歌的传统搜索引擎业务面临Meta、亚马逊(AMZN.US)、微软等科技同行和广告服务供应商的激烈竞争,不过仍继续保持双位数增长和盈利能力的提升,足证其行业地位。谷歌云更出乎意料地大幅增长,盈利能力更显著改善,并且在AI应用的普及下,谷歌或可通过其垄断地位,进一步扩大在AI应用市场的份额,也因此获看高一线。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)