美团(03690.HK)、拼多多(PDD.US)、快手(01024.HK)与携程(09961.HK),作为外卖、电商、直播电商与旅游平台的上市翘楚,纷纷揭晓了截至2024年9月30日的第三季度业绩。在这一季度中,四家公司的收入均实现了令人瞩目的双位数增长,经调整EBITDA利润率也各有提升,非会计准则净利润的增幅更是超越了其收入增幅,这一连串的数据无疑展示了它们净利润率的显著改善。

然而,业绩的辉煌并未完全转化为股价的顺风顺水。在公布季度业绩之后,这四家公司的股价均经历了不同程度的调整。尽管美团和携程(TCOM.US)今年以来的股价仍然保持了较大的涨幅,但快手和拼多多的股价却出现了下跌。这种业绩与股价之间的“错位”现象,无疑引发了我们的深思。

那么,这些平台股巨头究竟在第三季度中取得了哪些成就?它们的股价又为何会呈现出如此不同的走势?

美团:未来的投入可能增加

四大平台运营商之中,美团的利润增幅最耀眼。

目前,美团的核心本地商业分部,包括餐饮外卖、美团闪购、到店酒旅业务,收入主要包括:

1)来自商家和消费者的配送服务;

2)向商家及第三方代理合作伙伴收取技术服务费的佣金;

3)向商家提供各种形式的在线营销服务。

2024年第3季,在核心本地商业分部驱动之下,美团录得季度收入935.77亿元(单位人民币,下同),按年增长22.38%,其中核心本地商业和新业务的季度收入分别按年增长20.25%和28.91%。

美团第3季的经调整EBITDA按年大增加134.75%,至145.29亿元;经调整EBITDA利润率按年提升了7.43个百分点,至15.53%;经调整溢利更按年增长124.00%,至128.29亿元。

美中不足的是,持续亏损的新业务分部。主要包括美团优选、小象超市、B2B餐饮供应链(快驴),收入主要包括:1)销售商品,主要来自B2B餐饮供应链(快驴)和小象超市;2)各种业务(如美团优选、共享单车、共享电单车、充电宝以及小额信贷)提供的各种服务。

但好在,2024年第3季的经营亏损有了明显改善,分部经营亏损由上年同期的51.12亿元,收窄至10.26亿元,其中该公司透露美团优选的亏损环比收窄,而除美团优选以外的其他新业务作为一个整体于第3季实现了盈利。

这其实是一个好兆头,或许意味着美团未来的利润率将持续好转,那为何美团的股价在绩后下跌?财华社认为最大的原因或有两个:

1)美团正计划拓展海外业务,于第3季业绩期后的10月,Keeta在沙特阿拉伯首都利雅得正式上线,也是美团国际拓展的一步,估计国际业务在初期会因为投入的持续上升而持续亏损,这有可能拖累其整体业绩表现;

2)美团将持续致力于支持全国范围内合作商户的高质量发展,提升骑手福利和保障骑手权益。

11月,美团外卖再次升级餐饮的“繁盛计划”,投入十亿助力金支持商家,所有现金支持将从今年12月31日起分批到账。

此外,美团还计划把握即时零售的机遇,推出“繁星计划”,或在下沉市场重点布局闪电仓,助力包括名创优品(09896.HK)等在内的商家推进即时零售的发展。预计到2027年,美团闪电仓的数量将超过10万个,市场规模达到2000亿元,只是未知该项计划的投入与产出在短期内是否会对其整体业绩带来影响。

携程:增长趋势正常化,估值远低于同行

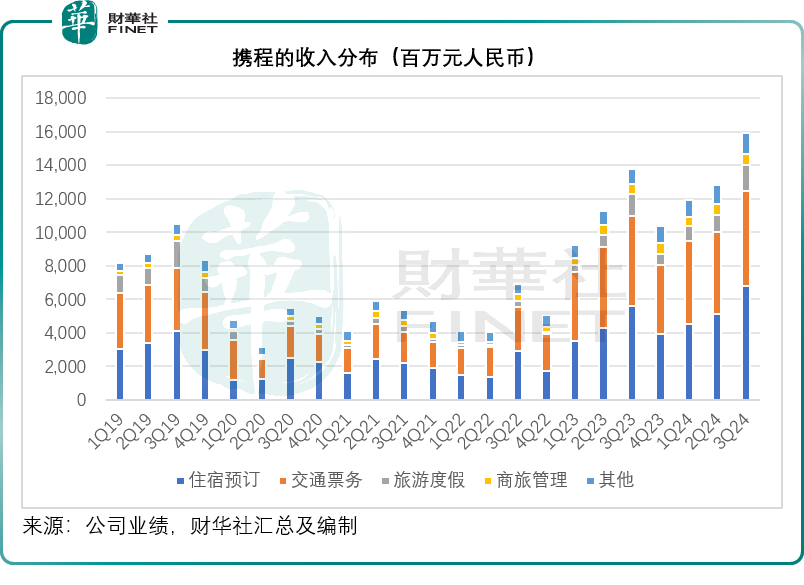

携程的2024年第3季收入按年增长15.63%,至159亿元,其中住宿预订、交通票务、旅游度假、商旅管理四大业务的季度收入年增幅分别为21.70%、5.27%、17.32%和11.00%。见下图,2023年第2季起携程的收入已经恢复到疫情前水平,而在2024年依然继续保持增长。

携程第3季的经调整EBITDA利润率达到35.72%,按年提升了2.11个百分点,非会计准则季度利润则为59.63亿元,按年增长21.77%。

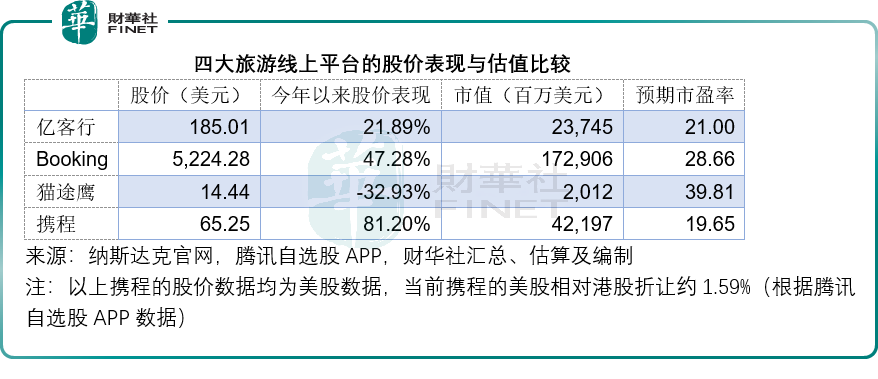

相比较而言,其国际同行的第3季表现就没有携程强劲。

携程的竞争对手亿客行(EXPE.US)(即Expedia)第3季收入按年增长3.33%,至40.6亿美元,约合295.83亿元人民币,收入规模依然高于携程,但经调整EBITDA利润率仅30.79%。

全球最大线上旅游服务商Booking(BKNG.US)的2024年第3季收入按年增长8.90%,至79.94亿美元,约合人民币582.48亿元。

得益于规模效益,其经调整EBITDA利润率为45.8%,仍较携程高出超过10个百分点,不过增幅相对较小,较上年同期提升0.9个百分点,而净利润为25.17亿美元,按年增长0.24%。

旅游网站猫途鹰(TRIP.US)的2024年第3季收入为5.32亿美元,大致与上年同期持平,而经调整EBITDA利润率为22.93%,较上年同期下降0.9个百分点。季度非会计准则净利润为72百万美元,按年下降2.70%。

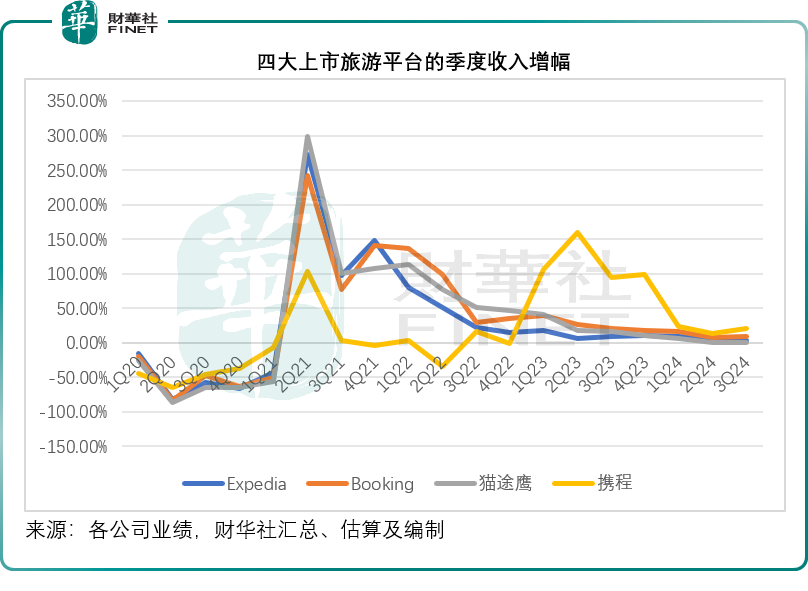

下图比较了四家线上旅游服务供应商疫情前后的收入增长,从图中可见,由于国内走出疫情的时间稍晚,携程的增长主要从2023年起,但到2024年起四家平台已开始正常化,携程的增长态势依然向好。

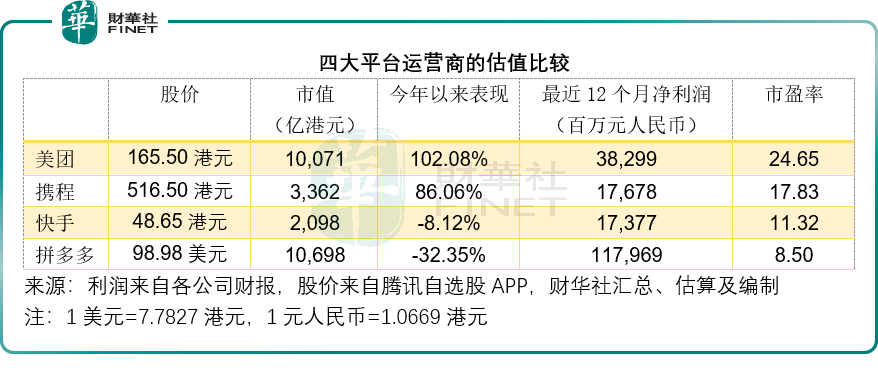

尽管携程的表现仍好于其国际同行,而且今年以来的股价表现也跑赢国际同行,但其估值仍是四者中的最低,见下表。

快手:电商业务增速正常化?

快手的2024年第3季收入按年增长11.39%,至311.31亿元,其中过去的主力直播业务收入规模近一步缩小,按年下降3.92%,至93.38亿元;而平台经济的典型收入来源线上营销服务则保持20%以上的增幅,季度收入达到176.34亿元;包括电商业务在内的其他业务则按年增长17.52%,至41.59亿元。

相对来说,直播业务由于需要与主播摊分收入,摊分出去的成本也相对较高,利润相对较低,而线上营销服务和电商业务则能享有较高的利润。

快手凭借其在直播累积的流量,拓展电商业务,既有利于推动线上营销服务的扩张,也有利于带来更优质的佣金收入,而降低对高成本直播的依赖,这是其最近几年的做法。

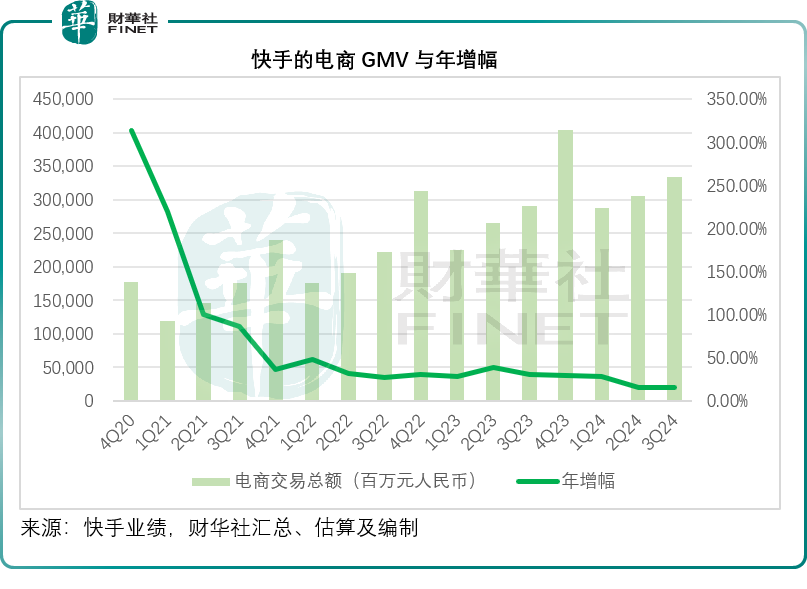

快手的电商GMV在过去几年经历了高速增长,到2024年第3季,单季的电商交易总额已达到3342亿元的规模,在如此高的基数下,其增速似乎也稳定下来,见下图。

当前的电商业务已成为国内大型科技公司的主流业务,腾讯(00700.HK)的视频号、字节跳动的抖音、小红书等,都在冲入电商赛道,更别提传统的电商平台京东(09618.HK)、阿里巴巴(09988.HK)、拼多多等,利用现有的资源通过改革、重组和优化,不断渗透到下沉市场拓展流量,同时想尽办法提升消费频次扩大每用户收入。

快手流量红利时期已经结束,所面对的竞争无疑将会加剧,或需要通过科技手段(例如AI)与内容优化,才能在竞争中幸存,也意味着快手接下来的业务增长压力将会加大,而投入和成本可能会上升,这应也是其估值受压的原因。

拼多多:以质量拼流量

在过去,拼多多以价格拼流量,使得其用户数一路狂飙,迅速追上阿里巴巴(BABA.US)。

然而,随着主要科技公司和电子商务平台,特别是抖音,深入拓展至低线城市市场,拼多多的用户增长空间逐渐受限。因此,在6月的财务季度发布会上,公司管理层清醒地指出了提升商品质量的紧迫性,并认识到长期利润率的下滑是不可避免的。他们认为,拼多多未来必须投入更多资源以加强供应链管理和农业科技发展,这一战略调整直接导致原本形势大好的拼多多股价逆转。

今年以来,拼多多的股价累计下跌32.35%,现价98.98美元较52周高位164.69美元回撤40%。

2024年第3季,拼多多的季度收入按年增长44.33%,至993.54亿元,增幅远超美团、携程和快手;非会计准则经营溢利按年增长47.69%,至267.7亿元;非会计准则净利润更按年增长61.26%,至274.59亿元。

值得留意的是,拼多多2024年第3季的非会计准则经营利润率为26.94%,虽然按年有0.61个百分点的增幅,但已明显低于今年前两个季度的水平,前两季的非会计准则经营利润率分别达到32.89%和36.05%。

财华社留意到,拼多多的营销开支占收入比重在前两个季度下降至26%左右后,于第3季又回升至30%以上,管理层解释主要因为促销和广告活动支出增加,这也从侧面反映拼多多为保障其竞争优势所下的功夫。

管理层在最新一季业绩中继续强调,面对竞争加剧和持续的外部挑战,其收入的增速将继续放缓,而其未来继续进行高质量发展和打造健康可持续服务生态的投入,将会反映到未来的业绩中。可以预见,拼多多未来的收入增长将趋向于和缓,而利润率增长将放缓。

总结

上述四大平台于2024年第3季都交出了表现不俗的季度业绩,收入保持双位数增长,利润率均明显改善。

美团、拼多多、快手以及携程均属于平台运营商范畴,各自在特定领域内展现出独特的优势。它们共同依赖于流量作为主要盈利来源,通过赚取利润质量较高的佣金和提供营销服务等方式实现收益。

略有不同的是,美团由于需要支持庞大的配送员队伍,因此承担较高的成本投入,而其他三家平台则以轻资产模式运营,这既是它们的优势所在,也意味着市场进入门槛相对较低。为了维持其竞争优势,这些平台必须持续投入于营销活动。

对于平台来说,流量是其优势所在。然而,这四大平台在国内的市场渗透率已达到相当高的水平,在流量拓展方面的空间正逐渐缩小。因此,它们都需进一步巩固自身的竞争壁垒,以确保竞争优势。

美团通过扩展其服务生态系统来实现这一点,而拼多多、快手和携程则通过提升技术能力和产品质量。这些举措均需要在研发和市场营销方面进行更多的投入,这将对其未来的盈利能力和估值产生影响。

目前,四大平台还有一个共同点——当前的估值并不高。其中,拼多多的市盈率估值更低于10倍。

当前它们所处的低估值状态,理应已经反映了市场对其未来发展的担忧。然而,从另一角度审视,或表明一旦它们展现出持续性或成功实施改革,便存在估值提升的潜力。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)