条条大路通港股!

在A股上市窗口收紧的背景下,且受限于新三板市场流动性不足、融资功能减弱等因素,越来越多新三板企业和曾筹备A股上市企业开始转移战场,赴港上市。

已上市企业:64家“新三板转港”,19家“A转港”

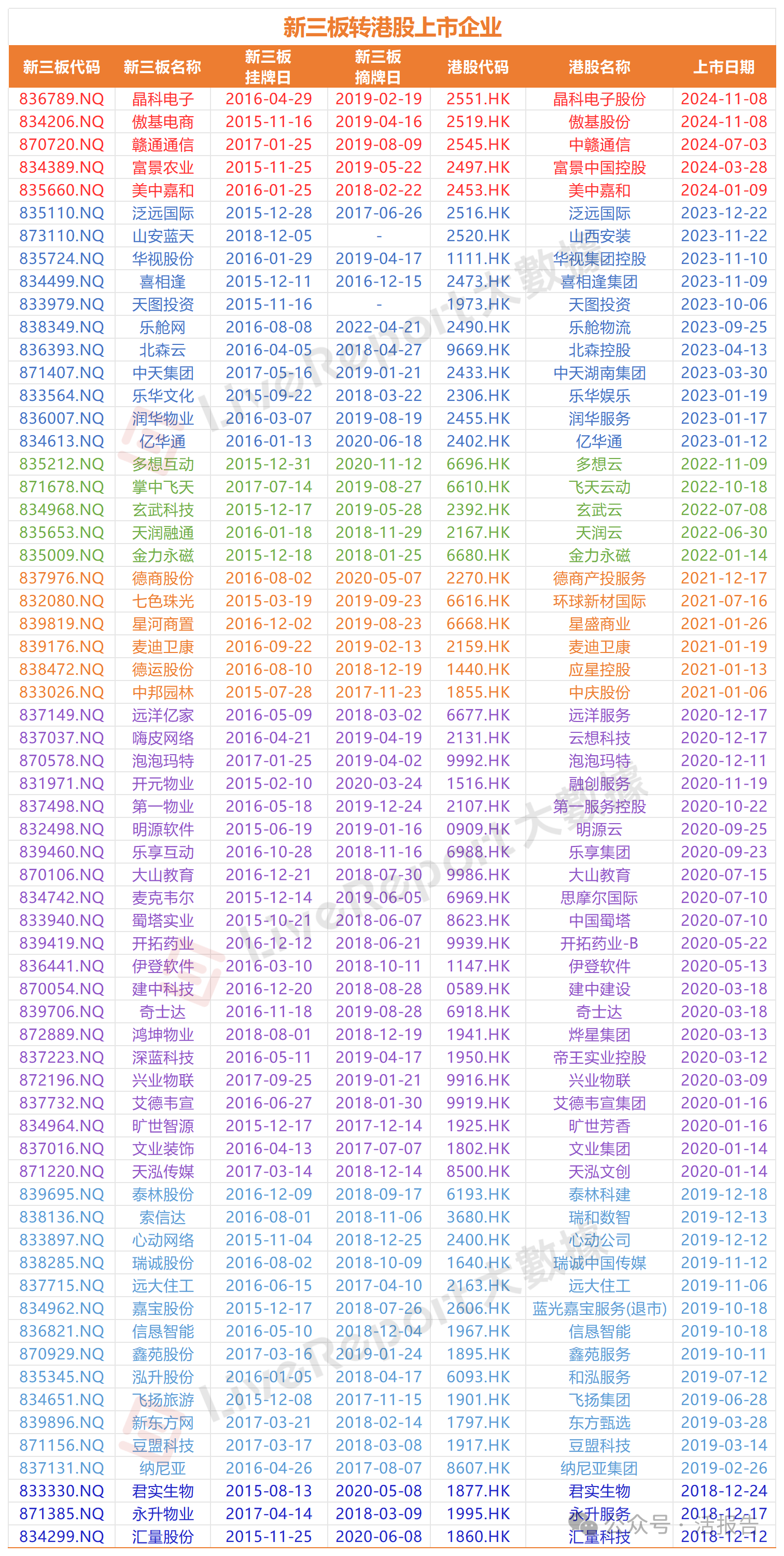

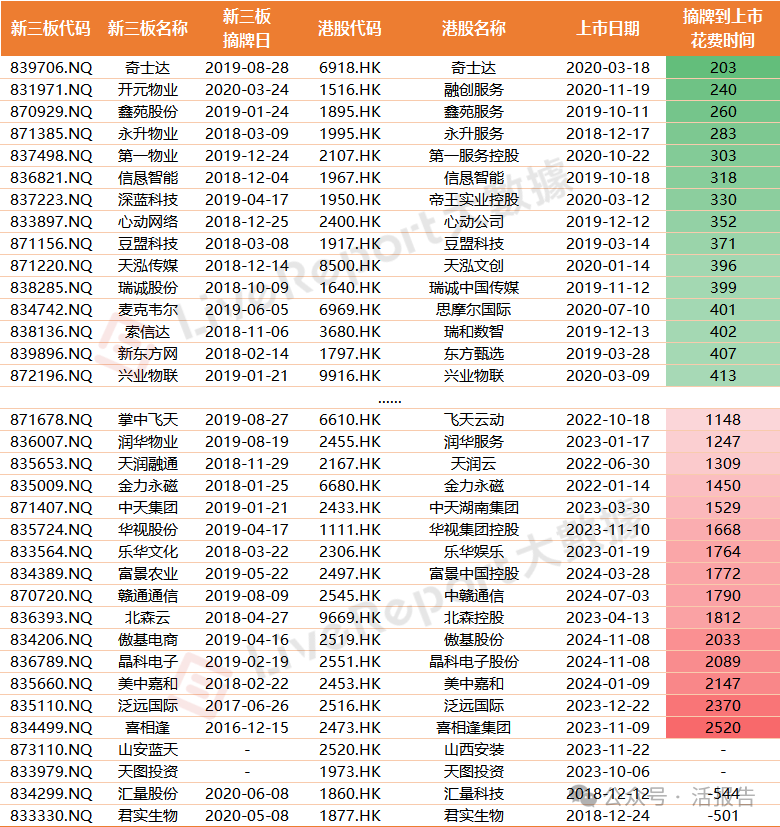

据LiveReport大数据不完全统计,自2018年以来,共有64家新三板企业转到港股上市,截至2024年12月2日,今年已有5家在新三板摘牌成功在港上市企业,分别是晶科电子股份、傲基股份、中赣通信、富景中国控股、美中嘉和。

回顾过去6年,2020年是新三板转港股的元年,超20家企业以此路径成功在港上市,2019年、2023年出现了两个小高潮,成功在港上市的新三板企业均超过10家。

2018年:君实生物、汇量科技、旭辉永升服务3家;

2019年:索信达控股、心动公司、瑞和数智、新东方在线等13家(蓝宝嘉宝服务已在港股退市);

2020年:泡泡玛特、融创服务、明源云、乐享集团、思摩尔国际、云想科技、远洋服务等21家;

2021年:星盛商业、环球新材国际、麦迪卫康等6家;

2022年:飞天云动、多想云、玄武云、天润云、金力永磁5家;

2023年:泛远国际、山西安装、乐华娱乐、天图投资等11家。

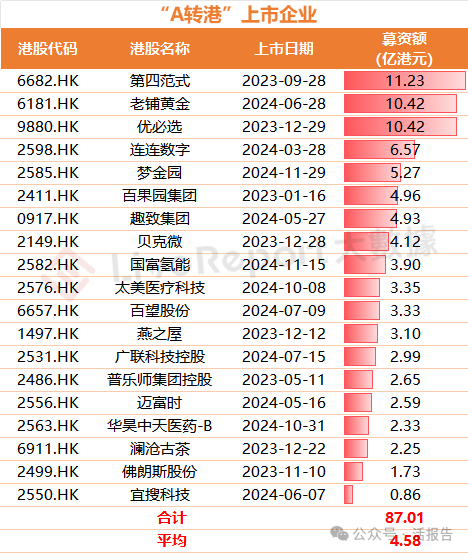

此外,也有越来越多曾经尝试在A股上市的企业在经历上市周期漫长、业务发展需要等因素的影响,开始转向赴港上市。据LiveReport大数据不完全统计,自2023年以来,共有19家“A转港”企业成功港股上市。并且即将上市的重塑能源、毛戈平也有寻求A股上市的经历。

行业“含科量”剧增,新三板企业募资668亿

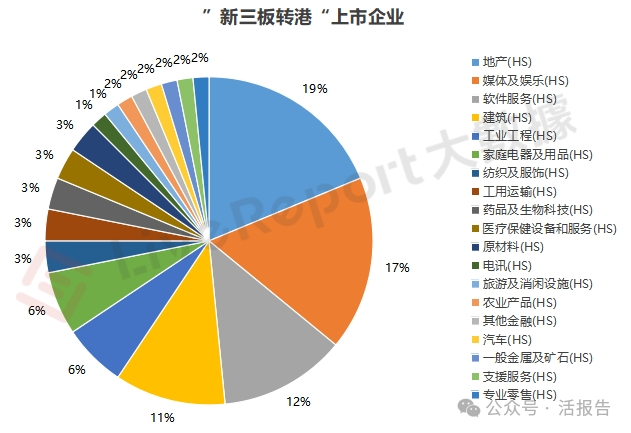

在64家新三板企业中,行业分布以地产、媒体及娱乐、软件服务、建筑为主,合计占比约六成。

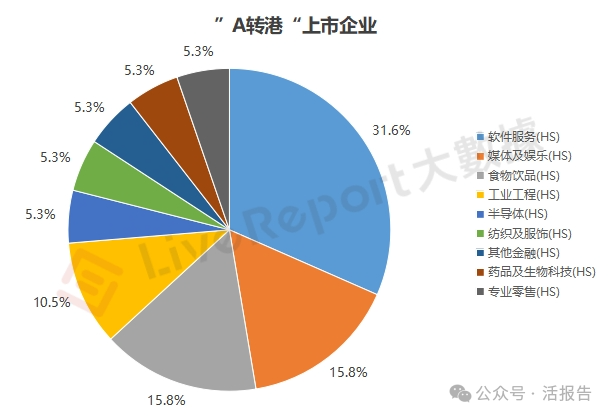

在19家“A转港”上市企业中,行业分布以软件服务、媒体及娱乐、食物饮品为主,其中科技企业占比超三成。

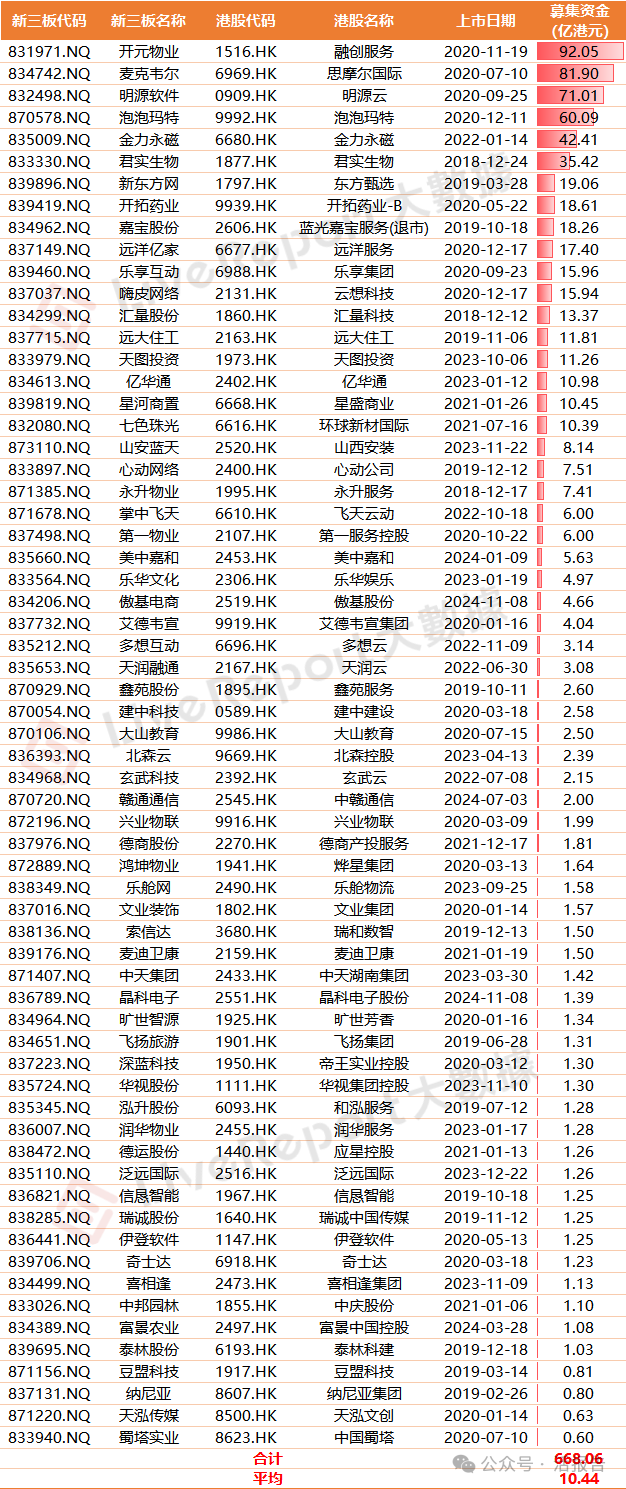

从募资额来看,64家新三板企业在港募资合计668.06亿港元,平均每家募资10.44亿港元,募资额前五名分别是融创服务(92.05亿)、思摩尔国际(81.90亿)、明源云(71.01亿)、泡泡玛特(60.09亿)、金力永磁(42.41亿)。

19家“A转港”企业在港募资合计约87亿港元,平均每家募资4.58亿港元,募资额超10亿港元的有第四范式、老铺黄金和优必选。

新三板转港上市市值暴涨!明源云首日增长162倍

受限于流动性等因素,64家新三板企业在新三板摘牌时估值普遍较低。成功在港上市后,九成企业的估值得到了不同程度的抬升。

从上市首日市值来看,64家新三板企业上市首日市值合计5037亿元,市值最大的前五名分别是思摩尔国际(1606.86亿)、泡泡玛特(804.4亿)、明源云(504.88亿)、融创服务(3528.33亿)、金力永磁(192.84亿)。

从市值增幅来看,64家企业港股上市首日市值较新三板摘牌市值平均增长9.85倍,其中市值增幅最大的是明源云,市值增长高达162倍,泡泡玛特、星盛商业、融创服务都分别增长了约79倍、44倍、40倍。

新三板摘牌至上市平均耗时两年半,最快203天

从上市时长来看,除开新三板未摘牌及先在港股上市后新三板摘牌企业,企业新三板摘牌到港股上市平均花费877天,其中耗时较长的有喜相逢集团、泛远国际、美中嘉和、晶科电子股份、傲基股份等,都在五年以上;耗时较短的有奇士达、融创服务、鑫苑服务、永升服务,均在300天以内。

山西安装、天图投资均采取“新三板+H股”模式,新三板未摘牌;汇量科技、君实生物在港股上市后新三板才摘牌。

已递表企业:7家“新三板转港”,12家“A转港”

据LiveReport大数据不完全统计,排除已上市的64家企业,还有7家新三板企业香港交所递交上市申请(截至12月2日招股书有效期内)。活力集团、健康160、大众口腔、西普尼已在新三板摘牌,正信光电、讯众股份、文达通还未摘牌。

另外,据LiveReport大数据不完全统计,有12家“A转港”企业向港交所递交上市申请(有效期内),主要以科技、生物医药企业为主。

文章来源:活报告公众号

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)