据港交所披露,截至11月29日,今年以来港股市场已有46家公司退市。其中,被取消上市地位的有29家,自愿撤回上市地位16家(包括私有化退市15家,自愿撤回上市1家),SPAC并购交易1家。

此外,已获上市委员会批准的除牌公司还有9家,另有56家公司处于停牌状态。

虽然同为“退市”,但主动退市与被强制退市的公司所面临的问题,以及可能的前途却是大不相同。有的是开启一场新的旅程,有的则即将迎来一场生死考验。

1、主动退市——基于长期战略考量,或是一场新生

自愿撤回上市地位属于港股中的“主动退市”,多为私有化退市,常见的方式包括协议安排、自愿要约。

上市公司作出私有化退市决定,大多是基于长期战略发展考虑,流动性有限、估值不匹配、融资较困难等等都可能是根本原因。

而获得私有化收购的公司,往往是有投资者看到了潜在的机会,退市并不就是一个“黯然”的结局,有时反而是一场“新生”的开始。

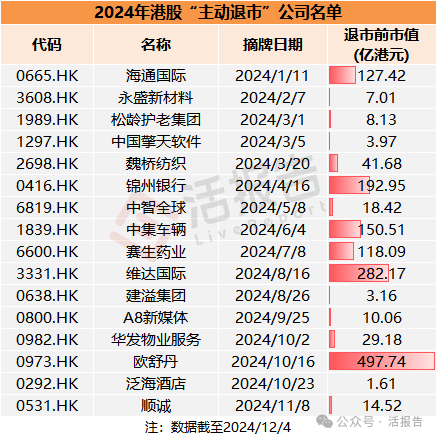

今年港股主动退市的公司中,最大的一例为美妆巨头「欧舒丹」的私有化。10月16日,因受累于市场流动性和估值偏低,控股股东Reinold Geiger联同黑石、高盛等一致行动集团选择将其私有化,其退市前市值接近500亿港元。

此外,8月16日,纸业巨头「维达国际」被印尼富豪陈江和家族以每股要约价23.50港元、总代价261亿港元要约收购,结束了在香港17年多的上市地位。其退市前市值达282亿港元。

其他主动退市的公司中,退市前市值过百亿的还包括「锦州银行」、「中集车辆」、「海通国际」以及「赛生药业」。

值得注意的是,12月4日全球最大的上市地产投资管理公司之一ESR(1821.HK)披露公告,由喜达屋资本集团、Sixth Street和SSW Partners牵头的财团拟通过协议安排将公司私有化。

除了上述邀约方,参与的机构还有卡塔尔投资局(QIA)、华平投资以及公司创始人沈晋初等。本次私有化对ESR的整体股权估值为552亿港元(71亿美元)。而ESR在11月29日停牌前的总市值约为485亿港元,私有化溢价约13.6%。

这将是继欧舒丹之后,年内港股市场又一个重量级私有化退市的案例,也是自2021年以来港交所最大的私有化项目。

2、被动退市——市值较小,普遍存经营发展问题

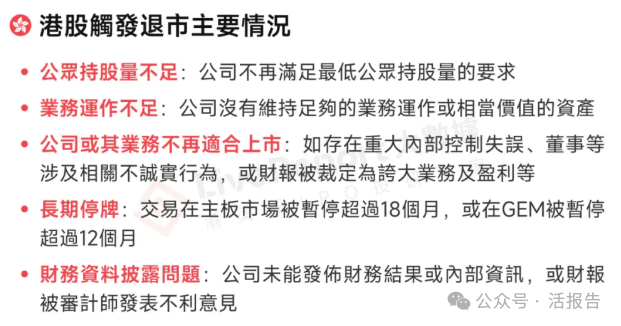

与“主动退市”相对的是“被动退市”,也即强制退市,通常是由交易所决定的。不同的交易所对于“强制退市”有不同的触发条件。

当上市公司违反交易所规则,如财务造假、长期亏损、未按时披露财报等,交易所会依据相关规定强制其退市。在港股市场,触发强制退市的条件相对宽泛、弹性,包括公众持股量不足、业务运作不足、长期停牌、财报问题等。

2018年,港交所推出“快速除牌”机制,主板公司连续停牌超过18个月(主板《上市规则》第6.01A条),GEM公司连续停牌超过12个月(GEM《上市规则》9.14A条)的,港交所有权取消其上市地位,或视具体情况随时刊发除牌通知。

一般来说,港交所还会给停牌上市公司一个补救期,但相关公司若在补救期内未能复牌,港交所就会将其除牌。

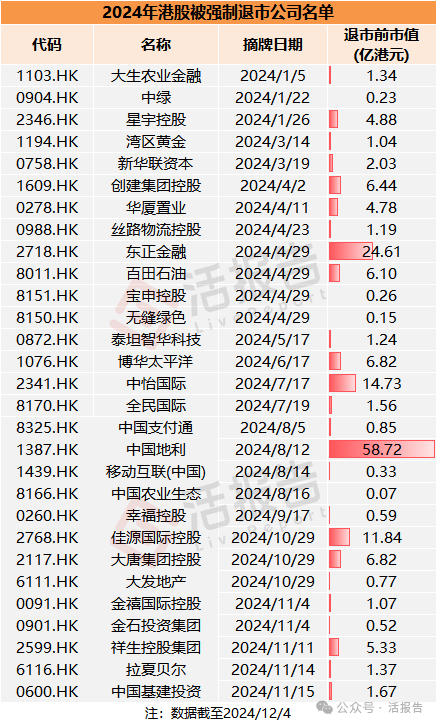

今年港股被动退市的公司中,退市前市值最大的为「中国地利」,达58.7亿港元。5月27日公司公告称,因未能履行复牌指引,被港交所撤销上市地位。尽管该公司向联交所上市覆核委员会提出了覆核,但最终仍在8月12日被强制退市。

自2022年10月份以来,中国地利的股票长期处于停牌状态。深究其退市原因,主要是公司未能如期刊发年度及中期业绩报告,内控出现重大问题,甚至境内银行存款也遭到冻结。

而其他被强制退市的公司,退市前市值均在50亿港元以下,包括「东正金融」、「中怡国际」、「佳源国际控股」、「拉夏贝尔」等。

回视过往,被强制退市的公司一般市值较小,多为金融、消费行业,且无实质性经营业务的“壳公司”,亦或是存在较为严重的经营、财务、内控等层面的问题,往往已经是处于“生死考验”之际。

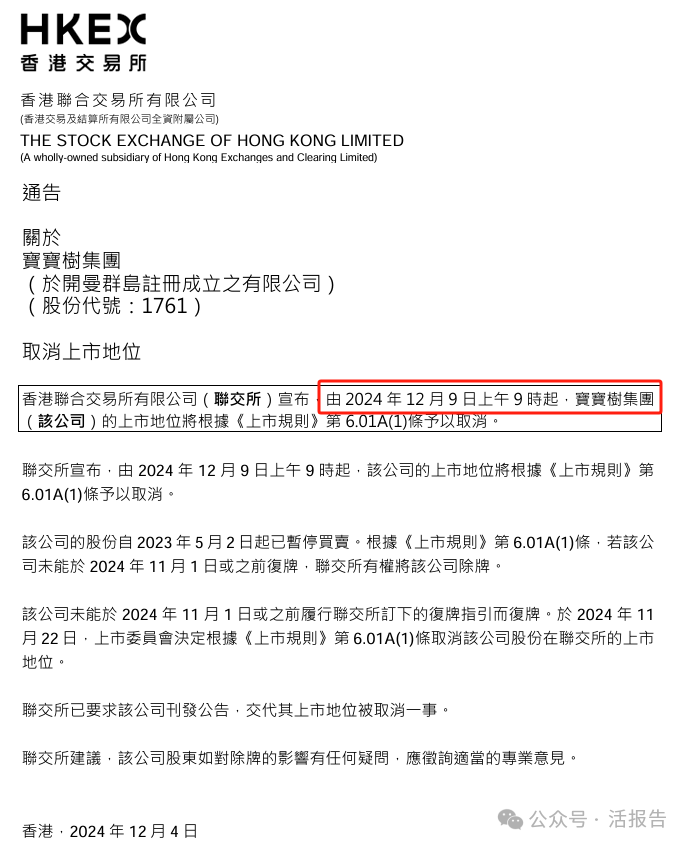

此外,近日在社交媒体上引发大量关注的“老板因员工周末不响应工作而退群”话题,主角王怀南所创立的宝宝树集团(1761.HK),也即将走向退市终点。

作为复星系旗下的“母婴互联网第一股”,宝宝树集团自上市以来经营连年不善,且陷前CFO徐翀指控公司利用“结构单”上市,涉嫌构成虚假上市的风波。公司股份自2023年5月2日起停牌,并未能于2024年11月1日达成复牌指引,2024年12月9日被强制退市。

文章来源:活报告公众号

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)