2024年即将步入尾声,而各国央行也赶在新年之前进行有可能是今年最后一次的货币干预操作。

本周欧洲央行将成为焦点,此全球最重要的中央银行将在周四议息,市场普遍预期欧洲央行会对关键利率至少调低25个基点,欧元区经济表现欠佳,欧洲央行似乎需要做些什么来获取市场信心,降息应是最基本的操作。另外,瑞士央行预计也会调低政策利率25个基点,至0.75%,这将会是其连续第四次降息。

另一方面,从宏观经济层面来看,欧元区的十月份工业活动有可能出现反弹,不过也并非那么乐观,其中德国出口数据预计会出现较大幅度的下降,可能远超其进口数据。此外,英国也将公布主要的经济指标,包括每月GDP数据、工业生产值以及贸易数据。而德国和法国也将公布通胀数据,不过市场更关注的可能是这两个欧元区最大经济体的政治局势,以及对其财政预算的影响。

加拿大央行也将在本周议息,由于该国11月失业率上升,市场普遍预计央行会大幅降息,可能会在10月降息50个基点后,在本周再降息50个基点。

与此同时,全世界都将目光投注在毗邻的美国。美联储将于下周进行本年最后一次议息会议,从当前的经济数据来看比较参差,就业数据良好,经济表现稳健,所以本周美国公布的消费物价指数将成为关注点,若通胀率超越预期,降息的可能性将会降低,反之有可能支持降息25个基点。

从美联储观察的数据来看,当前市场对于美联储于12月维持利率不变的预期为16.6%,而降息25个基点的预期为83.4%。

中国人民银行的最新数据也引发关注,11月份中国外汇储备增加了48亿美元,至3.27万亿美元,远高于市场预期的3.23万亿美元。外汇储备增加部分原因或与美元兑其他货币汇价上升有关,见下图,美元指数于11月下旬曾一度贴近108,到达107.79水平,而在11月末也突破106以上,而10月末时只有103左右。

此外,中国的黄金储备也是一大亮点,于11月末意外增加16万盎司,至7,296万盎司,这是六个月来人民银行首次增加黄金储备。

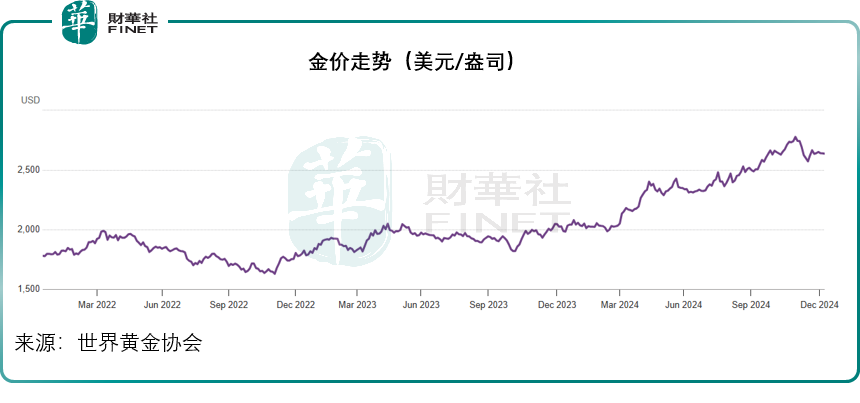

人民银行增加黄金储备的举措,或增加了市场对于其他央行跟随人行的信心。今年以来,金价屡创新高,大有突破2,800美元关口的势头,主要受到地缘风险增加、西方几个主要大国潜在政局风险,以及美国为首的发达国家展开降息周期,令持有黄金的机会成本下降所带动。

接下来美联储进一步降息,应有利于增加持有黄金的吸引力,或对金价起到支持作用。

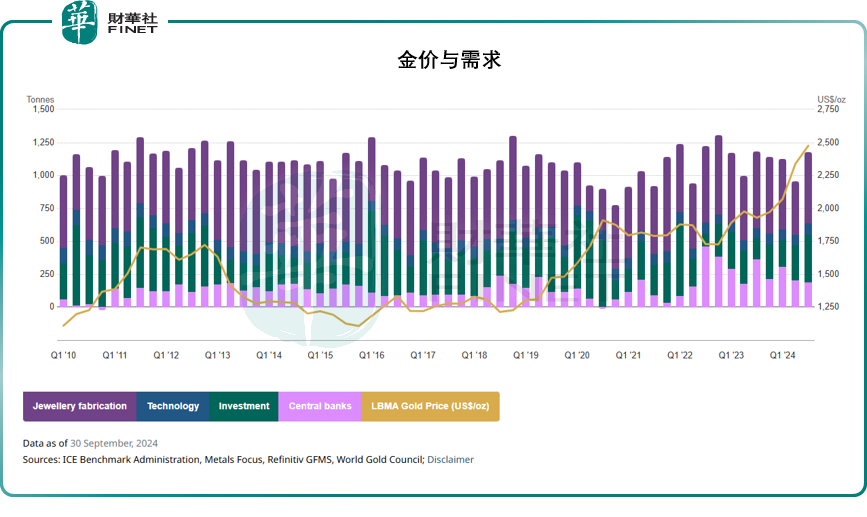

黄金具有商品的典型属性,但同时也具有通货的特点,因此其价格在很大程度上由供求关系决定,只不过其需求当中又比其他商品多了一项来自央行和投资的需求。世界黄金协会的数据来看,2024年第3季,黄金的需求端依然以珠宝加工为主,央行储备需求有所减少,从2023年第3季的364吨降至186吨,但是投资需求却持续攀升,从而推动了今年金价的走势,见下图。

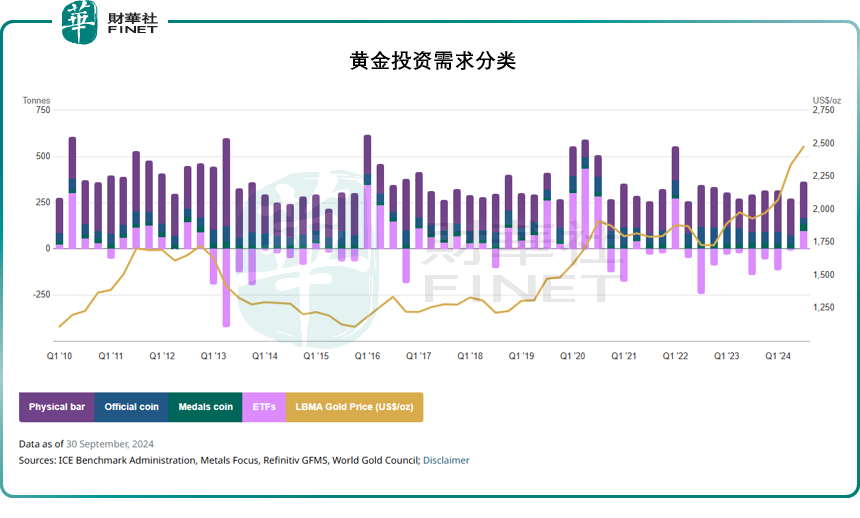

而从投资类别来看,我们留意到金条需求依然高企,而在过去几个季度,ETF投资却出现净流出,不过到2024年第3季,ETF转为净流入,或反映出市场对于全球重要央行降息预期的升温。

随着欧美央行降息周期的深入,央行开始重启增加黄金储备,金价或将得到支持。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)