Alchemix 是一个 DeFi 协议,旨在为用户提供基于抵押资产的全新金融体验。通过 Alchemix,用户可以预支未来资产收益,无需支付利息,也无需承担清算风险,从而极大提升资金利用效率。项目以去中心化治理为核心,倡导透明、公平的金融服务理念,为 DeFi 生态注入全新活力。

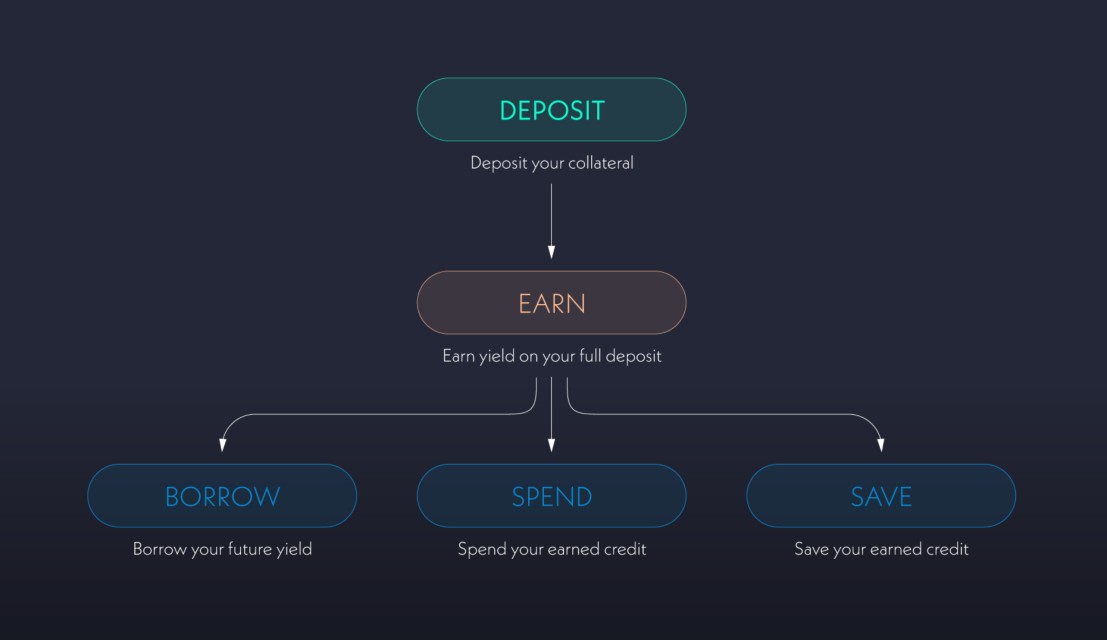

Alchemix 的核心功能是其独特的自偿还贷款机制。用户将资产抵押到智能合约中后,可立即借出相应的 alAssets(如 alUSD)。随着时间推移,抵押资产产生的收益将自动用于偿还贷款。用户无需手动干预,贷款也不会因市场波动而被清算,为用户提供了极大的便利与安全性。

Alchemix 支持多种抵押品类型,并提供多元化的收益策略。用户可以根据个人需求,选择最适合自身资产管理需求的抵押方案,从而实现灵活的资金调配。

同时,它的 Transmuter 功能允许用户将生成的 alAssets 存入转换器中,以 1:1 的比例逐步转换为其对应的基础资产。此功能不仅稳定了 alAssets 的价格,还为用户提供了多样化的资产管理选择。

Alchemix 由去中心化自治组织管理,ALCX 代币持有者可以通过投票参与协议治理决策。这种治理机制确保了协议的透明性与社区的深度参与,同时也为平台的可持续发展奠定了基础。

总的来说,Alchemix 以创新的机制和用户友好的功能设计,成为 DeFi 领域的重要开拓者。其独特的自偿还贷款模式、多样化抵押策略与去中心化治理结构,为用户提供了高效、灵活、安全的资产管理工具。

据官方 X 消息发布,ALCX 更新了最新的最优化年利润,wstETH OP 保险库的增值也将持续 6 个月,以存款的 50% 为抵押借入。用户可以赚取全额利息,并且无清算风险。

官方 X 信息发布,ALCX/ETH 池选民产生 87.5 万美元激励的方式。官方所采用的这一激励方式是典型的 80/20 Balancer 池费用分成方式。

其中,50%用于流动性提供者,12.5%用于 DAO 组织,37.5%用于 veBAL lockers。

同时, ALCX/ETH“核心池”状态将这种分割转变为:50%流动性提供者,12.5% Balancer DAO 和 37.5%支持核心池的 veBAL/vlAura 持有者的投票激励。

通过核心池的调整,ALCX 已经为支持该池的选民创造了 87.5 万美元的奖励。得益于投票乘数,这个数字扩大到超过 10 万美元的奖励。总的来说,这对于平台的流通性和治理是利好信息。

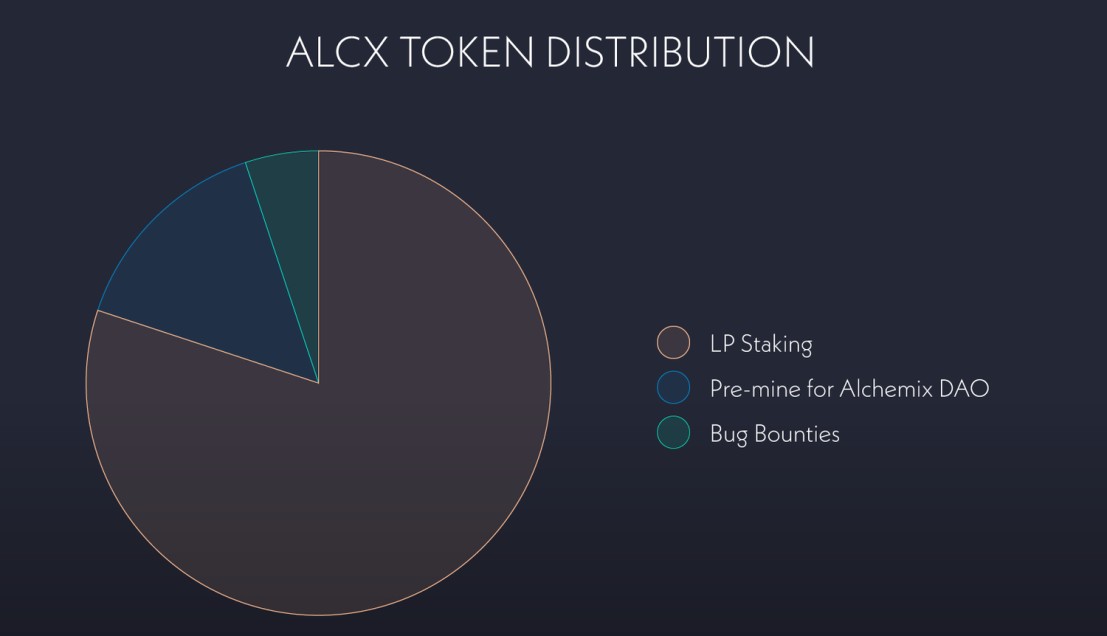

ALCX 代币在发行时没有预售或外部融资,没有硬性上限,但有一个已经制定好的代币解锁铸造计划。发行量是铸造新 ALCX 代币的速率。代币发行量分配给流动性提供者、金库和协议贡献者。

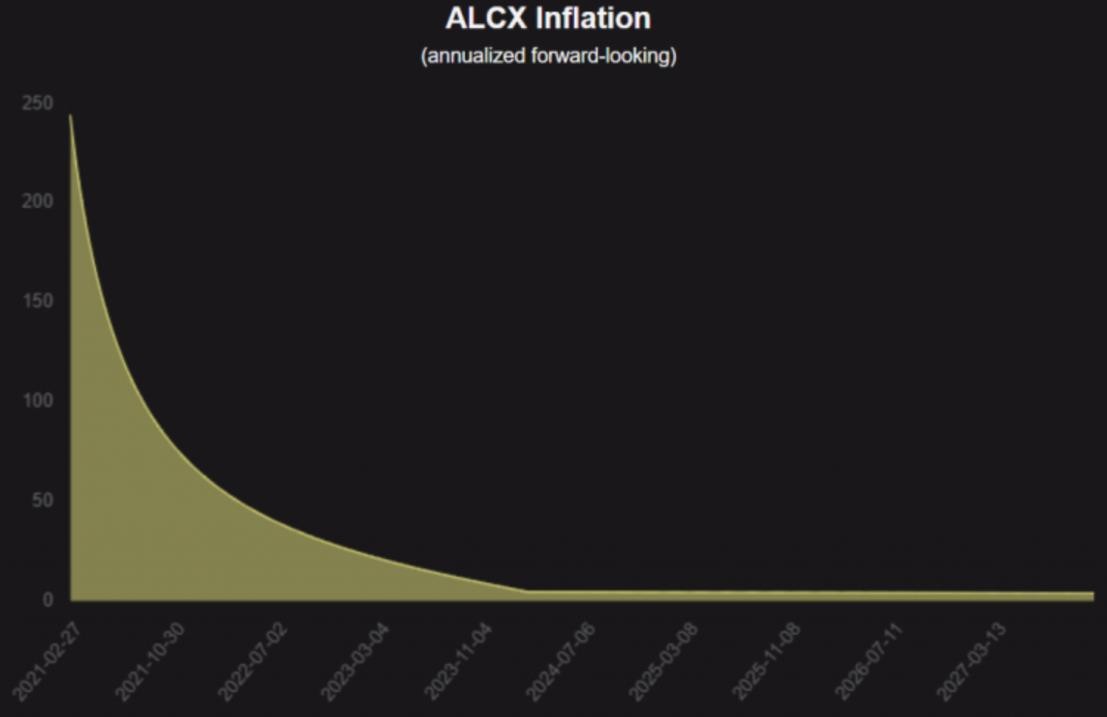

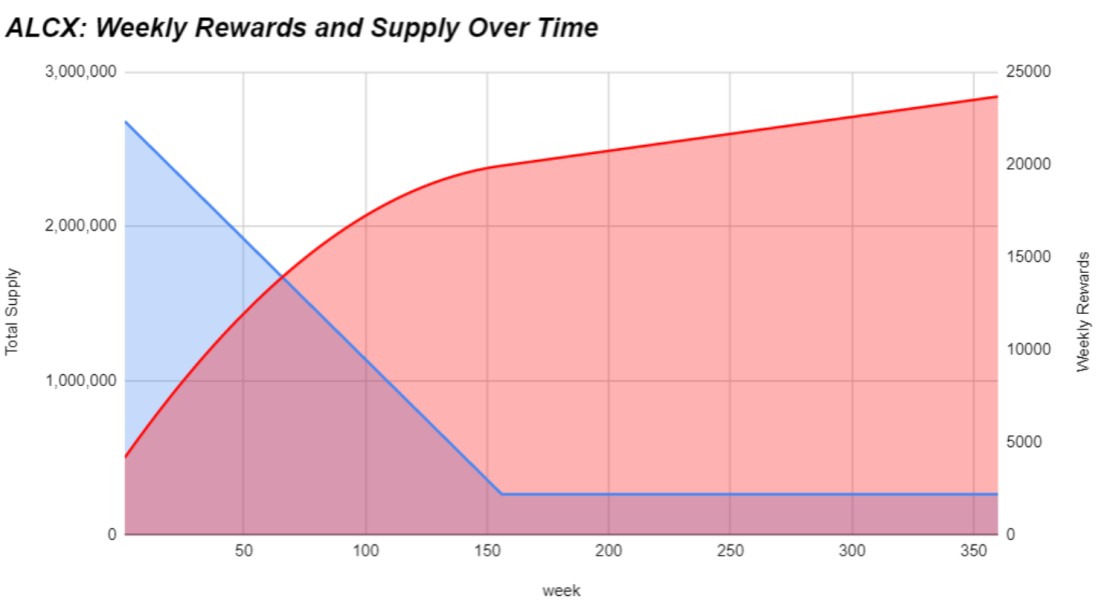

ALCX 的发行(缓慢铸造)在三年内逐渐减少发行量,并继续保持每周固定发行量的长尾。Alchemix 现在处于长尾期,每周无限期铸造 2200 个 ALCX。

项目代币的初始发行中,15% 为 Alchemix DAO 预挖,漏洞赏金为 5%,80% 的代币可通过 LP 质押获得。

创始人、开发者和社区贡献者可以访问独家质押池,该池将获得当前 ALCX 发行量的 20%。这相当于 3 年后供应量的 16%。

质押者和流动性提供者有资格获得 ALCX 区块奖励的 80%,三年后将相当于供应量的 64%。目前,这些发行的一部分被发送到储备库中。

代币的初始供应量为 478,612 $ALCX,作为预挖矿而铸造。Alchemix 计算出,三年后将有 2,393,060 $ALCX 流通,分布为:15%归 DAO 金库,5%用于漏洞赏金计划。质押池在第一周分发了大约 22,344 个 $ALCX 代币,前 3 年每周减少 130 个 $ALCX。计算结果为近似值,因为 $ALCX 奖励是按区块计算的,网络条件虽然可以忽略不计,但可能会稍微影响时间表。

Alchemix 已有三年多历史,这意味着每周固定发行 2200 美元 ALCX。这将导致通货膨胀率随着时间的推移逐渐下降。

上二图主要反映了时间维度上的 ALCX 供应量、激励与供应情况。

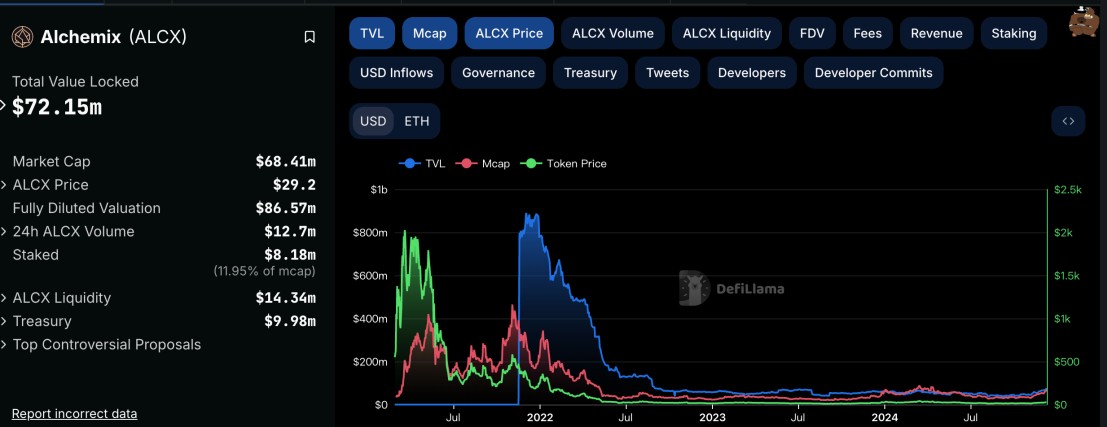

下图为 DefiLlama 上的 ALCX 代币的 TVP、市值和代币价格。总的来说在TVL2022 年出现断崖式下跌后,市值和代币价格也一蹶不振,到目前为止基本都没有起色。

下图的指标主要反映的是 ALCX 的交易量、流动性以及全流通市值的数据,图上可以看出交易量整体并没有出现过于萎靡的情况,流动性处于历史低位,但总体来说最近在回升。

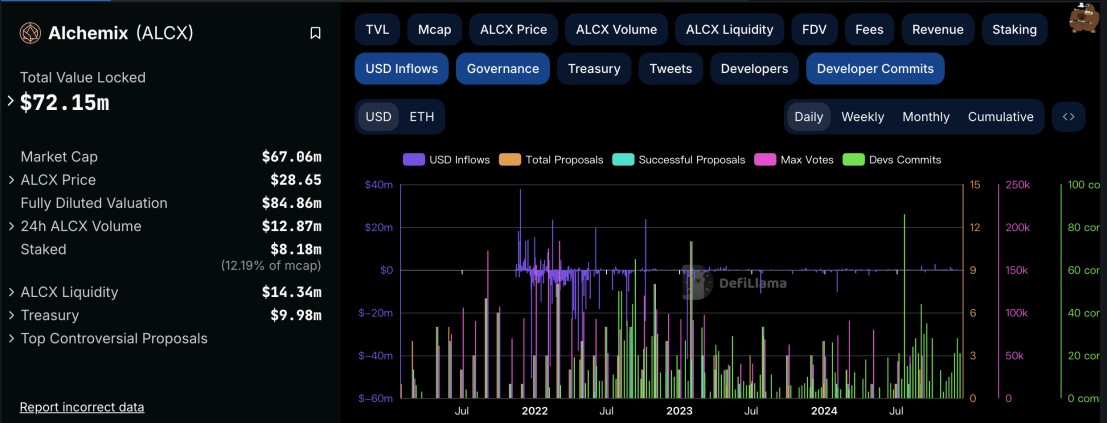

下图主要截取了美元流入与社区方面的治理倾向,并且包含了开发者的预期。总的来说在 TVL 骤降之后,美元基本不再流入 ALCX 代币中。但相对来说,社区的态度是比较积极的,并且开发者也并没有过多的套利行为,总体来说社区氛围是很好的。

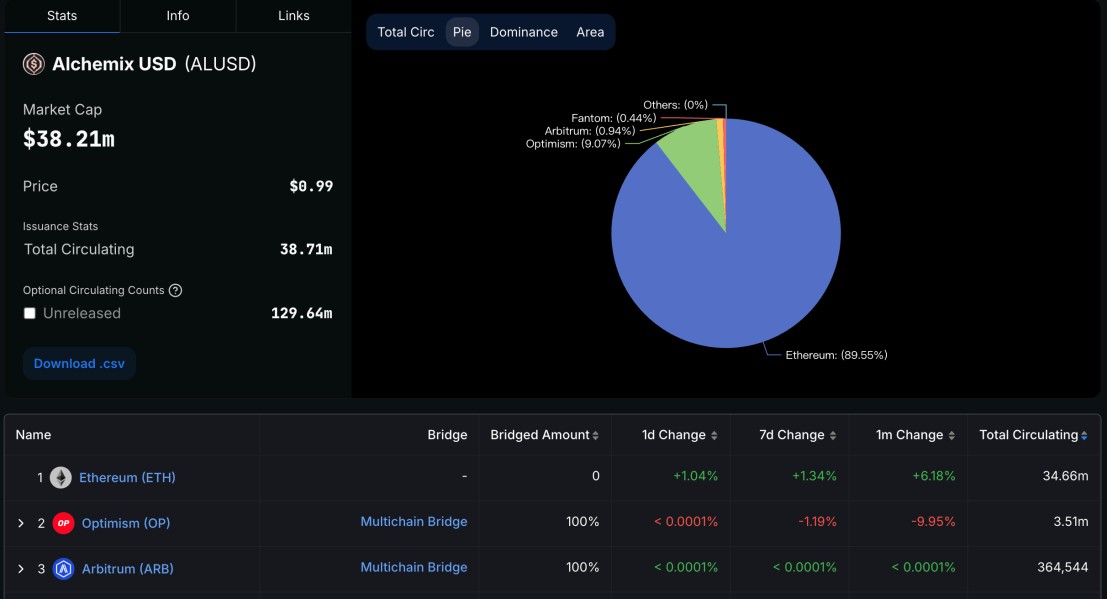

下图为 Alchemix 项目发行的稳定币 ALUSD,总的来说可以看出主要的支持资产是 ETH 和 OP,再参考供应量,整体并没有亮眼表现,并且难以产生核心竞争力的区分。

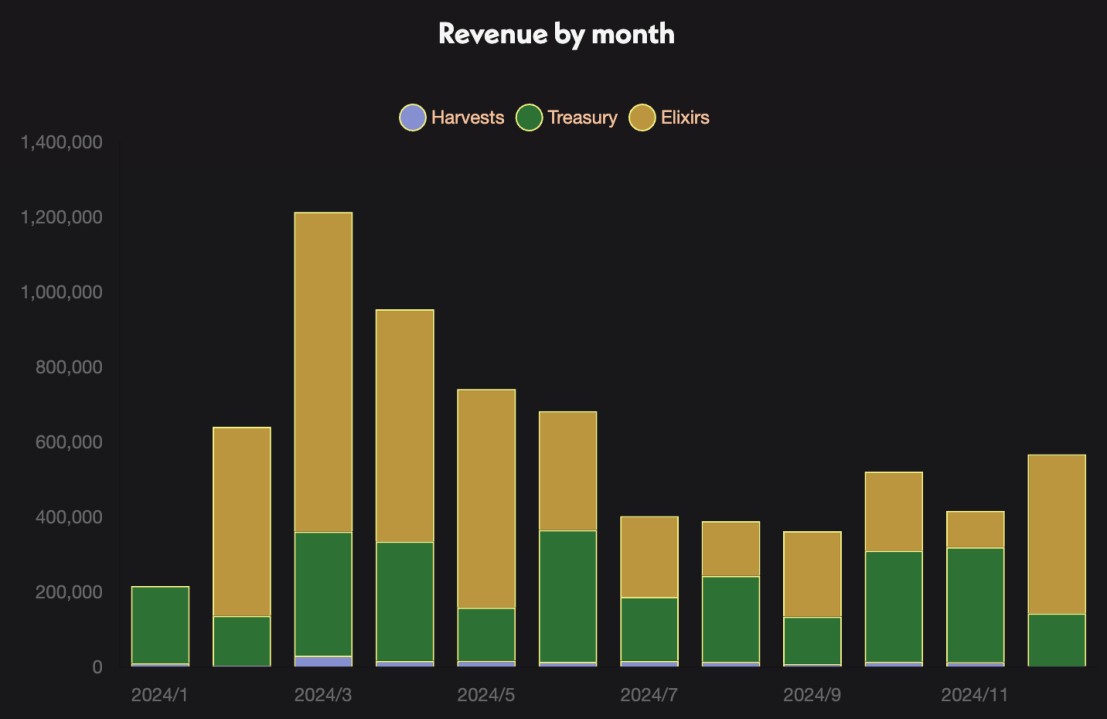

下图为今年 ALCX 平台的收入情况,数据由官方统计平台提供。

下图也公布了 ALCX 相关的 Holding 数据。

上图为近一年的整体波动,总的来说近期随着去中心化金融概念的炒作,ALCX 作为老牌平台也逐步得到关注。

但如果从长线趋势来看,目前的 ALCX 即使有所上涨,也远远没到最初的发行价位,这并不利于市场信心的提振。

上图展现的主要是 ALCX 代币的持有情况分布,可以看出极少的巨鲸持有了超过七成的 ALCX 代币资产,意味着价格可能会被轻易操控,并不是流动性足够的操盘信号。

Alchemix 作为去中心化金融(DeFi)领域的重要创新项目,其自偿还贷款机制和多元化的资产管理方案为用户提供了前所未有的金融体验。通过无清算风险的借贷方式,Alchemix 提供了一个灵活、安全且高效的解决方案,这在 DeFi 行业中具有较强的竞争力。然而,尽管 Alchemix 提供了创新的产品和高效的功能,但其代币价格和市场表现的波动,以及流动性的问题仍需关注。总的来说,Alchemix 的发展潜力依然巨大,但其能否持续吸引用户并稳定其市场表现,还需要在未来的运营中做出更多努力。

目前 Alchemix 的最大亮点在于其独特的自偿还贷款机制,这是 DeFi 项目中非常稀有且具有革命性意义的功能。这种机制不仅能够提高资金利用效率,还大大降低了市场波动带来的风险,使得用户能够在享受借贷服务的同时避免清算的风险。与此同时,Alchemix 提供的多样化收益策略和去中心化治理模式也为其平台注入了更多的可持续性。然而,市场的低迷和缺乏核心竞争力的表现仍然是该项目亟需解决的问题。尽管社区氛围积极,但 ALCX 代币的流动性较低且大部分由少数大户掌握,可能存在价格操控的风险。

对于投资者而言,Alchemix 的代币 ALCX 目前面临一定的市场压力,短期内几乎不可能恢复到最初的发行价格。但从长期来看,Alchemix 在去中心化金融领域的创新及其独特的自偿还贷款机制依然具有较强的市场吸引力。

投资者可以关注该项目的技术进展和市场动态,尤其是其流动性改善和代币分配结构的变化。在短期内,由于代币价格上涨趋势尚未完全打破原本底部揉搓结构,请保持谨慎,不宜过度投资;而从中长期来看,如果 Alchemix 能够进一步增强其市场流动性并拓展用户基础,将会是一个值得持续关注的潜力项目。

内容来源:PANews

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)