摘要:天域半導體於2024年12月23日向港交所遞交招股書,擬在香港主板上市,這是公司第1次遞交上市申請,獨家保薦人為中信證券,公司是一家碳化矽外延片供應商。2023年收入為11.71億(年復合增長175.2%),淨利潤為0.96億元(年復合增長199.15%)。

LiveReport獲悉,來自東莞的廣東天域半導體股份有限公司(以下簡稱「天域半導體」)於2024年12月23日在港交所遞交上市申請,擬香港主板上市,這是該公司第1次遞交上市申請,獨家保薦人為中信證券。

根據弗若斯特沙利文的資料,公司是中國首家技術領先的專業碳化矽外延片供應,主要專注於研發、量產及銷售自主研發的碳化矽外延片,所提供的產品包括不同規格的碳化矽外延片,即4英吋、6英吋及8英吋碳化矽外延片。

碳化矽外延片通常可用於終端應用場景,包括新能源行業(包括電動汽車、光伏、充電樁及儲能)、軌道交通、智能電網、通用航空(如電動垂直起降航空器(「eVTOL」))及家電等行業,滿足該等下遊產業日益增長的需求。

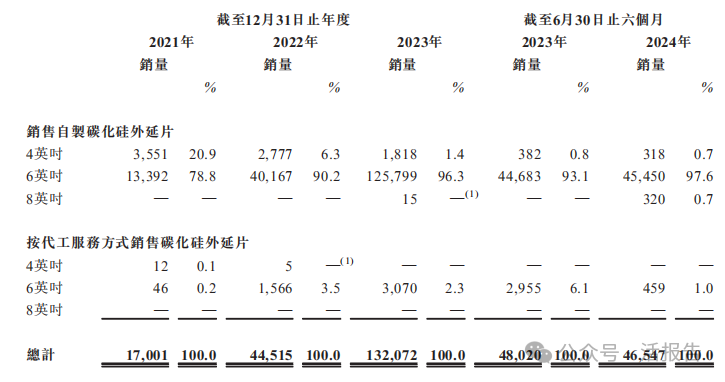

於2023年,公司銷售超過132,000片碳化矽外延片(包括自制外延片及按代工服務方式銷售的外延片),實現總收入人民幣11.7億元。

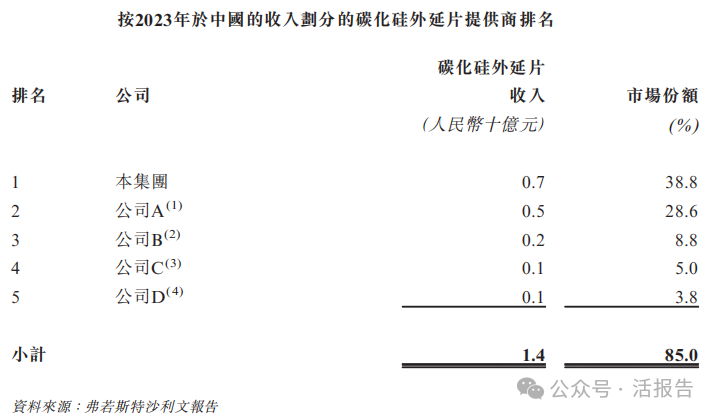

根據弗若斯特沙利文的資料,公司在中國碳化矽外延片市場的市場份額於2023年達38.8%(以收入計)及38.6%(以銷量計),使公司成為中國碳化矽外延片行業排名首位的公司。根據同一來源資料,在全球,公司以收入及銷量計的外延片市場份額均約為15%,位列全球前三。

於2021年、2022年及2023年以及截至2024年6月30日止六個月,公司五大客戶貢獻的收入分别佔總收入的73.5%、61.5%、77.2%及91.4%,而相同年度╱期間最大客戶貢獻的收入分别佔總收入的30.9%、21.1%、42.0%及52.6%。

財務分析

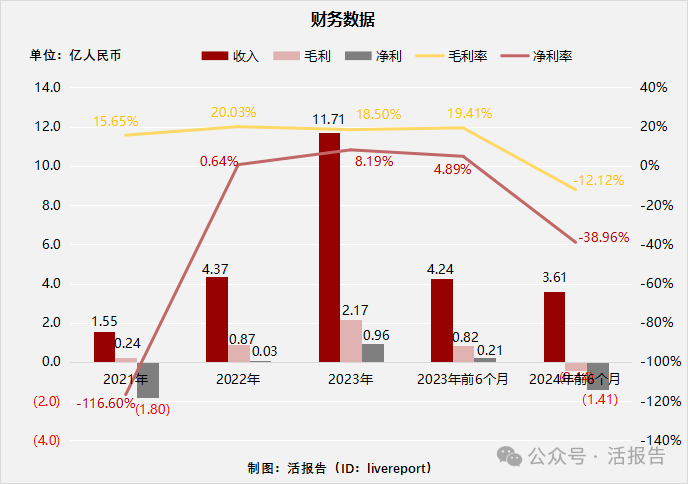

截至2023年12月31日止三個年度2021、2022、2023及2023、2024年前6個月:

收入分别約為人民幣1.55億元、4.37億元、11.71億元、4.24億元及3.61億元,年復合增長率為175.20%;

毛利分别約為人民幣0.24億元、0.87億元、2.17億元、0.82億元及-0.44億元,年復合增長率為199.15%;

淨利潤分别約為人民幣-1.8億元、0.03億元、0.96億元、0.21億元及-1.41億元,2022年扭虧為盈,2023年淨利同比增長了31倍;

毛利率分别約為15.65%、20.03%、18.50%、19.41%及-12.12%;

淨利率分别約為-116.60%、0.64%、8.19%、4.89%及-38.96%。

來源:LiveReport大數據

公司近三年收入、毛利高速增長,年復合增長率超150%,特别是毛利年復合增長率接近200%,2022年公司淨利因而扭虧為盈,2023年淨利同比大增,主要源於2022、2023年公司產能及下遊市場需求增加帶動6英吋碳化矽外延片銷量增加。2024年上半年營收有輕微下滑,且產生毛損,由於鑒於外延片產品的市場價格下降,存貨撇減增加。

截至2023年12月31日,公司經營活動現金流為0.86億,存貨5.24億,應收2.49億,賬上現金為0.84億。

行業前景

全球及中國碳化矽外延片市場規模

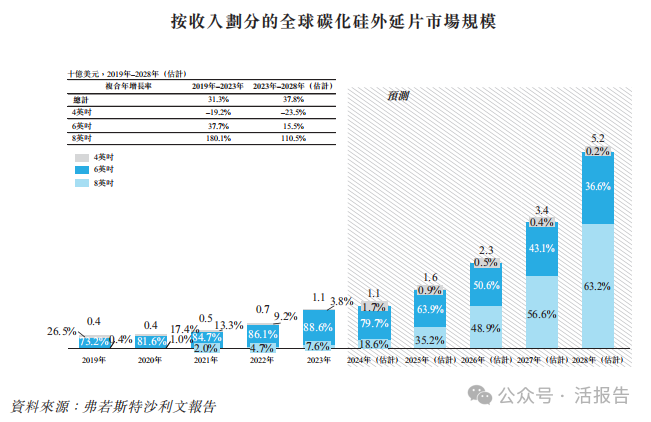

全球碳化矽外延片市場發生了顯著變化,尤其是6英吋外延片的收入方面。6英吋外延片分部實現了大幅增長,收入自2019年的3億美元增至2023年的10億美元,復合年增長率為37.7%。預計到2028年,其收入將進一步增至19億美元,2023年至2028年的復合年增長率為15.5%。

來源:招股書

中國整體市場的增長速度預計將快於全球市場,2023年至2028年的復合年增長率預計為50.9%,而全球市場的復合年增長率為37.8%。

2019年至2023年期間,6英吋外延片分部的復合年增長率高達44.7%,但預計2023年至2028年期間的復合年增長率將放緩至25.3%。

行業地位

中國碳化矽外延片市場的競爭高度集中,前五大參與者佔據總市場85.0%的份額(以2023年在中國產生的收入計)。值得注意的是,公司成為市場領軍者,獲得38.8%的顯著市場份額,收入約人民幣7億元。

來源:招股書

同行業公司IPO對比

本次選取的同行業對比公司為:天嶽先進(688234.SH)

天嶽先進成立於2010年11月,是一家專注於碳化矽單晶襯底材料研發、生產和銷售的科技型企業。

來源:LiveReport大數據

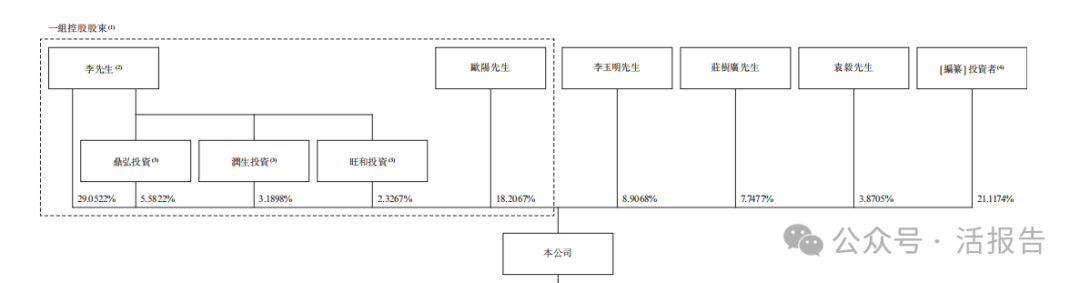

主要股東

歐陽先生持股18.2067%,李先生持股40.1509%、李玉明先生持股8.9068%、莊樹廣先生持股7.7477%、袁毅先生持股3.8705%,前投資者(包括哈勃科技、比亞迪等)持股21.1174%。

來源:招股書

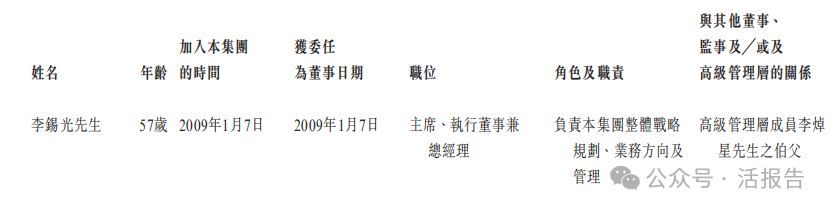

管理層情況

來源:招股書

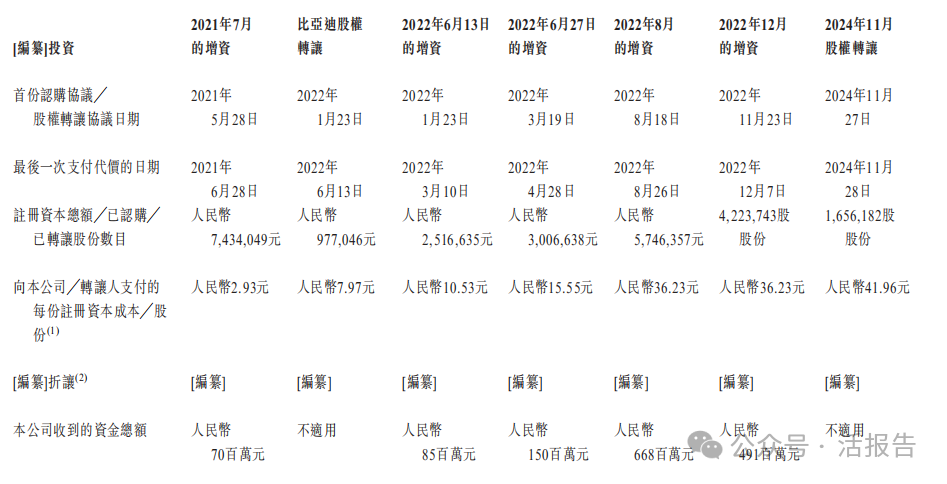

上市前融資

公司經歷了5輪融資。

來源:招股書

中介團隊

據LiveReport大數據統計,廣東天域中介團隊共8家,其中保薦人1家,近10家保薦項目數據優秀;公司律師共計2家,綜合項目數據良好。整體而言中介團隊優良。

據LiveReport大數據統計,中信證券保薦項目首日破發率分别為14.29%。

來源:LiveReport大數據

文章來源:活報告公眾號

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)