在本輪 AI 算力變革的持續推動下,定制 ASIC 芯片逐漸引起了市場的關注。而作為 ASIC 市場中的核心玩家,博通和 Marvell 的股價在近期也有明顯的提升。

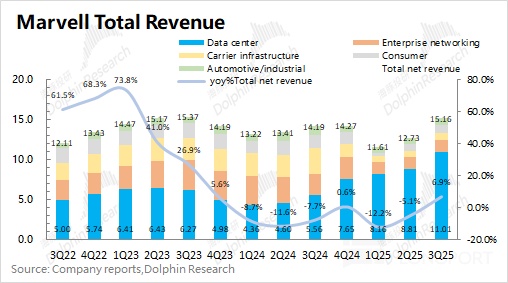

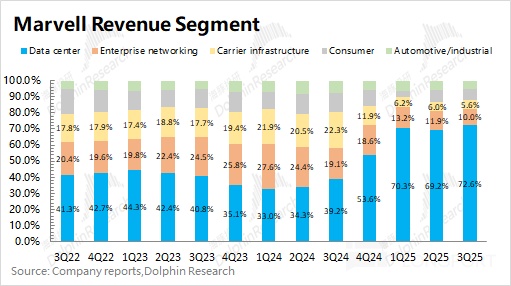

從$邁威爾科技(MRVL.US) 當前的業務情況看,在 AI 需求的推動下,數據中心業務已經成長為公司最大的收入來源,佔比達到近 7 成。此外公司的傳統業務中,還包括企業網絡、運營商基建、汽車工業及消費類業務。

雖然公司的數據中心業務收入增長較快(增長接近翻倍),但公司近期的整體收入未見明顯增長,主要是受到企業網絡、運營商基建等傳統業務的拖累(其餘業務均有兩位數的下滑)。在公司傳統業務表現很差的情況下,股價卻能持續提升,是因為市場對公司的主要關注點在於數據中心業務的成長性(近三個季度以來同比增速維持在 80% 以上)。

海豚君的本篇文章將圍繞 Marvell 的公司業務並著重對數據中心及 AI 業務進行展開,而下篇將聚焦在公司的具體業績測算及估值情況。

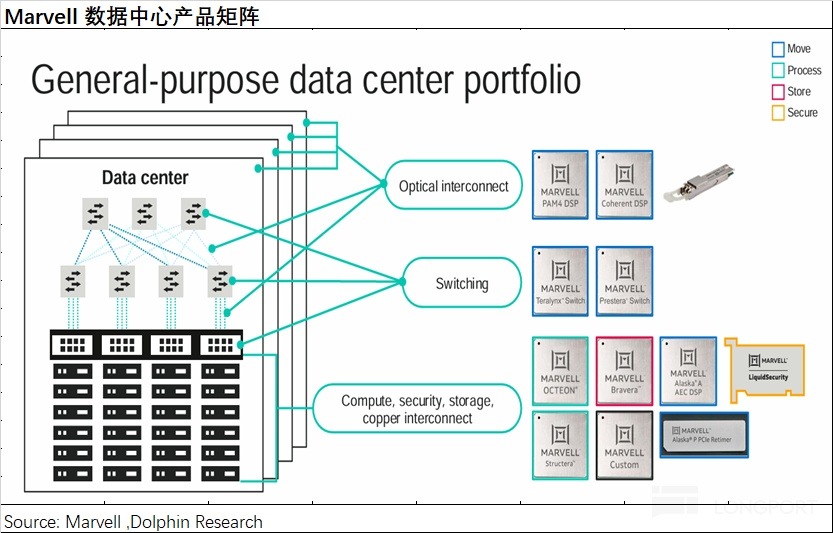

在公司的數據中心業務中,主要包括 ASIC、光電産品、以太網交換芯片、存儲産品等。將數據中心業務,可以分為 ASIC 及其餘業務兩部分:

1)ASIC 業務:給公司數據中心業務提供了新增量,海豚君預期公司 2024 年(即 2025 財年)的 ASIC 收入將達到 5-6 億美元,而這裡大部分是公司本年度收入的純增量。

受益於亞馬遜及谷歌 ASIC 産品的量産出貨,公司已經躋身在 ASIC 設計的第一梯隊,當前市場份額為個位數。但隨著各大雲服務商的需求增長,公司有望進一步拓展客戶並擴大規模。公司預期 2023-2028 年間整體 ASIC 市場將實現 45% 的復合增長,並且公司預期中長期的市場份額將達到兩成以上,因此公司近 5 年内的 ASIC 收入復合增速將超過行業面的 45%。

2)其餘業務:在 ASIC 放量前,公司的數據中心業務主要是光電産品、交換芯片等。

①光電産品:公司的核心産品是光模塊 DSP 芯片,處於市場第一的位置。在 AI 等需求的帶動下,市場對傳輸速率的要求也進一步提高。公司當前在全球 DSP 市場佔據 6 成以上。公司預期 2023-2028 年間整體光電産品市場將實現 27% 的復合增長,也將給公司帶來明顯的增量;

②以太網交換芯片:公司的交換芯片也處於第一梯隊,稍遜於博通,大致落後了 1 年左右。高端交換芯片的市場相對穩固,公司仍將是追趕者的角色。公司預期 2023-2028 年間整體交換芯片市場將實現 15% 的復合增長,公司也將受益於行業增長;

③存儲産品:公司開始發家就靠著存儲産品,但隨著硬盤的沒落,公司存儲業務佔比回落至一成左右。而今公司存儲業務主要聚焦企業級 SSD 主控芯片,行業格局比較穩定。公司預期 2023-2028 年間相關存儲市場將實現 7% 的復合增長。

公司在 2016 年開始戰略調整,至 2024 年公司總收入中的 70% 來自於數據中心業務,業務調整基本完成。而隨著 AI 需求的增長以及大客戶的深度綁定,公司業績未來仍將受益於 ASIC 及數據中心業務的增長拉動。

本文主要圍繞 Marvell 的業務情況,並從定性的角度來看公司股價的上漲:一部分也包含了公司業務轉型的實現(數據中心收入佔比 70%),另一部分也包含了公司所在 ASIC 賽道高成長的預期。而海豚君的下篇文章將從定量的角度,對公司進行盈利預期和業績測算,並進行估值情況的分析。

海豚君對邁威爾科技(MRVL.O)財報的具體分析,詳見下文:

一、Marvell 的 AI 技術來源

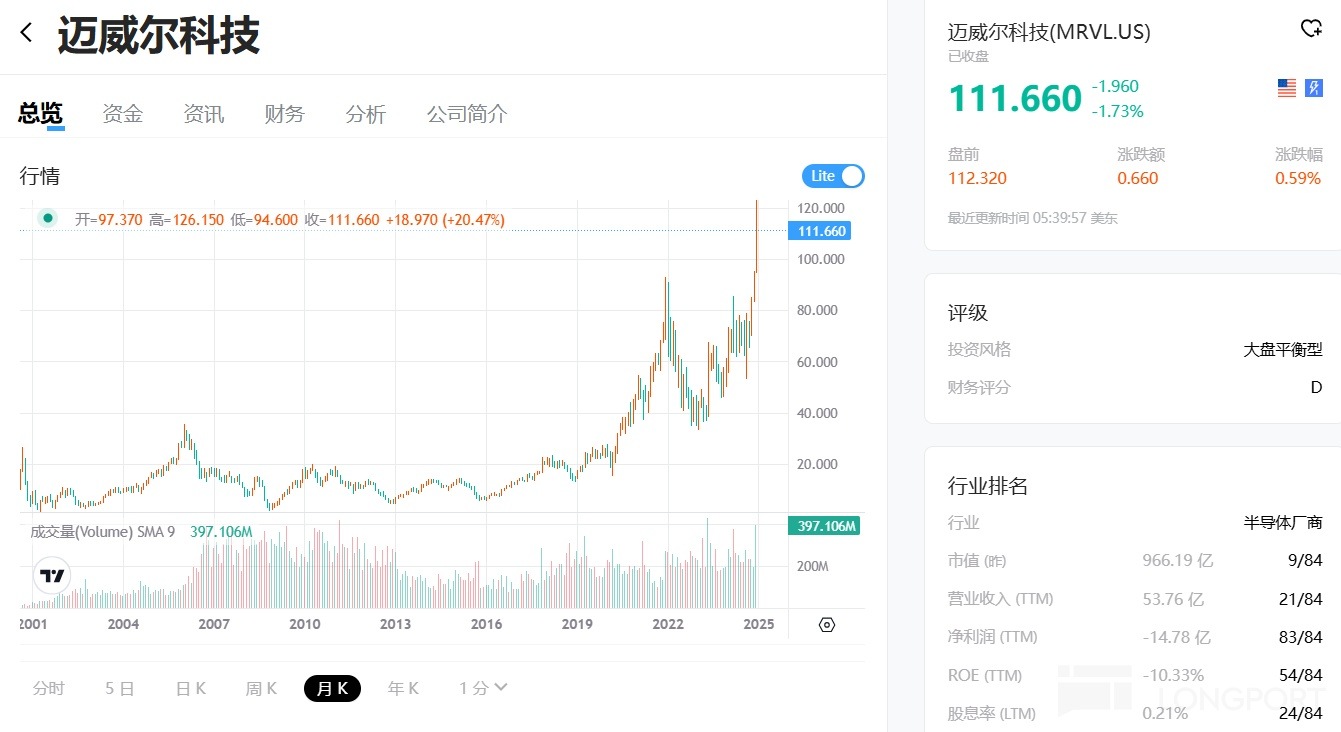

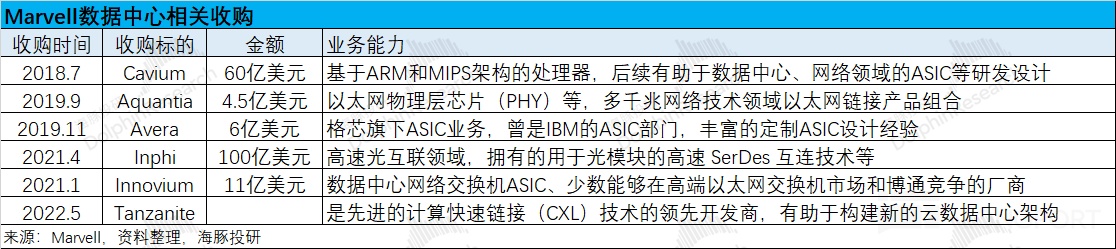

從公司的發展歷程來看,Marvell 憑借存儲技術起家,而之後發展壯大的過程和博通相似,主要是通過「外延並購」 來實現業務能力的拓展。在 2000 年至 2016 年間,公司通過收購兼並,陸續進入了無綫通訊領域和手機處理器領域,但都沒有取得明顯的成功,這也導致公司股價在這十餘年的時間裡,一直徘徊在 20 美元以下。

而在 Marvell 遲遲沒找準方向的時候,公司於 2016 年更換了 CEO,並明確將數據中心的半導體解決方案作為公司未來的主要發展方向。隨後公司剝離了移動通信業務和部分消費類業務,並陸續完成了對Cavium、Aquantia、Avera、Inphi 和 Innoviun 的收購,從而構建了公司在數據中心市場中定制 ASIC 及網絡互聯的關鍵能力。實質上看,Marvell 在 AI 及 ASIC 方面的能力主要還是來自於 「外延並購」。

隨著這一係列收購的落地,Marvell 的股價迎來了提升。在完成前期佈局的基礎上,公司又趕上了本輪數據中心及 AI 的産業熱潮,股價已經突破了 100 美元,這也體現了市場對 Marvell 未來在 AI 賽道中的發展信心。

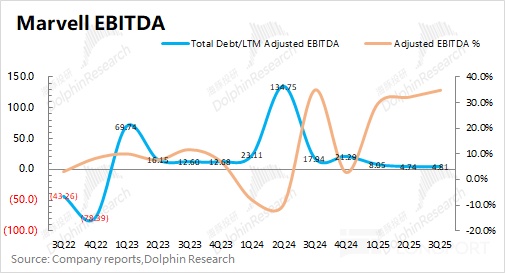

由於 Marvell 主要以 「外延並購」 方式進行拓展,因而公司的債務承擔能力將是公司持續性發展的重要指標。在一係列收購的影響下,公司的 「Total Debt/LTM Adjusted EBITDA」 比值一度走高。而隨著公司的業務整合和經營面的回升,債務承擔能力也在增加。

從近幾個季度來看,公司的 「Total Debt/LTM Adjusted EBITDA」 比值已經回落至 4.8 倍左右,但和博通的 3.1 倍仍有不小的差距。結合兩家公司的 Adjusted EBITDA% 來看,博通調整後的 EBITDA% 達到了 64.7% 遠好於 Marvell 的 34.7%,博通有望更快將比值降至收購前水平。而Marvell 短期内大概率不會開啓大型收購,而是將公司的重心放於提升自身的經營能力。

二、Marvell 的數據中心業務

當前 Marvell 的經營重心聚焦於數據中心業務,這也是市場對公司的主要關注點。而在 AI 等需求的帶動下,公司的數據中心業務收入佔比已經提升至 7 成以上,這對公司業績産生直接影響,海豚君也將在本文中主要圍繞公司的數據中心進行展開。

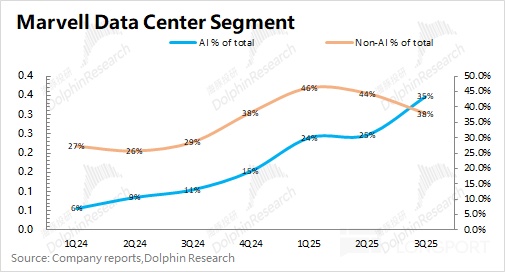

在一係列收購後,Marvell 擁有了 ASIC、光模塊 DSP 芯片、以太網交換芯片及存儲主控芯片等能力。而在數據中心業務中,具體可以分為 AI 業務和非 AI 業務兩部分,其中 AI 業務收入對應的主要是 AI 服務器的市場需求。

結合公司股價變化來看,Marvell 股價從 2023 年 12 月的 50 美元,增長翻倍至 100 美元以上。在此期間,公司的 AI 業務在總收入的佔比從 5% 提升至 30% 以上。因此可見,AI 業務的增長,是公司本輪股價提升的主要推動力。

在 ASIC 上量之前,通信互聯産品和存儲業務一直是數據中心業務中最重要的部分,主要包括公司光模塊 DSP 等光電産品、以太網交換芯片、存儲主控芯片等産品。隨著對 Inphi 及 Innovium 收購的完成,公司進一步豐富了公司的數據中心相關産品。

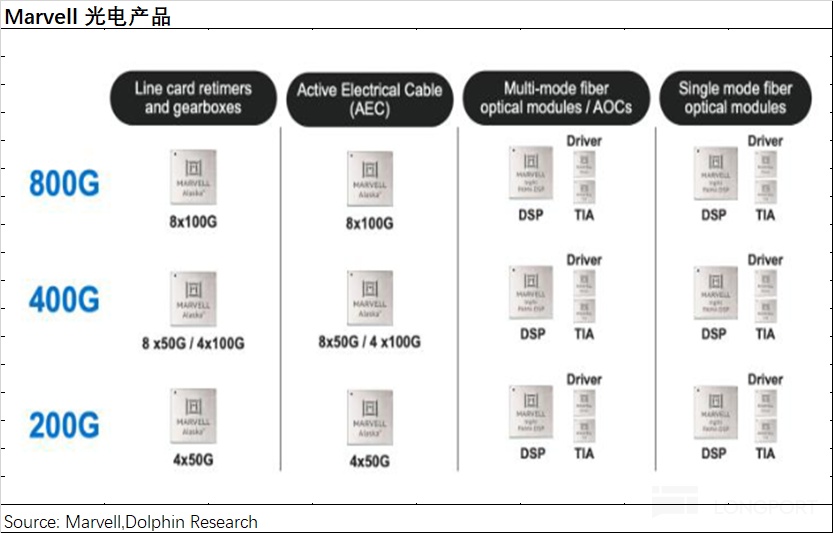

2.1 光模塊 DSP

在數據中心中,光模塊主要用於在光纖通信中的服務器之間、服務器和存儲器之間的數據傳輸,其中主要包括光芯片和電芯片。而 Marvell 的主要産品就是電芯片中的 DSP(數字信號處理芯片)、TIA(跨阻放大器)、Driver(驅動芯片)。

而在公司的電芯片産品中,DSP 相對更為重要:1)DSP 的技術門檻相對較高,當前市場中主要是 Marvell 和博通,兩家市場佔有率將近 9 成;2)光模塊的各芯片的能耗中,DSP 能耗佔比最高,在 400G 光模塊中能耗佔比將近一半;3)DSP 直接影響光模塊的通信速率。

公司的 DSP 技術主要來自於 Inphi。而在完成收購後,Marvell 在業内率先發佈了面向 1.6T 光模塊場景的單通道速率 200Gbps 的技術産品,進一步滿足 AI 計算的需求。當前公司的數據中心業務中,光電芯片收入一部分計入 AI 收入之中,也有一部分計入在非 AI 收入中。

海豚君認為服務器整體需求的提升,將帶動 AI 收入和非 AI 收入雙雙增長,其中光電産品在 AI 場景的收入增速提升將更為明顯。對於數據中心業務中的光電産品,公司預期光電市場在近 5 年内將有 27% 的復合增長。

2.2 以太網交換機芯片

以太網交換機芯片是交換機的關鍵部件,主要用於數據包的預處理和轉發。隨著數據中心對數據處理要求的提升,市場中的主流端口從 200G/400G 正逐漸往 800G 提升。

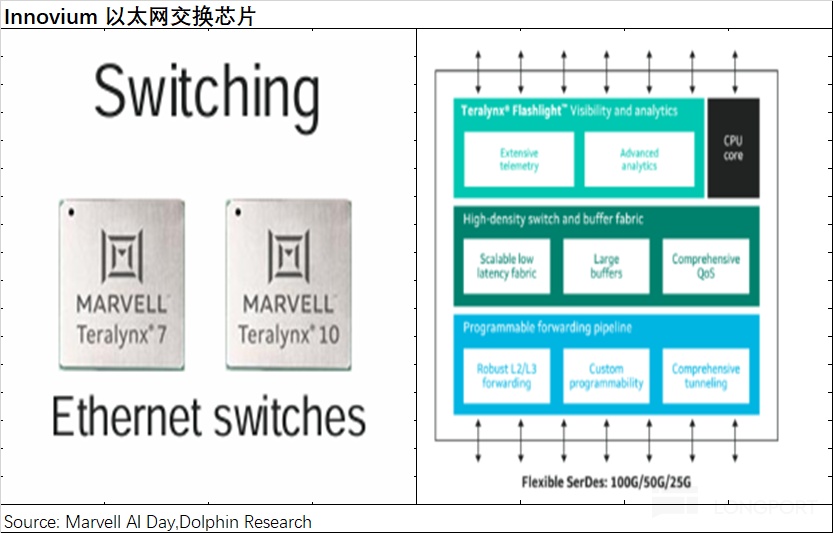

Marvell 當前的技術能力主要來自於對 Innovium 的收購。在完成收購後,Marvell 的交換芯片産品面向了完整的高中低市場。其中公司原本的 Prestera 係列定位中低端,主要用於企業網絡和邊緣市場;而Innovium 的 Teralynx 係列産品將定位中高端,將主要面向數據中心及 AI 場景。

當前 Marvell 的以太網交換芯片産品雖然略遜於博通,但仍處於第一梯隊中。當前各家公司的高端産品都是 51.2Tbps 帶寬,最高端口速率達到 800G,産品性能基本相近,但公司産能技術研發大約落後博通 1 年左右。

在 AI 及雲服務需求的推動下,公司預期交換芯片的整體市場規模在近 5 年内將有 15% 的復合增速。雖然 Marvell 當前仍是追趕著的角色,但仍有望享受行業增長帶來的紅利。

2.3 存儲産品

雖然曾經憑借硬盤主控芯片起家,但經過多年的發展和外延並購,當前公司存儲業務的佔比已經不足兩成。當前公司的存儲産品以企業級 SSD 市場為主,仍然在企業級 SSD 主控芯片市場處於相對優勢的位置。

當前 Marvell 的存儲産品主要是 Bravera。雖然公司在消費級硬盤主控芯片市場份額較低,但公司在企業級市場相對穩定。在數據中心等需求的推動下,公司的存儲業務有望受益。Marvell 預期公司所在的存儲市場在近 5 年内的復合增速也將有 7%。

三、數據中心的新動力-ASIC

在 AI 算力方面,此前各大雲服務商主要採用 GPU 的方案。而 ASIC 憑借在特定應用情景下的高性能、低功耗的特點,有望承擔起大型雲服務商的定制化需求,從而擴大 AISC 在算力市場的需求規模。

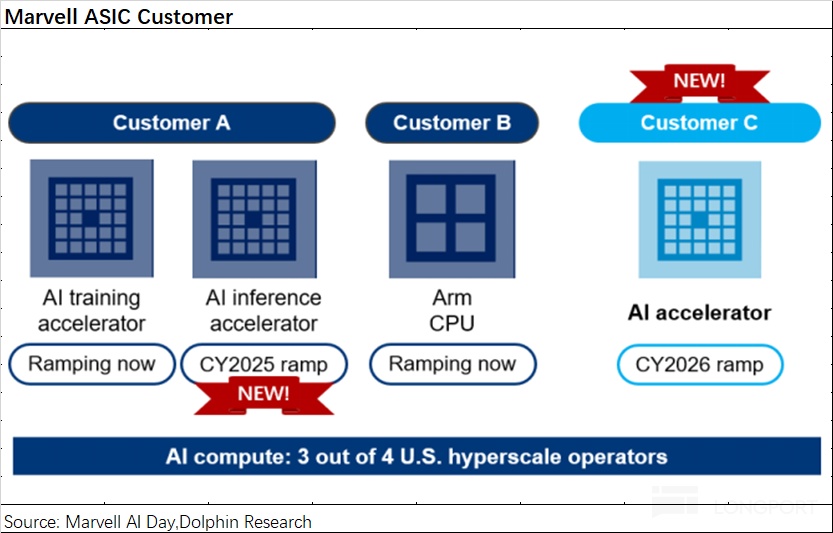

公司的 ASIC 收入,主要是從 2024 年(即 2025 財年)開始明顯增長。根據公司交流及産業鏈信息推測,Marvell 當前的 ASIC 收入主要來自於亞馬遜的 Trainium 2 和谷歌的 Axion Arm CPU 處理器,而公司與亞馬遜合作的 Inferential ASIC 項目也將在 2025 年(即 2026 財年)開始量産。公司與微軟合作的 Microsoft Maia 項目,有望在 2026 年(即 2027 財年)。

在 ChatGPT 出現後,市場對 AI 算力的需求不斷增長。在供不應求的情況下,還出現了英偉達 「一家獨大」 的局面。然而各家大型雲服務商並不願意長期受制於英偉達的産品,各家也都開始了自研芯片的佈局。而在除了與谷歌合作研發 ARM CPU 外,公司當前的算力大客戶就是亞馬遜。

從 AI ASIC 産品與英偉達 GPU 對比來看,當前谷歌最新的 TPUv6e 算力能力在 4 家大廠的 ASIC 芯片中最為領先,接近於英偉達 H100 的水平,大致落後於英偉達 GPU 兩年的時間。

此外,Marvell 與亞馬遜合作的 Trainium 2,算力能力大致位於 A100 至 H100 之間的水平,這也是公司 2024 年 ASIC 收入的最主要的增長源。

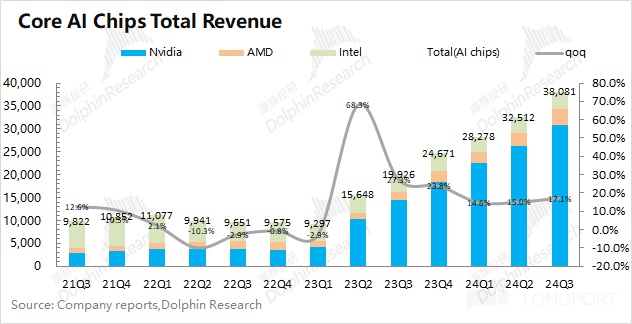

雖然 AI ASIC 市場中已經有廠商實現規模化量産,但相比於整體 AI 芯片市場來看,佔比仍然很低。結合英偉達、AMD 及英特爾的數據中心業務收入看,三家合計的年收入已經達到了 1000 億美元以上。而 2024 年 ASIC 的市場規模還不足 150 億美元,在整體 AI 芯片市場的佔比還不到 10%。

結合産業鏈信息看,海豚君認為當前 ASIC 市場中,博通仍是市場中的 「老大」。受益於谷歌 TPU 的出貨增長,博通在 2024 年的 ASIC 收入達到了 80 億美元以上,佔據 ASIC 市場中最大的份額。Marvell 在 2024 年的 ASIC 收入約為 5-6 億美元,在市場中佔比不足一成。此外世芯、GUC 等通過與英特爾、微軟等的合作也取得了剩餘的市場份額。

雖然當前 Marvell 的市佔率低於世芯,但海豚君認為 Marvell 未來的市佔率有望實現反超。在此前一係列技術能力的積累上,博通、Marvell 能參與到前端邏輯設計和後端物理設計的多個環節,而世芯則主要從事於後端物理設計環節,這也使得博通和 Marvell 的毛利率高於世芯等廠商。

此外世芯當前的客戶主要是英特爾和亞馬遜,但近期 Marvell 與亞馬遜達成了 5 年合作協議,未來有望進一步加深兩者的合作關係,Marvell 與亞馬遜合作的 Inferential ASIC 項目也將在 2025 年(即 2026 財年)實現量産。公司的長期目標實在 AI ASIC 市場獲得兩成以上的份額。

結合公司預期及行業情況,海豚君認為 ASIC 業務有望給公司提供增長的最大動力。Marvell 管理層預期,公司所在的 ASIC 市場規模在近 5 年内有望實現 45% 的復合增速。由於公司預期自身的市場份額會進一步提升,Marvell 的 ASIC 收入增速將超過行業增長的 45%。

海豚君本篇文章主要圍繞公司的業務面展開,梳理公司核心的業務數據中心各産品的情況。下篇將著重對公司進行盈利預期和業績面測算,並進行估值情況分析。

<此處結束>

海豚投研 ASIC 相關文章回溯:

博通深度:

2024 年 12 月 4 日公司深度《博通(AVGO.O):軟硬雙吃,AI 算力時代的另類贏家》

2024 年 9 月 13 日公司深度《博通:「買買買」 鋪就 「萬億」 路? 騰訊阿裡學起來!》

博通財報:

2024 年 12 月 13 日電話會《博通:2027 財年 AI 可服務市場規模將達到 600-900 億(FY24Q4 紀要)》

2024 年 12 月 13 日財報點評《ASIC 要超 GPU?博通的好日子在後頭》

2024 年 9 月 6 日電話會《博通:ASIC 的需求在 2025 年將會更多(FY24Q3 電話會)》

2024 年 9 月 6 日財報點評《博通 「狂飙」?AI 撐不起塌方的傳統半導體》

本文的風險披露與聲明:海豚投研免責聲明及一般披露

内容來源:長橋海豚投研

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)