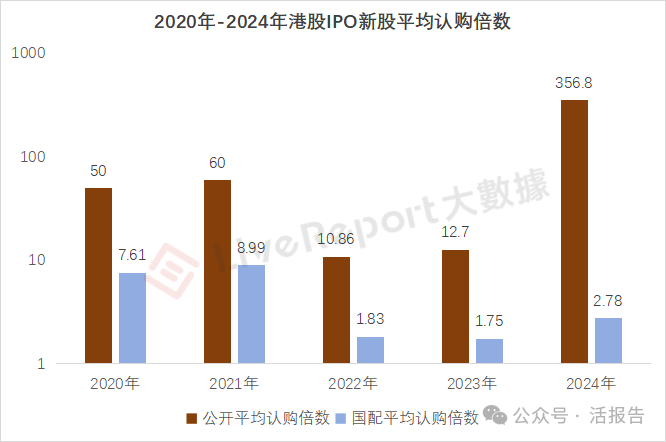

据LiveReport大数据统计,2024年港股IPO新股公开配售的平均认购倍数约为356.8倍,较上一年平均认购倍数的12.7倍增长了2709%。

对比2020年及2021年新股最火的两年,公开平均认购倍数分别为50倍及60倍。但2024年从实际热度上看,远远达不到那两年,表明其中必然有问题。

从国配认购倍数来看,2024年的国配平均认购倍数约为2.78倍,较上一年增长58.86%,但距2020年及2021年的7.61倍及8.99倍,还有很大差距。

由此可见,2024年港股IPO虽然回暖,个别新股也非常受欢迎,但公开认购倍数已经处于一个失真的状态。

导致2024年公开认购倍数的异常飙升,主要因FINI机制的实施,使得港股IPO结算周期缩短,经纪商放孖展的天数大大缩短,孖展利息收益受到挤压,这使得各家经纪商不得不改变经营策略,索性直接推出孖展0息,孖展杠杆开至50倍!100倍!200倍!从而吸引更多的打新客户积极打新,扩大打新量,以赚取更多的认购手续费、中签费及佣金来填补受损利益。

总而言之,这既是FINI机制所带来的根本性变化,也是未来孖展认购倍数虚高的开端,预计以后孖展认购倍数的参考作用将进一步下降,并且还会带来某些规则漏洞被有心人利用。

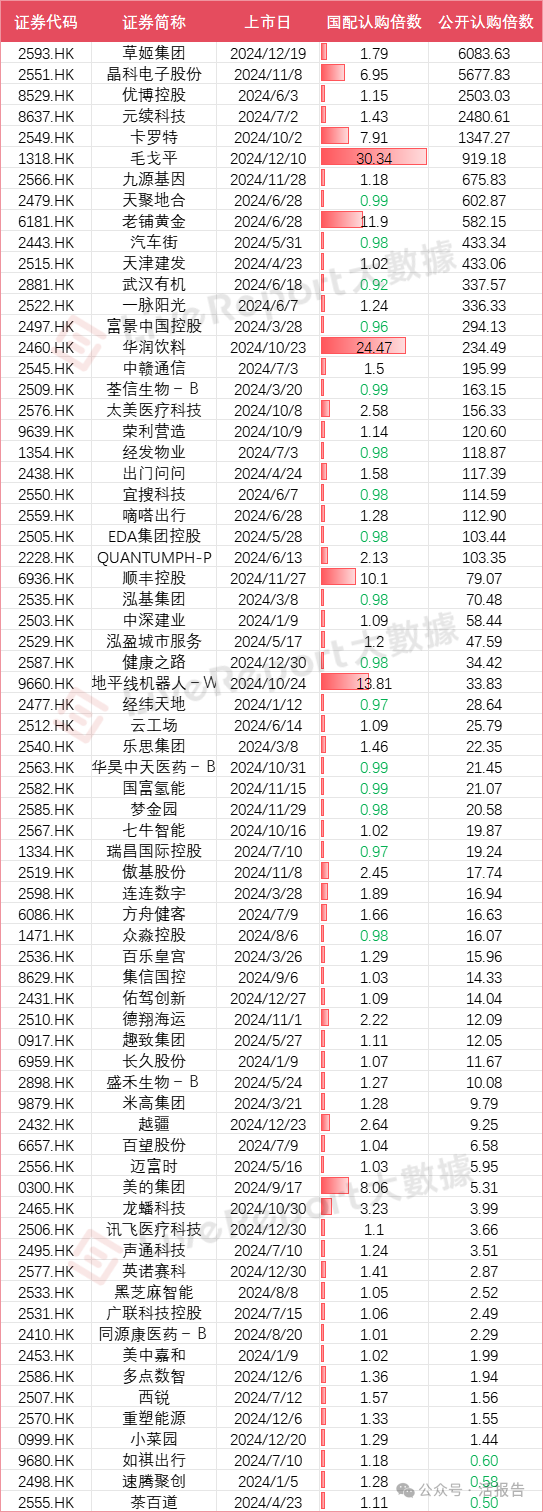

据LiveReport大数据,2024年公开认购中仅有3家认购不足额,较上一年减少4家,不足额的公司分别为茶百道、速腾聚创及如祺出行,但不足额的部分均已回拨至国配,故保住了发行。此外,超购并触发回拨机制的有44家,较上一年增加29家,回拨占总数的62.86%;认购倍数前三的公司分别为草姬集团、晶科电子股份及优博控股。

2024年国配认购中有16家认购不足额,较上一年增加11家,其分别为天聚地合、汽车街及宜搜科技等;虽然因认购不足额均回拨至公开,不过结合公开认购倍数来看,国配认购不足额的公司,其公开倍数均超过15倍-100倍以上,满足回拨至30%-50%的条件,但因国配不足,所以可以不回拨至30%-50%,此种行为被打新投资者称之为“套路回拨”。

所以纵观2024年的港股IPO市场,公司、保荐人/承销商、投资机构、打新用户等各方博弈加剧,套路也层出不穷,不过笔者相信2025年将是寻找一个平衡点的一年,也希望港股IPO市场越来越好,共勉!

文章来源:活报告公众号

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)