香港金融市场

宏观形势:本周特朗普正式就职,目前实施的政策兑现了竞选时的部分承诺,但并没有立刻加征关税,市场情绪有所提振。但随后特朗普威胁可能从2月1日起对加拿大和墨西哥加征25%的关税,对中国加征10%的关税。1月22日,中央金融办等六部门联合印发《关于推动中长期资金入市工作的实施方案》,通过五方面举措重点引导中长期资金进一步加大入市力度。同日,中国人民银行等五部门联合印发《关于金融领域在有条件的自由贸易试验区(港)试点对接国际高标准推进制度型开放的意见》,从六方面提出20条政策措施,进一步推动自由贸易试验区(港)制度型开放。中国台湾2024年第四季度GDP同比增速大幅放缓,但投资依旧强劲。韩国2024年第四季度经济增长疲软。日本央行如期上调政策利率25个基点至0.5%,同时上调未来两年的通胀预测。马来西亚央行周三将隔夜政策利率维持在3.00%,该国央行预计在国内需求保持稳健、全球科技结构性扩张周期支撑出口的情况下,马来西亚2025年的经济增长前景平稳。随着通胀降温,新加坡金管局在1月24日首次放松货币政策。

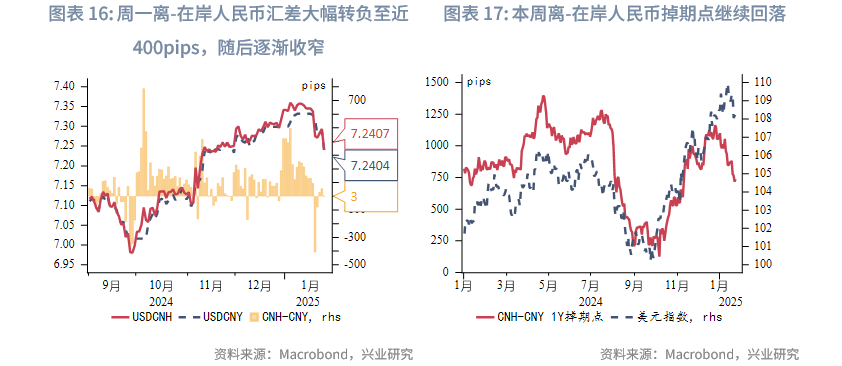

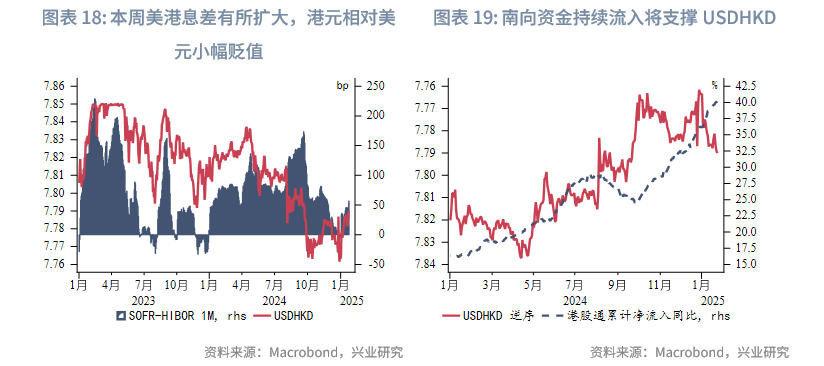

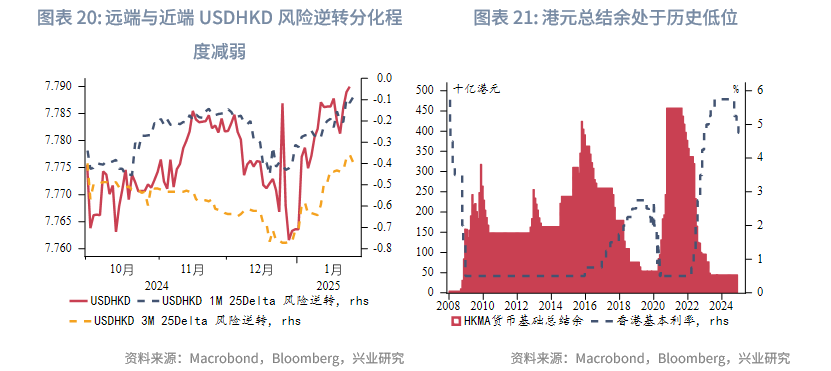

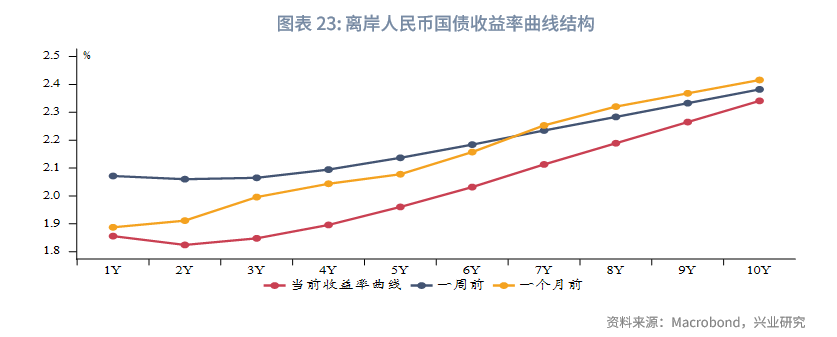

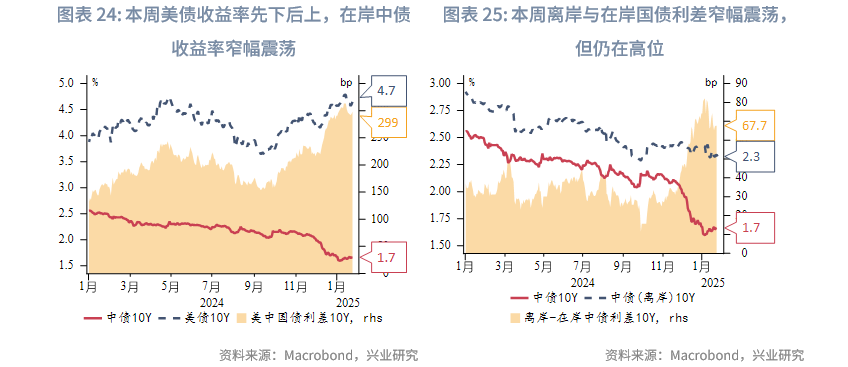

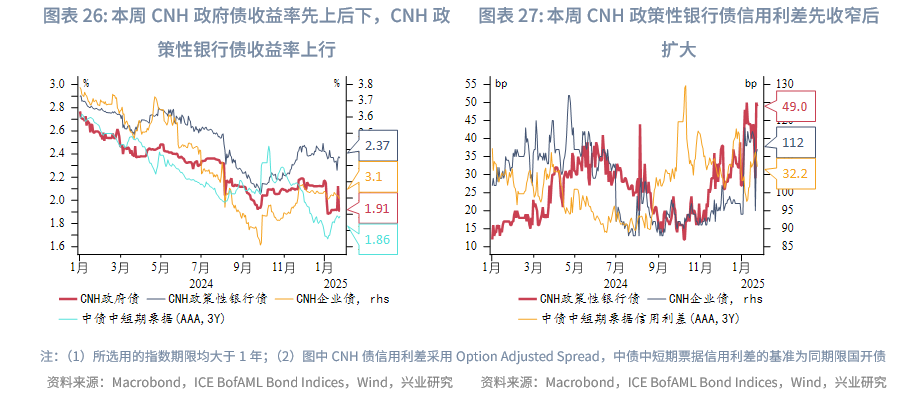

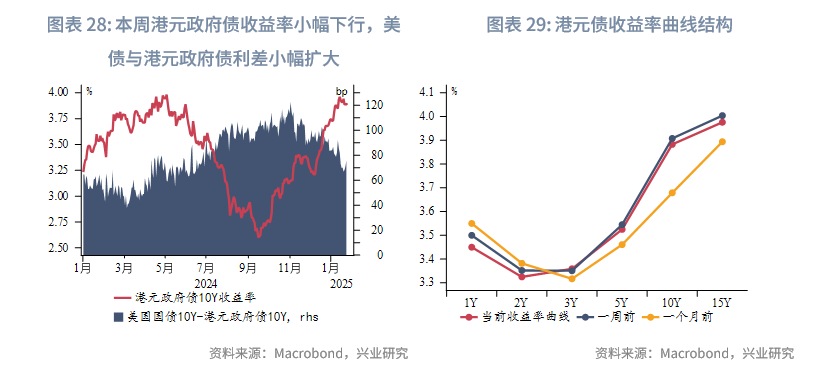

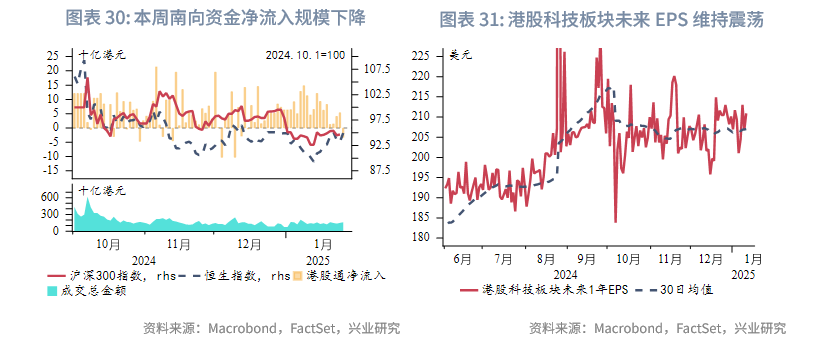

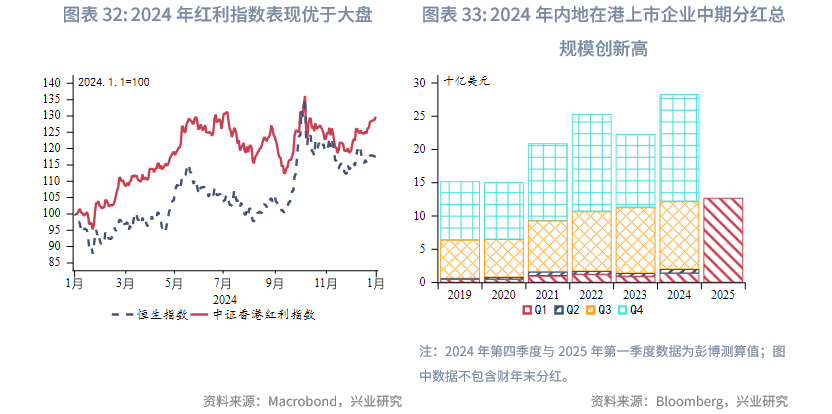

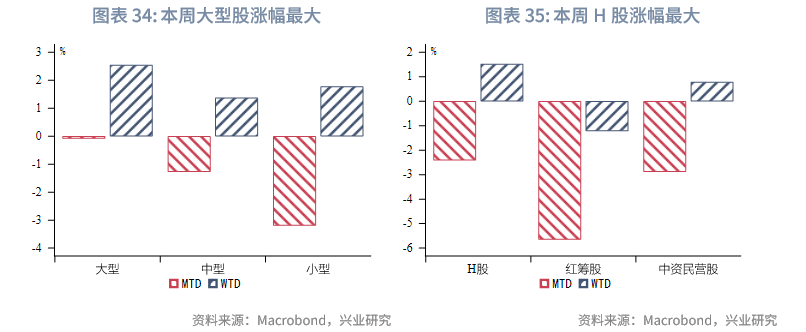

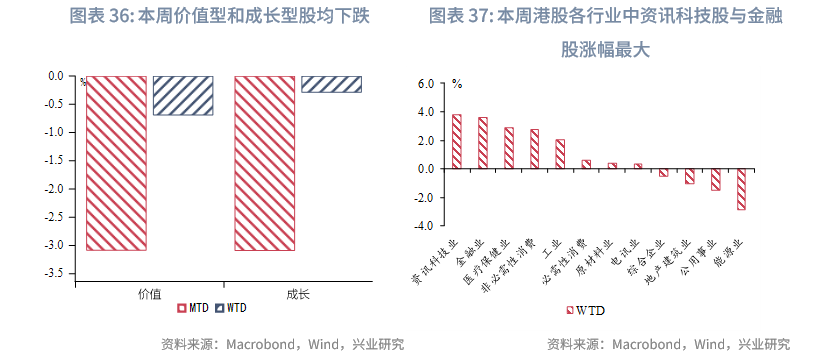

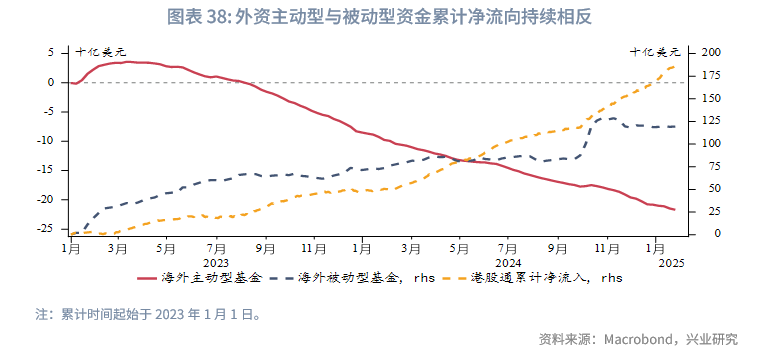

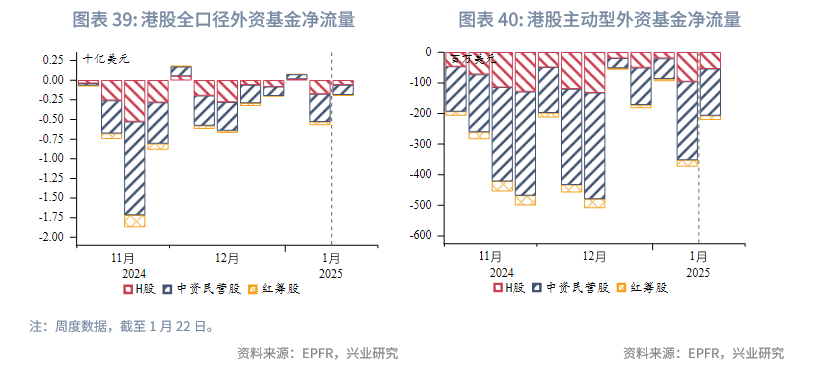

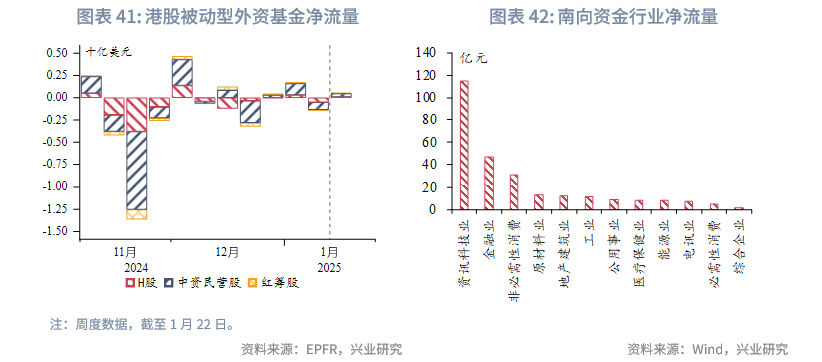

金融市场:货币市场方面,周初隔夜HIBOR大幅上升随后回落,离岸人民币流动性紧张继续缓解,各期限离岸人民币利率大幅回落,离岸与在岸人民币利差收窄。外汇市场方面,本周林吉特升值幅度最大,周三马来西亚央行维持基准利率不变,随后市场预计马来西亚央行全年按兵不动;泰铢升值幅度次之;周一离-在岸人民币汇差大幅转负至近400pips,随后逐渐收窄;菲律宾比索升值幅度较小,或因受到干预。债券市场方面,1月21日,香港迅清结算公司营运的CMU与澳门中央证券托管结算公司营运的中央证券托管系统正式联网,促进两地债券市场互通。本周港元债的发行主体以香港政府和外资银行为主,点心债发行规模较上周大幅下降,但融资利率较大幅上升。离岸与在岸国债利差窄幅震荡,但仍在高位。离岸国债收益率曲线较上周牛陡。本周港元政府债收益率有所下行,美国国债与港元政府债利差小幅扩大。权益市场方面,本周恒生指数在20000点附近震荡,分行业看,资讯科技股与金融股涨幅最大,但目前港股科技板块未来的EPS上行动能不明显;本周主动型外资基金流出港股幅度减小,被动型外资基金转为小幅净流入,南向资金仍然大幅流向资讯科技板块。建议近期继续关注香港红利股。

下周关注:美联储利率决议。

一、宏观形势回顾

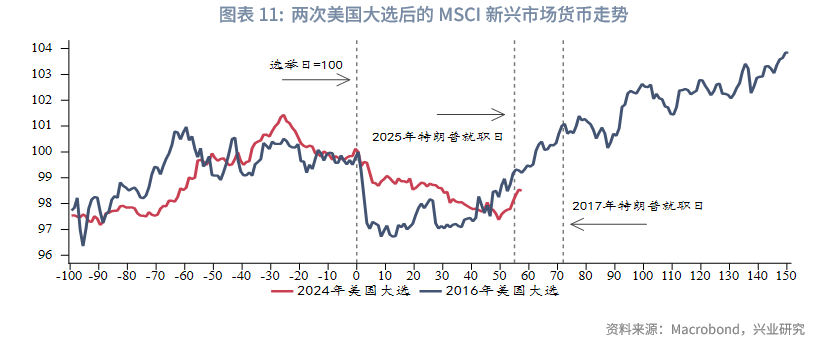

欧美:北京时间1月21日凌晨,特朗普正式宣誓就任美国第47任总统,他随后签署的一系列行政命令以及发表的言论是本周金融市场关注的焦点。总体来看,特朗普目前实施的政策兑现了部分竞选时的承诺,包括收紧移民、支持传统能源、松绑监管、政府体制改革、美国优先的外交政策等。虽然特朗普也宣布一些贸易保护主义倾向的措施,包括研究成立对外税务局、关注贸易逆差、不公平贸易行为、潜在贸易操纵等,但并没有立刻实施关税计划,市场情绪有所提振。但随后特朗普威胁可能从2月1日起对加拿大和墨西哥商品加征25%的关税,对中国商品加征10%的关税。此外,特朗普在世界经济论坛上呼吁OPEC国家降低石油成本,并要求全球下调利率。

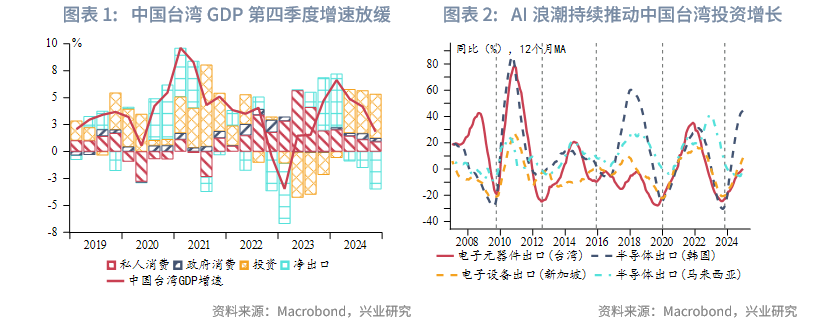

中国:1月22日,中央金融办、中国证监会、财政部、人力资源社会保障部、中国人民银行、金融监管总局联合印发《关于推动中长期资金入市工作的实施方案》,通过五方面举措重点引导商业保险资金、全国社会保障基金、基本养老保险基金、企(职)业年金基金、公募基金等中长期资金进一步加大入市力度。同日,中国人民银行、商务部、金融监管总局、中国证监会、国家外汇局等五部门近日联合印发《关于金融领域在有条件的自由贸易试验区(港)试点对接国际高标准推进制度型开放的意见》,从六方面提出20条政策措施,进一步推动自由贸易试验区(港)制度型开放。其中,在粤港澳大湾区持续优化“跨境理财通”试点,支持大湾区内地居民通过港澳金融机构购买港澳金融机构销售的合资格投资产品,扩大参与机构范围和合资格投资产品范围等;在横琴粤澳深度合作区澳门新街坊设置澳门金融服务专区,在依法合规的前提下,探索在人民币、澳门元双币种收单模式下为澳门新街坊居民提供相关金融服务等。中国台湾2024年第四季度GDP同比增速从上季度的4.2%大幅放缓至1.8%,低于市场预期的2%。中国台湾2024年GDP全年增速为4.3%,这是自2021年以来最快的增速。中国台湾是全球半导体热潮中的主要获益者,许多公司在机械设备、建筑和知识产权产品方面进行了大量投资,投资在2024年总增长率中贡献率高达2.97%。得益于财富效应和工资增长,中国台湾私人消费增长稳健,对 GDP 增长的贡献1.36%。

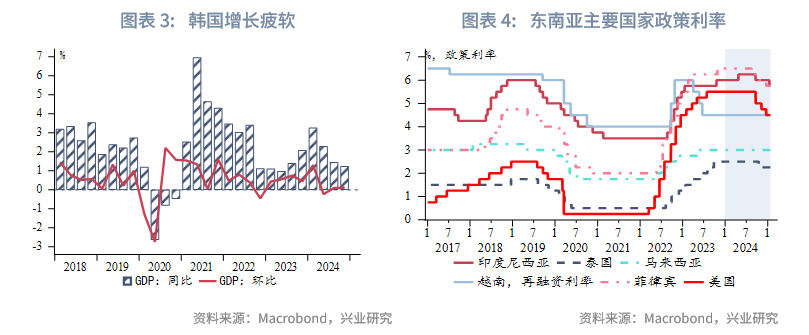

日韩:韩国2024年第四季度经济增长疲软。经季调后的环比增速仍为0.1%,和第三季度一致,低于市场预期的 0.2%。国内需求持续疲软,净出口对经济增长有拉动作用。我们认为韩国国内政治风波逐步受控,消费者和商业情绪逐步改善,但经济在2025年初的复苏仍将有限,因此预计韩国央行将在未来几个月内提供更多的政策支持。韩元的逐步企稳也将支持韩国央行2月降息的市场预期。日本央行如期上调政策利率25个基点至0.5%,同时上调未来两年的通胀预测,预计核心通胀在2026财政年度之前都将保持在2%以上。在一月议息决定公布前,日本整体通胀同比增速升至3.6%,超出预期的3.4%,凸显通胀持续升温,核心通胀增速稳定在2.4%,与上个月持平。稳健的工资增速正在推动普遍的价格升温。

东南亚:马来西亚央行周三将隔夜政策利率维持在3.00%,符合市场预期。该国央行预计在国内需求保持稳健、全球科技结构性扩张周期支撑出口的情况下,马来西亚2025年的经济增长前景平稳。2025年的通胀率将保持在可控范围内,通胀面临的上行风险主要来自大宗商品价格上升和经济的增长。政府对燃油补贴削减表明通胀的上升将是温和的,基数效应将有助于抑制通胀。新加坡2024年12月通胀同比增速维持在1.6%,低于预期,核心通胀小幅下降0.1个百分点至1.8%。新加坡2024年度核心通胀增速为2.7%,接近新加坡金管局预测区间(2.5%-3.5%)的下限。随着通胀降温,新加坡金管局在1月24日首次放松货币政策——将略微下调新加坡元汇率区间的斜率,维持宽度和重点不变。

二、金融市场动态

2.1 货币市场

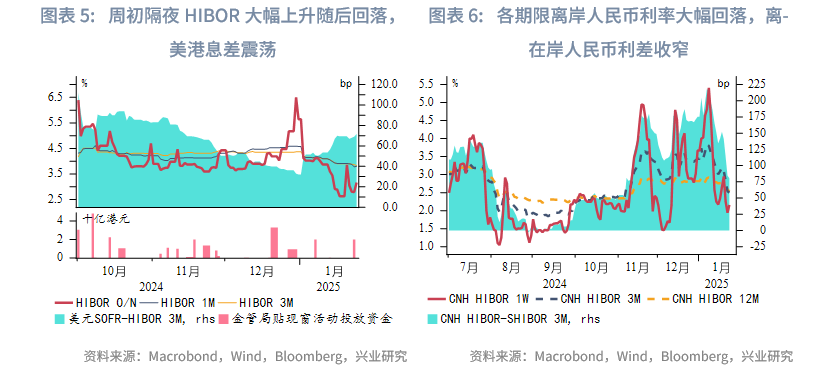

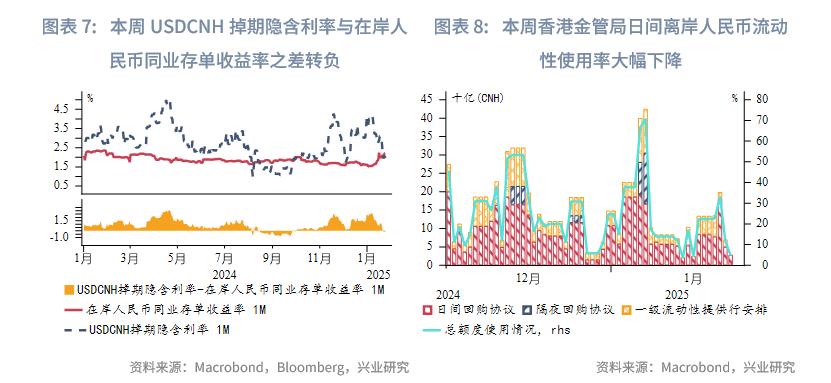

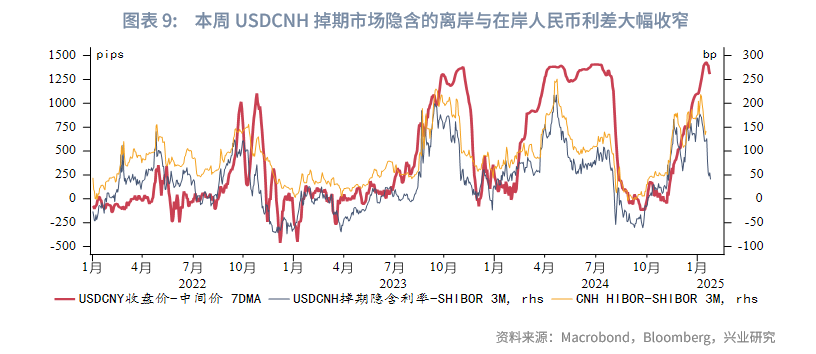

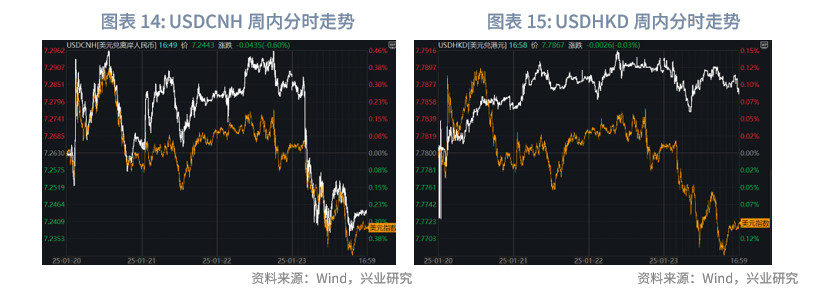

周初隔夜HIBOR大幅上升随后回落,美港息差震荡。本周离岸人民币流动性紧张继续缓解,各期限离岸人民币利率大幅回落,离-在岸人民币利差收窄,香港金管局日间离岸人民币流动性使用率大幅下降。本周USDCNH掉期隐含利率与在岸人民币同业存单收益率之差转负,并且USDCNH掉期市场隐含的离岸与在岸人民币利差大幅收窄。

2.2 外汇市场

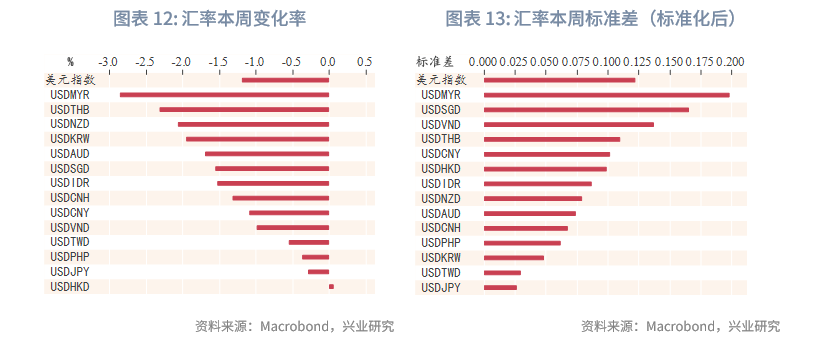

本周特朗普关税声明不及预期,美元震荡走弱,亚太货币短暂喘息,但鉴于关税政策尚未实施,且幅度存在变数,未来亚太货币下行压力仍存。本周林吉特升值幅度最大,周三马来西亚央行维持基准利率不变,认为马来西亚国内需求强劲、全球科技上行周期中出口将获得支撑,并且通胀压力整体可控,随后市场预计马来西亚央行全年按兵不动。泰铢升值幅度次之,主要因黄金上涨、人民币走强带动。对于韩元而言,因为特朗普对华关税态度摇摆,亚太货币整体升值,叠加韩元因前期韩国国内政治事件被低估,从而韩元反弹力度更大。在特朗普对华关税言论、日央行加息的支持下,本周离岸人民币大幅升值;周一离-在岸人民币汇差大幅转负至近400pips,随后逐渐收窄。菲律宾比索升值幅度幅度较小,主要因为菲律宾作为对外开放的小型经济体,菲律宾比索易受到国际市场剧烈波动冲击影响,并且菲律宾央行可能进行了干预。港元变动幅度不大。

2.3 债券市场

1月21日,香港金管局和澳门金管局联合宣布,香港外汇基金全资附属公司迅清结算有限公司负责营运的债务工具中央结算系统(CMU),与澳门金管局属下澳门中央证券托管结算一人有限公司负责营运的中央证券托管系统,正式启动直接联网,以促进两地债券市场发展。

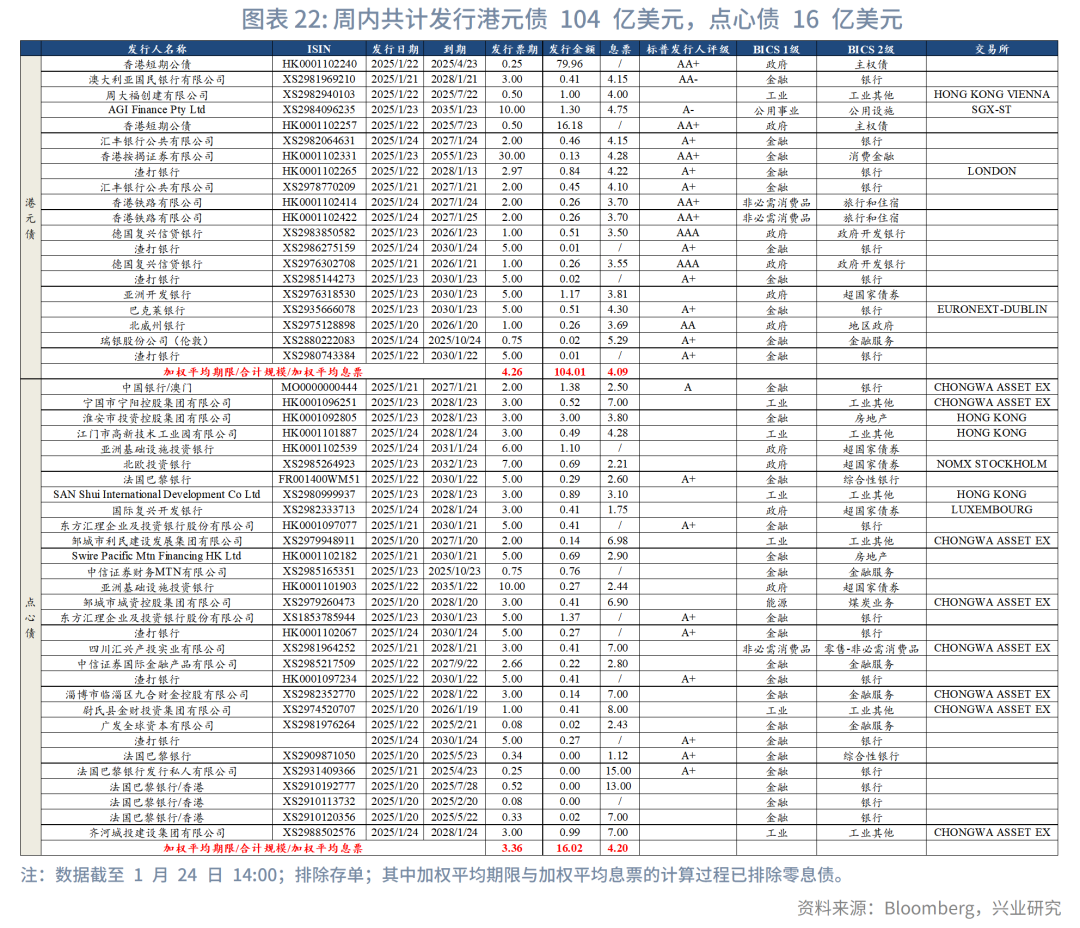

一级市场方面,周内共计发行20只港元债和30只点心债,发行金额分别为104亿美元和16亿美元,港元债的发行主体以香港政府和外资银行为主,点心债发行规模较上周大幅下降,但融资利率较大幅上升,主要源于部分城投点心债和金融点心债的高融资利率。

二级市场方面,周初特朗普就职当日未推出超预期“再通胀”政策,美债收益率回落,下半周随着市场对新一届政府关税政策的消化以及对美国财政前景恶化预期增强,美债收益率恢复上行趋势。受市场预期影响,中债在岸国债收益率窄幅震荡,美中利差小幅收窄。本周离岸与在岸国债利差窄幅震荡,但仍在高位。离岸国债收益率曲线较上周牛陡。本周港元政府债收益率有所下行,美国国债与港元政府债利差小幅扩大。

2.4 权益市场

本周恒生指数在20000点附近震荡,分市值和股票性质来看,大型H股涨幅最大;分行业看,资讯科技股与金融股涨幅最大,但目前港股科技板块未来的EPS预计维持震荡,上行动能不明显。根据EPFR口径,本周主动型外资基金流出港股幅度减小,被动型外资基金转为小幅净流入,外资主动型与被动型资金累计净流向持续相反。本周南下资金净流入幅度下降,分行业看,南向资金仍然大幅流向资讯科技板块。在内地低利率、港汇偏强的环境下,港股红利策略具有一定避险属性,建议近期继续关注香港红利股。1月22日,中央金融办等六部门联合印发《关于推动中长期资金入市工作的实施方案》,引导中长期资金进一步加大入市力度,这或对港股市场的内险股、中资券商股等板块产生积极影响,同时也为港股市场带来了更多的资金支持和市场活力,促进市场的长期稳定发展。

文章来源:兴业研究公众号

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)