Circle Internet Group, Inc.於2025年4月1日向美國證券交易委員會(SEC)公開提交招股書,擬在紐交所上市,股票代碼為CRCL,承銷商包括摩根大通、花旗、巴克萊、德銀等10家投行。

公司計劃發行A類普通股,但尚未披露發行量及價格區間。而據市場估計,公司可能在其發行中籌集7.5億美元資金,預計估值為40億-50億美元。

公司是全球第二大穩定幣USDC(僅次於USDT)和最大歐元穩定幣EURC的發行商。截至2025年3月28日,已用於超過25萬億美元的鏈上交易,數百萬終端用戶使用USDC進行支付、結算和作為數字美元價值存儲。

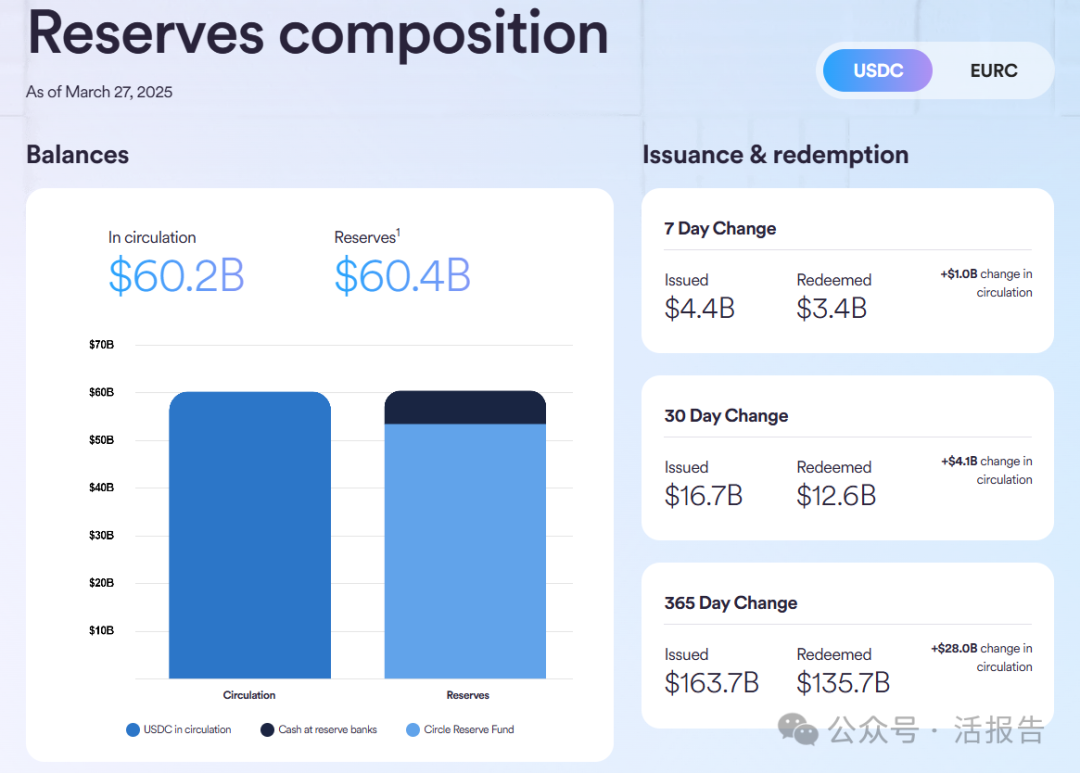

USDC一直建立在強大的市場基礎設施和底層流動性之上,Circle在2021年1月1日至2024年12月31日期間鑄造了超過5043億美元的USDC,並贖回了超過4644億美元的USDC——這些贖回一直與美元一比一對應。

截至2025年3月27日,USDC的流通量達602億美元。截至2024年12月31日,Circle的總流動性來源為10.45億美元,其中包括7.51億美元現金及其等價物,以及2.94億美元公司持有的穩定幣現金等價物。

Circle的公開上市將標志著穩定幣的一個重要里程碑,並可能對全球去中心化金融(DeFi)行業產生重要影響。據媒體報道,區塊鏈跨境支付領域的主要參與者Ripple、美國加密貨幣交易所Kraken等也在考慮IPO,但SEC正在進行監管審查。

分析師預測,在特朗普政府對加密資產的支持立場中,美國立法者今年或將推出穩定幣法規,進一步鞏固Circle的市場地位。但若聯邦立法層面將USDC歸類為證券,也可能引發其業務模式的颠覆性調整。

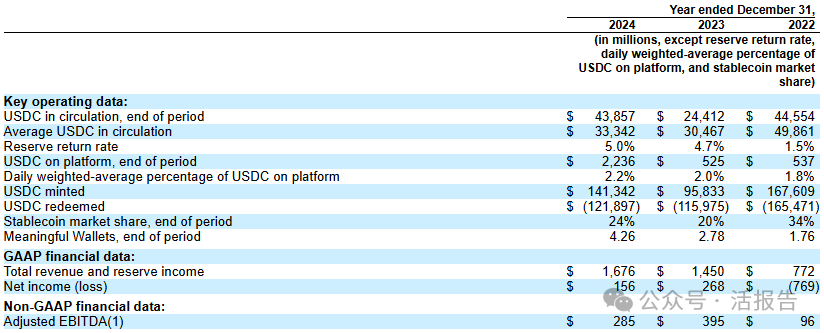

財務業績

2022、2023及2024年,公司營收及準備金收入分别為7.72億、14.50億及16.76億美元,相應淨利潤分别為-7.69億、2.68億及1.56億美元,期末穩定幣市場份額分别為34%、20%及24%。

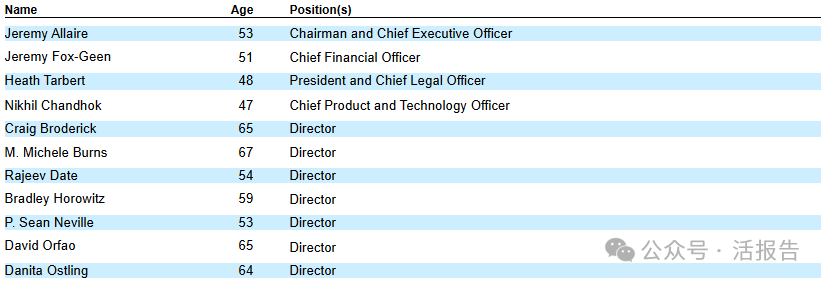

董事高管

主要股東

Circle持股超過5%的股東包括Accel、Breyer Capital、General Catalyst、IDG Capital、Oak Investment Partners和富達管理與研究(FMR)的附屬公司。

根據PitchBook的數據,在2022年的一輪融資後,Circle的估值為77億美元。IPO前,Circle曾在2022年試圖通過SPAC合並方式上市,估值達到90億美元,但因SEC不在預期時間範圍内批準而取消了該計劃。

文章來源:活報告公眾號

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

現代電視 (http://www.fintv.com)