今年以來,全球市值最高的大型科技股蘋果(AAPL.US)股價累跌17.05%,而中國市值最高的科技股騰訊(00700.HK)和阿里巴巴-SW(09988.HK,BABA.US)均累計下跌22%以上。

近日,中國散戶投資者熟悉的達利歐所主持的橋水基金(Bridgewater Associates)最新一季持倉顯示:其清倉特斯拉(TSLA.US),但同時大幅加倉中概股,包括阿里巴巴、拼多多(PDD.US)、百度(09888.HK,BIDU.US)、蔚來(09866.HK,NIO.US)、理想(02015.HK,LI.US)、小鵬(09868.HK,XPEV.US)等,被引為佳話。

這是否意味著歐美機構投資者的投資風向轉向了新興市場?中國大型科技股與美國大型科技股的估值,是否存在差距?對於投資又有何啓示?

從橋水基金的調倉說起……

Whalewisdom的數據顯示,截至2022年3月30日止,橋水基金的自主管理資產規模達到2355.42億美元,其中需要呈報13F公告(即披露美股持倉情況,不含海外持倉)涵蓋的資產為248.07億美元。

截至2022年3月31日季度的13F文件顯示(僅限美股市場),橋水基金新買入了261支股票,增持546支股票,清倉24支股票,和減持156支股票。前十大持倉(包括阿里巴巴在内)佔其呈報資產的33.94%,意味著該對衝基金的分散性頗高。

所以清倉特斯拉和加倉中概股其實並不代表該基金對於地區經濟的看法有改變,因為在加倉中概股的同時,橋水基金也大量加倉其他美股,包括消費類股寶潔、強生、可口可樂、百事、Costco和沃爾瑪等,意味著它仍看好美國的消費信心。

筆者認為,該基金清倉特斯拉,更大可能是因為特斯拉估值偏高,同時特斯拉大股東馬斯克可能為收購推特而減持特斯拉股份而令其股價進一步受壓,而非看淡電動汽車市場。

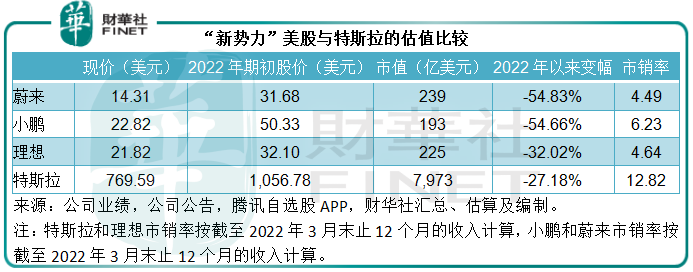

畢竟,橋水在清倉特斯拉的同時,卻增持了同樣面對供應鏈問題的新勢力小鵬、蔚來和理想,但新勢力因為美股的監管問題,跟隨其他中概股持續受壓,估值顯著低於特斯拉,見下表。

由此可見,橋水基金的投資邏輯是賣出估值偏高的股份,買入估值偏低的股份。

港股與美股大型科技股的估值差距

那麽,港股的中流砥柱——騰訊、阿里巴巴、美團-W(03690.HK)、京東集團(09618.HK,JD.US)、網易-S(09999.HK,NTES.US),與對應的美股最高市值互聯網股,估值上的差距如何,是否潛藏著機會?

2020年疫情發生時,全球股市大震蕩,美股更數次熔斷,大型科技股於2020年上半年跌至短期低位。

但資本市場的表現猶如鍾擺,在一極所累積的動能越大,越容易在短時間内到達另一個極端,美股市場很好地诠釋了這一物理現象。

在數次熔斷後,美國緊急救市,財政部加上美聯儲雙管齊下,確保流動性的無限供應,從而帶動美股從低位走向另一個極端——三大指數屢創新高,其中反映科技股表現的納斯達克由2020年初的低位6631.42點,拉升到2021年末的16212.23點,在一年多大漲144.48%的歷史罕見水平。

隨後,美國通脹率急升,美聯儲的收水傳聞讓畏懼風險的資金開始撤離,其中疫情期間讓人驚豔的科技股沽壓最嚴重,這是因為科技股漲勢最大、資金獲利最高,而且一般以市場利率進行貼現估值,一旦加息,其貼現值將隨之而下降。

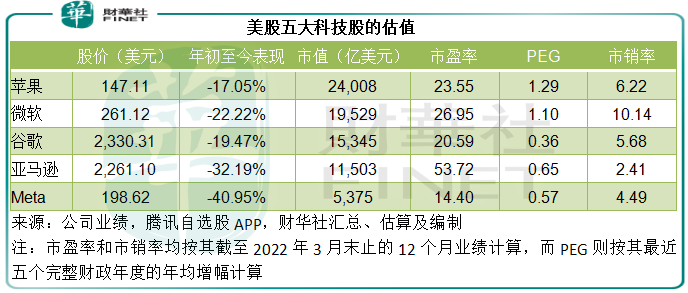

美股市場市值最高的五大科技股蘋果、微軟(MSFT.US)、谷歌(GOOG.US)、亞馬遜(AMZN.US)和Facebook的母公司Meta(FB.US),今年以來股價跌幅介於17.05%到40.95%之間。

但如果將時間拉長一點到2020年初的低點,這五大科技股的累計漲幅達到39.06%到185.93%之間。

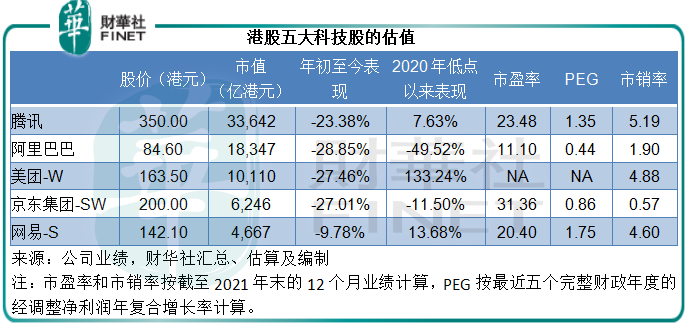

反觀港股市值最高的四大科技股,騰訊、阿里巴巴、美團和京東,今年以來股價跌幅均在22%以上,網易也累跌8%以上。而從2020年初的低位至今,除了美團因為外賣業務盈利能力持續改善而有超過1倍的漲幅外,其餘均表現不太理想,阿里巴巴市值更蒸發近一半,而騰訊一年多以來的漲幅還不到10%,見下圖。

從市盈率、PEG和市銷率來看,除了估值偏低的阿里巴巴外,港股上市的另外四大科技股與美股科技股貌似差距不大,這是因為中資科技股從去年下半年起經歷了反壟斷和平台規範化的修正,業績多少受到影響,外加疫情反復等,這些因素均已反映在股價中。

美國科技股在2021年則實現了業績歷史最強,無限流動性對於美國消費和經濟發展的推動作用,再加上通脹對它們收入及利潤的提升效應,均已反映得淋漓儘致。

但到2022年,美聯儲治理通脹的決心已明確,無限流動性將成過去。美國消費在通脹的壓力下也顯得力不從心,近日更重新考慮關稅問題,以便為其國人提供更多來自中國物美價廉的商品。

在這樣的前提下,或許有理由預見美國企業的盈利增長到頂壓力增加,而中資企業,尤其跨境電商平台基建已經確立的阿里巴巴和京東,有望否極泰來。

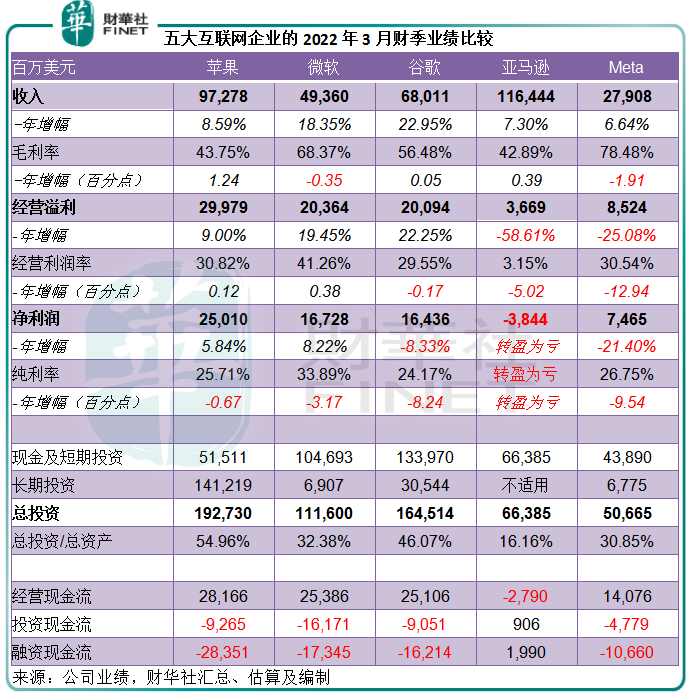

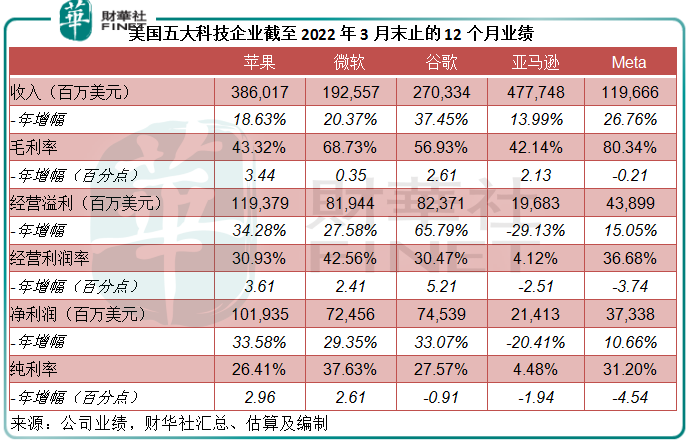

美國大型科技企業的2022年3月季度業績或顯示出增長放緩的迹象,見下表。

再來比較它們截至2022年3月末12個月的業績,可以發現季度業績的表現明顯落後於12個月業績。

以蘋果為例,其2022年3月季度收入增幅為8.59%,而前三個財季的收入年增幅分别為11.22%、28.84%和36.44%;最新一季淨利潤年增幅為5.84%,而前三個季度的淨利潤年增幅分别為20.43%、62.16%和93.23%。可見其最新一季業績雖然再創新高,增長已有所放緩。

所以它們當前的估值或尚未充分考慮這些負面影響。

當然,美元利率和匯率的變動,對全球經濟發展也帶來影響,再加上局部疫情和監管的後續效應,港股上市的科技股在2022年第1季的業績將大概率反映這些因素而不太理想。

但是,平台監管的影響或已穩定下來,而且平台的規範化將更有利於這些大型互聯網企業未來的健康發展,它們的長尾效應或已提前釋放。

更為重要的是,港股上市的大型科技股相對於其美國同行,還有一重更容易變現的價值,這或拉開了與美國大型科技股的估值差距。

中資大型科技股的溢價在哪里?

大型科技股颠覆了傳統的利潤評估標準——現金流比利潤重要。例如亞馬遜,多年不盈利,但每年的經營活動淨現金流均為正數,這為其發展雲科技奠定了基礎,也因此得以使雲計算業務成為其後來扭虧為盈的致勝法寶。

京東也是一樣,儘管從傳統眼光來看,其盈利能力有點不儘理想,但穩健的經營現金流(得益於付款期長和收款期短的負現金周轉期),奠定了物流基建的堅實基礎,供應鏈得以在局部疫情中發揮了重大作用。

以此來看,賬面盈利高低並不代表它們真實的業務優勢,現金流才是王道。現金流的累積讓這些大型科技企業擁有龐大的現金儲備和投資,這正是它們的待釋放價值:

大型科技企業的業務優勢已經確立起來,運營所需資金不大,其經營活動產生的現金足以覆蓋,而省下來的現金可以讓它們賺取利息、投資回報,甚至用來投資新的產業和科技研發,以孵化新的競爭力,這正是其核心業務以外的收益和發展潛力。

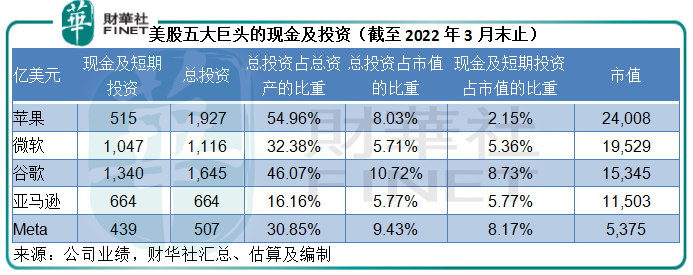

美股五大巨頭的現金及短期投資均數以百億美元計算,其中微軟和谷歌更高達千億美元,再加上長期投資的話,它們的投資資產佔總資產比重達到30%以上(亞馬遜除外),蘋果更高達54.96%。

但是,與它們龐大的市值相比,投資佔市值的比重不算太高,見下表。

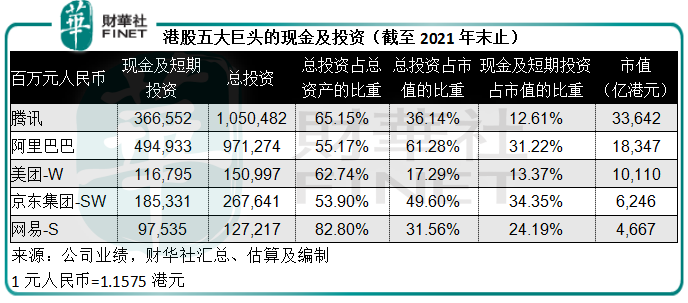

相較而言,港股上市的大型科技股,市值或未完全考慮到其總投資的價值。

從下表可見,中資科技企業的總投資均佔了其總資產的一半以上,投資佔市值的比重也遠高於美國科技股,後者的佔比僅介於5.7%到10.7%之間,而中資企業的佔比達到30%以上(美團除外,但也達到17.29%),阿里巴巴更在60%以上,容易變現的現金及短期投資佔比均達到雙位數。

若這些中資企業現在被出售,買方以當前市值購買,可以獲得現金及短期投資來抵償部分付款,即打了一個現金的折扣。在這重意義下,在扣減現金及短期投資後的市值才真正反映其當前業務經營的價值。

鑒於港股科技股的投資佔比遠高於美國科技股,它們的市值折扣也更高,這正是它們隱藏的價值。

總結

誠然,即將在近期公佈業績的中資科技股,在2022年第1季的逆風下,表現很大概率不太理想。但是考慮到龐大的現金和投資資源,它們當前的估值或較到頂的美股同行低得多,從價值投資的角度來看,這才是打動「聰明資金」的重要理由。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

下載財華財經APP,把握投資先機

https://www.finet.com.cn/app

更多精彩内容,請點擊:

財華網(https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視FINTV(https://www.fintv.hk)