同花順數據顯示,截至7月21日,A股市場的303家鋰電池概念股中,已經有127家預告了2022年上半年的業績情況。

受益於行業的高景氣,預計上半年歸母淨利潤實現翻倍(取預告淨利增速的中值進行測算)的鋰電池上市公司達到了69家。其中不乏天齊鋰業(002466.SZ)、融捷股份(002192.SZ)、天華超淨(300390.SZ)這樣歸母淨利潤同比暴增十數倍甚至數十倍的存在。

振華新材(688707.SH)於7月21日披露的中期業績預告,預計公司上半年實現歸母淨利潤6.5億元-7億元,同比增長330.29%-363.39%。

總的來看,其上半年的業績表現雖然不如天齊鋰業等公司,但放在整個市場中依舊算是非常亮眼。

產品量價齊升,上半年淨利已超2021年全年

振華新材成立於2004年,並在2021年9月順利登陸科創板。自成立以來,該公司就專注鋰電正極材料的研發,主攻單晶三元技術路線,於2009年推出首代一次顆粒大單晶NCM523產品,2014年在新能源汽車上批量應用。後續又於2016年及2017年推出第二、第三代大單晶5系中鎳產品。2018年起,該公司順應高鎳趨勢,先後開發單晶6系及8系產品,目前已實現批量生產和銷售。

目前,在振華新材的產品中,單晶NCM三元正極佔據絕對地位,其中以中鎳為主。此外,該公司還小批量生產钴酸鋰及復合三元正極材料,供應3C消費電池。

在股東背景方面,其實控人為國資委下屬企業中國電子。另外,通過參與IPO配售,寧德時代(300750.SZ)、孚能科技(688567.SH)等一些國内主流電池廠商也成了振華新材的股東。

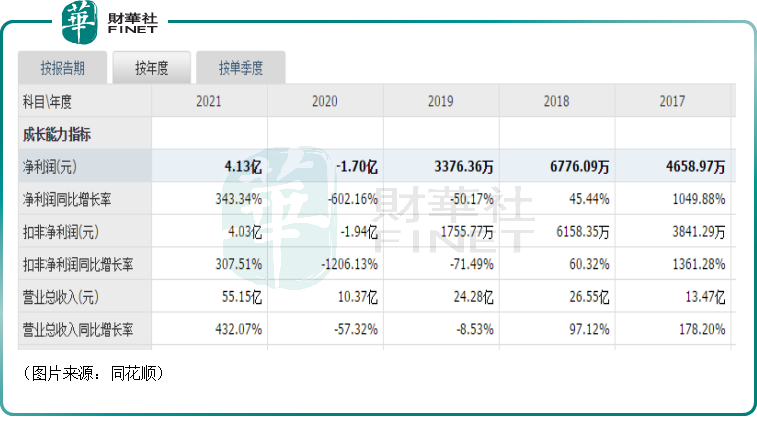

從近些年數據來看,受2019年國内新能源汽車補貼退坡,2020年新冠疫情影響且寧德時代訂單執行延後等因素影響,振華新材業績出現連續下滑的態勢。

不過,振華新材隨後在2021年迎來了大幅回暖,其中營收同比大增432.07%至55.15億元,歸母淨利潤同比增長343.34%至4.13億元,均創下了歷史新高。

另外,振華新材的銷售毛利率由2020年的5.87%增至了2021年的14.59%,銷售淨利率更是一舉由-16.36%扭轉至7.48%。

據了解,2021年業績之所以能錄得大幅增長,主要是振華新材產品產銷兩旺帶來的積極成果。

據悉,振華新材全年正極材料的銷量為3.4萬噸,同比增長278%,其中三元材料銷量3.3萬噸,同比增長306%。

還有一點值得關注,振華新材的高鎳8系三元正極材料於2021年開始放量增長,期内錄得營收20.86億元,同比增長36.5倍,營收佔比由2020年的5.37%迅速提高到了2021年的38%。

而此次2022年上半年的業績預告顯示,振華新材預計期内實現歸母淨利潤6.5億元-7億元,同比增長330.29%至363.39%;預計實現扣非淨利潤6.4億元-6.9億元,同比增長336.02%至370.08%,已經超過了去年全年的業績。

振華新材稱,今年上半年業績大增主要有三方面的因素:

其一,義龍二期項目產能釋放使得銷量同比增加,且期内原材料價格高企也帶動公司正極材料銷售價格相應提升。

其二,產能利用率處於相對高位,規模效應釋放帶動降本增效,同時基於前期的佈局,原材料成本得以有效控制。

其三,正極材料產品結構優化,高鎳、中高鎳低钴產品放量,提升了盈利能力。

但是,從單季度表現來看,振華新材業績二季度表現並非完美無瑕。結合一季度的業績來看,振華新材第二季度實現歸母淨利潤3.08億元-3.58億元,同比增長316.22%-383.78%,環比下降9.94%至4.68%。

披露業績預告之後,振華新材股價出現走弱的情況。7月22日,振華新材股價僅收漲1.25%;截至發稿前(7月25日),振華新材股價跌幅為2.77%,報77.0元/股。

某種層面上講,二季度振華新材業績表現已經出現了些許增長乏力,一定程度上或影響了市場給予振華新材下一階段業績及估值預期。

高鎳化、單晶化打開成長空間,鈉電池或成第二增長極

眾所周知,正極材料主要用於新能源汽車的鋰電池中,且是影響最大、成本佔比最高的材料。

因此,振華新材後續業績能否延續2021年以及2022年上半年的增勢主要取決於新能源汽車行業的發展。

在過去的2021年,我國動力電池裝機量140GWh,同比增長127%。在2022年上半年,新能源汽車行業還在高速發展,整個行業的銷量也在持續增加,這也是振華新材期内業績暴增的最根本的原因。

而據高工鋰電預測,2025年我國新能源汽車滲透率將高達20%,預計我國鋰電池裝機量未來繼續保持高景氣增長態勢。

再加上小動力、3C市場需求,將帶動三元正極材料出貨量不斷提升。國海證券預計2021年-2025年全球三元正極材料出貨量將保持持續增長,2025年全球三元正極材料出貨量有望達到150萬噸。

從行業的競爭格局來看,目前三元正極行業内NCM111(低鎳)(111指的是鎳钴錳的比例為1:1:1,後同)、523(中鎳)、622(中高鎳)、811(高鎳)等正極長期共存,且中低鎳產品技術壁壘較低,競爭較為激烈,這也使得競爭格局較為分散。

數據顯示,全球2021年三元正極行業CR5為38%,CR3為24%。我國2021年三元正極行業CR5為55%,CR3為38%,前三分别為容百科技(688005.SH)14%,當升科技(300073.SZ)12%,巴莫科技12%。

而在能量密度提升、安全性提高、材料價格下降的大背景下,未來高鎳化、單晶化將有望成為三元正極技術叠代的大趨勢。

在高鎳化領域,由於工藝復雜,進入壁壘較高,其集中度顯著高於三元正極整體市場。2021年高鎳三元CR5達85%,其中容百科技、巴莫科技綁定寧德時代,市佔率分别為35%、23%,和其他廠商差距顯著,振華新材的高鎳在放量後,市佔率已經提升到了7%,進入高鎳前五名。

雖然在高鎳化領域與頭部企業還有很長一段距離,但在傳統的單晶化領域,振華新材依舊是龍頭。

在單晶化領域,單晶材料沒有晶界,不易開裂,可提升能量密度和循環穩定性,單晶三元成了國内動力電池企業的主流選擇之一。

據鑫椤資訊數據,2021年1-11月單晶三元CR5為80%,集中度高於三元正極整體市場。其中振華新材得益於單晶產研佈局較早,市佔率為26%,名列榜首。

在理想競爭環境之下,高鎳化、單晶化產品進一步放量,有望為振華新材打開成長的空間。

值得注意的是,除了鋰電池外,振華新材還在近期大熱的鈉離子電池領域早早進行了佈局。

經查詢,鈉電池循環壽命和能量密度相較鋰電池偏低,在動力電池領域存在一定劣勢。不過,由於鈉離子儲量為鋰儲量420倍,存量豐富、價格低廉,理論BOM成本較鋰電池可減低30%-40%,且鈉電池安全性、高低溫、快充性能更優異,因此在儲能、兩輪車等市場具備廣闊應用空間。

在這個領域,目前寧德時代、中科海鈉、鈉創新能源的進度領先,派能科技、鵬輝能源、欣旺達等二線電池廠商及贲安能源、星空鈉電等初創企業也積極推進佈局。

根據振華新材的公告,截至今年一季度,其鈉電池正極產品已進入中試階段,已經向國内主流鈉電池企業進行噸級送樣。

從產業化進程來看,振華新材鈉電池正極由於採用層狀氧化物路線,可和現有三元產能進行切換,目前產能可做到百噸級左右。

後續一旦鈉電池大規模商用,那麽振華新材的鈉電池正極產品將有望成為鋰電池正極材料之外的第二增長極。

結語

綜合而言,振華新材處在一條前景比較光明的賽道上,且當下50倍左右市盈率估值縱向看不算高,橫向看則處於電池化學品行業的平均估值附近。

不過,經過此前的狂飙猛進,大部分新能源汽車相關概念股的股價都有大幅上漲,積累了非常多的獲利盤,目前行情有一些退潮的迹象,而振華新材的股價處於歷史高點附近,後續或許需要注意跟隨板塊回調的風險。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)