继法拉利(RACE.US)、阿斯顿马丁之后,又一家豪车品牌成功上市。

2022年9月29日,大众旗下的豪车品牌保时捷登陆德国法兰克福证券交易所,保时捷股价首日表现平稳,收盘价与开盘价基本持平。

截至9月30日10时,保时捷市值约为73.69亿美元,排名一举超越奔驰、通用、宝马、法拉利等50家车企,跃升至全球第五,仅次于特斯拉(TSLA.US)、丰田汽车、比亚迪(002594.SZ;01211.HK)和大众汽车。

保时捷被视为特斯拉的有力竞争对手,那么同样作为豪华车的代表,保时捷与特斯拉相比,谁更赚钱?谁的赚钱能力更强?谁的投资价值更高?

保时捷的赚钱能力落后于特斯拉

保时捷上市成为德国历史上第二大IPO,并且成为继法拉利上市(2015年)和阿斯顿马丁上市(2018年)之后,第三家上市的豪车(超高端)品牌。

不过,从市场角度来看,保时捷与特斯拉之间的对比,相对来说更具有现实意义。

保时捷成立于1931年,要比成立于2003年的特斯拉早了70多年!不过,保时捷的总市值约73.69亿美元,远远低于特斯拉的834.4亿美元。

如果仅从成立时间的角度来看,显然保时捷的优势明显。但是,如果从汽车销量/销量增速、营收及利润/营收增速及利润增速、盈利能力等角度来看,特斯拉明显更胜一筹。

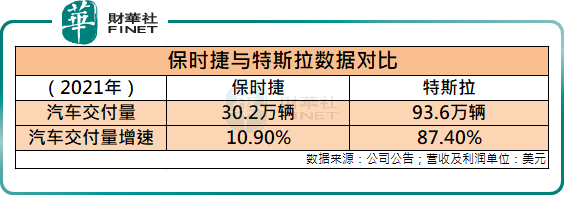

在汽车交付量方面,2021年1-12月,特斯拉的汽车交付量达到93.6万辆,同比增长幅度高达87.4%;保时捷的交付量只有30.2万辆,同比增长幅度仅有10.9%。

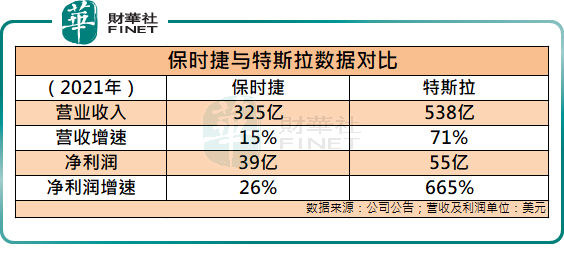

在赚钱方面,2019-2021年,保时捷的营业收入分别约为280亿元(美元,下同)、281亿元及325亿元,税后利润分别约为27亿元、31亿元及39亿元;同期,特斯拉的营业收入分别约为246亿元、315亿元及538亿元,税后利润分别约为-8.6亿元、7.2亿元及55亿元。

可以看出,特斯拉2021年的营收和净利润全面高于保时捷,并且特斯拉2021年71%的营收增速,大幅高于保时捷15%的营收增速;特斯拉的净利润增速,更是大大超越保时捷。

从投资的角度来讲,企业能不能赚钱是一方面,赚钱能力强不强则是另一方面,“赚钱不辛苦”与“辛苦不赚钱”完全是两个概念。对投资者更加友好的企业,不仅能赚钱,而且赚钱能力还要强。

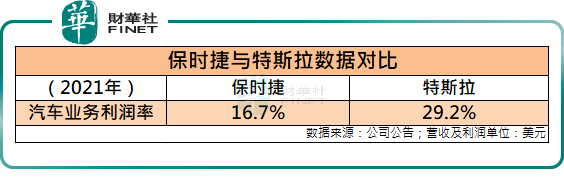

虽然特斯拉与保时捷都是能赚钱的企业,但是通过进一步分析发现,尽管保时捷的单车利润相对更高,然而特斯拉的汽车业务利润率领先——2021年,特斯拉汽车业务的利润率约为29.2%,同期保时捷汽车业务的利润率约为16.7%。难怪马斯克在2022年特斯拉股东大会上自豪地表示,特斯拉2021年的利润率超过所有车企。

综合以上因素可以看出,特斯拉的各主要经营指标均显著优于保时捷,这也不难理解,为何特斯拉的市值高于保时捷十倍。同时,特斯拉近年来的成长性显著高于保时捷,特别是特斯拉的电动车业务属性(保时捷的电动车业务占比较低),因此在现有的成长条件下,或许特斯拉的投资价值要高于保时捷。

豪华车成功的秘诀:中国市场+新能源车

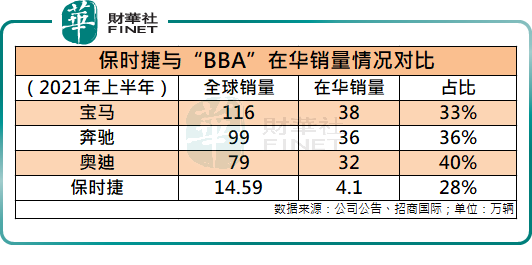

保时捷在中国市场的表现,成为各界关注的焦点。数据显示,2022年上半年,保时捷全球汽车交付量为14.59万辆,其中,中国市场交付为4.10万辆,销量占比约为28.1%。“保时捷每卖出三辆车,就有一辆销往中国”也成为一个噱头。

实际上,不仅仅是保时捷,对比全球豪车品牌的销售数据可以发现,不仅保时捷依赖中国市场,全球大部分的豪华车品牌基本上都离不开中国市场,这是豪华车行业中普遍存在的现象。

例如,2022年上半年宝马、奔驰和奥迪在全球范围内销量分别约为116万辆、99万辆和79万辆,其中,在华销量(含进口)分别约为38万辆、36万辆、和32万辆,在华销量占比分别约为33%、36%和40%,在华销量占比均高于保时捷。

可以说,自中国加入WTO以来,中国市场已成为豪华车成败的关键,豪华车市场甚至流传一句口号“得中国市场者得天下”。相较而言,理解这句话最为深刻的当属特斯拉掌门人马斯克,他不仅重视中国市场,而且直接在上海建特斯拉工厂,这也是特斯拉发展如此之快的关键因素。

莱坊数据显示,2016年至2021年高净值人群的年均复合增长率为10%,预计2021年至2026年,高净值人群的年均复合增长率将达到9%,这将导致高净值人群的数量从2016年的4310万人增加到2026年的1.063亿人。随着中国高净值人群的进一步增长,中国豪华车市场有望迎来更大的市场空间。

此外,豪华车竞争的下一张王牌将是新能源车,特别是那些重视电动车市场的厂商将占据主动权。

保时捷同样看到了电动车市场的发展潜力,保时捷2021年全球交付的车辆中,接近25%是电动汽车,包括纯电动汽车(即纯电动汽车)。保时捷提到,目标是到2025年,超过50%交付的新车将是电动汽车;到2030年,超过80%交付的新车将是纯电动汽车。

麦肯锡将豪华车归类为制造商建议零售价在8万美元及以上的车型(当前市场份额2%-3%),定价低于8万美元的汽车被归为非豪华车(当前市场份额97%-98%)。数据显示,2021年中国销售的豪华车中电动化比例最高的三家车企分别为保时捷(10.3%)、沃尔沃(6.2%)及宝马(6%),豪车品牌电动化的竞争才刚刚开始。

值得一提的是,汽车电动化为中国汽车制造业提供了一个弯道超车的机会。凭借着锂电供应链优势,中国的车企发展迅速,内资车企已在此前打不进的豪华车市场抢占了一席之地。

从车企市值排名榜单可以看到,比亚迪凭借着电动化战略,成功跻身全球车企市值前三;成立不久的蔚来(09866.HK;NIO.US)和理想汽车(02015.HK;LI.US),已迅速跻身全球车企市值20强之中。此外,长安汽车(000625.SZ)、广汽集团(601238.SH;02238.HK)、吉利汽车(00175.HK)和小鹏汽车(09868.HK;XPEV.US)等紧随其后。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)