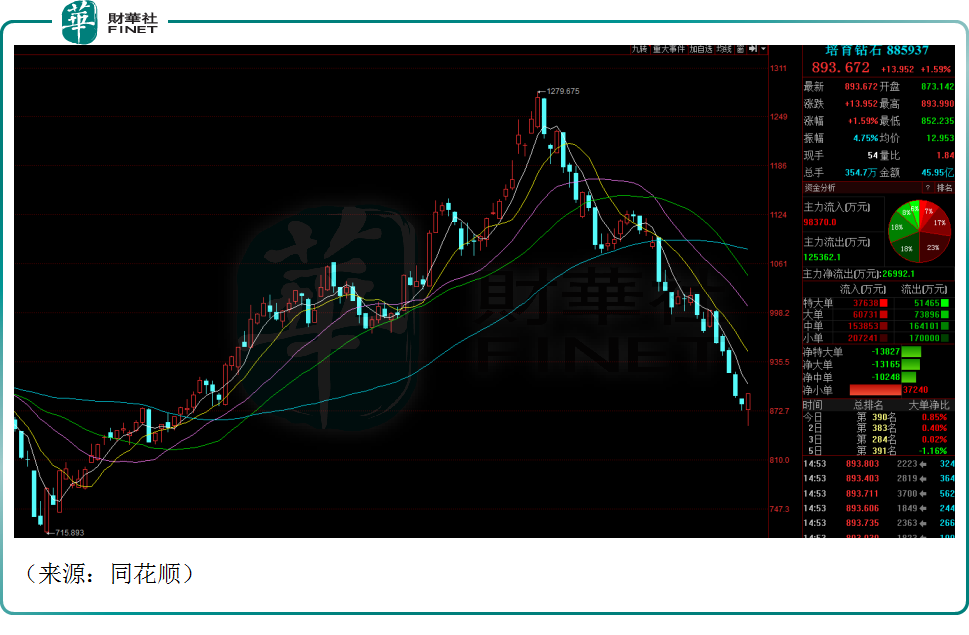

曾經被寄予厚望的培育鑽石板塊,近期表現不濟。

所謂培育鑽石(人造鑽石),其晶體結構、物理性質、化學性質、光學性質與天然鑽石完全相同,售價僅為天然鑽石的20%到30%,生產過程中的能耗是天然鑽石的50%,近些年消費升級,年輕人的非婚嫁的「悅己」需求增加,逐漸成為人造鑽石消費的主力軍。行業景氣度很高,二級市場相關概念板塊及個股也是載歌載舞,自今年4月末至8月中旬,A股培育鑽石板塊指數大漲75%。

但是自8月中下旬開始,培育鑽石板塊指數便一路走低,截至10月12日才勉強有反彈迹象,期間最大跌幅超過30%。個股方面,8月中下旬以來,力量鑽石(301071.SZ)跌幅近40%,中兵紅箭(000519.SZ)跌幅超40%,黃河旋風(600172.SH)股價幾近腰斬,其中近四天内公司跌幅就高達26.8%。這些前期的熱門股,無不遭到空頭的爆錘。

從業績角度看,培育鑽石行業盈利頗豐。其中,力量鑽石2022上半年財報顯示,公司上半年營收達4.48億元,同比增長105.14%;歸母淨利潤2.39億元,同比增長121.39%。中兵紅箭上半年財報顯示,公司營收達32.03億元,同比增長11.19%,歸母淨利潤7.02億元,同比增長114.61%。黃河旋風上半年實現營業營收12.75億元,同比下降3.49%;實現歸母淨利潤7002萬元,同比增長192.22%。培育鑽石業務的爆發,給行業整體業績帶來一抹亮色。

浙商證券預測,2022年-2025年全球培育鑽石原石需求從143億元增至313億元,復合增速35%,行業至2025年供不應求。2021年至2022年,培育鑽石進出口滲透率均翻倍增長,接近10%拐點,有望復制新能源車高成長性,行業潛力可觀。

整體來說,培育鑽石板塊並未出現明顯利空,個股的下跌或受大盤影響,自8月24日以來,創業板指數連續下挫,期間最大跌幅近20%。培育鑽石板塊前期漲幅偏大,此次調整幅度也相對較大。

另一方面,高景氣的賽道往往競爭激烈,此前力量鑽石剛進行了40億元的定增,其他培育鑽石公司也陸續進行大額融資,行業前景誘人,資本瘋狂湧入。除了業内企業紛紛擴產,越來越多的企業將目光投向了有利可圖的培育鑽石賽道,連上遊設備供應商也開始蠢蠢欲動,親自下場瓜分市場份額。市場擔憂產能可能過剩,本輪培育鑽石板塊遭遇整體估值下殺,或與此有關。

值得一提的是,黃河旋風近期跌幅超出預期,主要和公司終止定增事項有關。資料顯示,今年4月初,黃河旋風曾發佈定增預案,擬募集8億元-10.5億元,擬用於投資培育鑽石產業化項目等。然而到了9月30日,公司卻突然宣佈擬終止2022年定增事項。資本運作計劃戛然而止,投資者期望落空,假期之後,黃河旋風股價跌停也很自然了。

行業風口正盛,為何黃河旋風定增突然終止?本輪定增的對象為昶晟控股,是公司控股股東黃河實業的全資子公司,資料顯示,截至2022年4月30日,黃河實業已經將2.096億股份質押,佔所持股比例為79.82%,如此高比例質押,又伴隨黃河旋風的股價下跌,控股股東壓力可想而知。

財華網所刊載內容之知識產權為財華網及相關權利人專屬所有或持有。未經許可,禁止進行轉載、摘編、複製及建立鏡像等任何使用。

如有意願轉載,請發郵件至content@finet.com.hk,獲得書面確認及授權後,方可轉載。

更多精彩內容,請登陸

財華香港網 (https://www.finet.hk/)

財華智庫網(https://www.finet.com.cn)

現代電視 (https://www.fintv.hk)