新能源板块风起云涌,一大特征是横跨A股与港股,很多在A股已经上市的,后来又在港股二次上市,比如天齐锂业,还有就是传统车企,比如比亚迪股份(01211.HK)、吉利汽车(00175.HK)、长城汽车(02333.HK)、广汽集团(02238.HK)、北京汽车(01958.HK)等均已实现“A+H”两地上市。

由于港股的包容度更强,对造车新势力而言,目前更加倾向于港股上市,比如从美股回归的“蔚小理”,以及后来首次上市就选择港股的零跑汽车(09863.HK)。

一些锂电概念股首次上市也是选择了港股,比如中创新航,瑞浦兰钧、尚太科技、力勤资源等。

以上事实说明,在港股目前整体表现有待调整的背景之下,新能源板块依然有吸引力,在港股主力资金中有着举足轻重的一席之地。

2022年关已近步入倒计时,我们先回顾一下港股新能源板块的表现,再展望一下2023年。

港股新能源板块可以细分为新能源汽车、锂电、光伏、风电四大板块,通过观察每个板块的领头羊公司,以了解行业趋势与风向,以挖掘相应的投资机遇。

01新能源汽车

传统车企与造车新势力齐聚港股。

传统车企的代表企业主要是民营车企,比如目前行业领军者比亚迪股份,吉利汽车、长城汽车,还有国家队方面的广汽集团。

造车新势力目前有四只股,分别是蔚来汽车(09866.HK)、小鹏汽车(09868.HK)、理想汽车(02015.HK)、零跑汽车,但随着传统车企分拆子公司上市的落地,埃安汽车、极氪汽车、岚图汽车等也是存在冲刺港股的可能性。

重点是传统车企与造车新势力的PK。

过去造车新势力依靠智能化领域的优势先跑一步,但后来传统车企逐渐觉醒,赶超上来,对新势力的估值构成威胁,目前双方的竞争态势是你追我赶,不相上下。

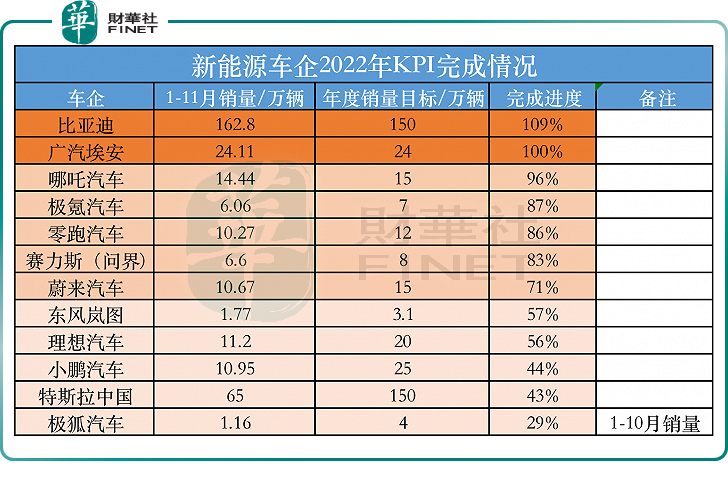

销量层面,有望完成年度销量目标(新能源车)的车企则更加受到资本的青睐。各路车企的2022年KPI完成情况(数据来源:派财经)如下所示:

由于吉利汽车与长城汽车目前主打产品依然是燃油车,所以未在上表中体现。

长城汽车2022年的总目标为190万辆(含燃油车),以前11个月完成99万辆累计销量来看,完成率为52%。

吉利2022年的总目标为165万辆(含燃油车),以前11个月完成128.69万辆累计销量来看,完成率为78%。

除非在最后一个月能够创造奇迹,不然吉利与长城在完成KPI方面是落后比亚迪。

而蔚来、理想、小鹏、零跑汽车在完成KPI方面面临的挑战也不小。

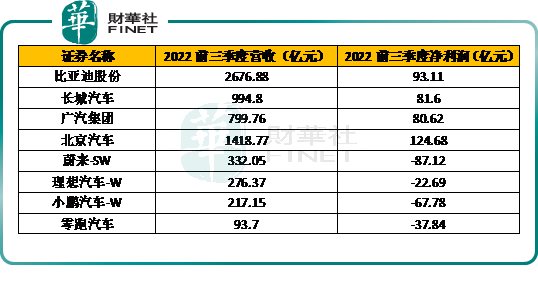

业绩层面,造车新势力自成立至今已经走过七八个年头,但是依然没有实现扭亏为盈,业绩方面与传统车企相比有一定的差距性。

关于港股车企板块的估值,对造车新势力来说谁有望最先实现扭亏为盈或将获得较高估值,这考验到公司成本内控的能力,以及面对上游原材料涨价的应对能力,产品向高价位冲击时能够保证销量不掉队的能力。

对传统车企的估值,衡量的维度更倾向于谁在新能源转型的效率快,落地效果好,目前表现最佳的是比亚迪股份,其次是吉利汽车。

另外,自研车载半导体与自研电池的能力也是衡量车企估值时的重要因素,因为芯片与电池是影响车企产能的两大掣肘,如果靠自研能够缓解供外供方面的压力,对产量的保证就等于提前打好预防针。

02锂电板块

锂电板块也是港股新能源赛道的一个重头戏。目前港股在锂电上游(锂矿概念股)、中游(锂电材料股)、下游(锂电池概念股)均有涉足,丰富度极高。

2022年,中创新航(03931.HK)在港股成功上市,填补了港股在动力电池方面的空白。近期,瑞浦兰钧向港交所递交了上市招股书,该公司主打动力和储能锂离子电池。

接下来,长城汽车旗下的蜂巢能源也已经启动上市,但是目的地选择的是A股的创业板。有投资者认为,如果A股上市失败的话,或将选择港股作为新的融资通道。

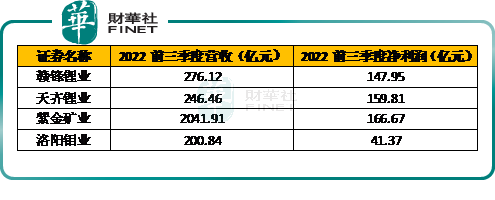

锂电产业链上游的锂矿双雄——赣锋锂业(01772.HK)与天齐锂业(09696.HK)目前均已经实现“A+H”两地上市。另外,洛阳钼业与紫金矿业也是传统矿产资源股转型到锂矿概念股的经典代表。

而且赣锋锂业旗下的动力电池子公司赣锋锂电也有意分拆上市,目的地暂时待定,港股或将是其中的一个考虑选项。

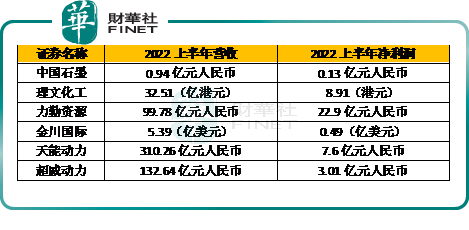

电动自行车动力电池“双雄”天能动力(00819.HK)和超威动力(00951.HK)在小型动力电池方面有一定的竞争力。

锂电材料概念股,比如有主打锂电负极材料的中国石墨(02237.HK)、电解液添加剂概念股理文化工(00746.HK)、全球最大镍贸易商力勤资源(02245.HK)、隐形钴业巨头金川国际(02362.HK)。其中,中国石墨在港交所的上市,填补了锂电负极概念股在港股的空白。

此外,理文化工在今年10月份确定了年产2万吨聚偏氟乙烯(PVDF)、1万吨六氟磷酸锂(LiPF6),年产5万吨氟化氢的大项目。

港股的锂电板块与A股一样,都是与产业层面具有强相关性,尤其是受产品价格、产能释放等利多因素驱动。

国泰君安近期研究报告表示,锂电板块的供不应求格局难扭转,看好锂价全年高位持续性。

另外,氢能作为锂电的重要补充,也是港股新能源的一大分支,已经在科创板上市的亿华通在2022年12月12日通过港交所上市聆讯,而其竞争对手——估值达到70亿元的国鸿氢能也于2022年11月向港交所申请上市。

业绩方面,部分锂电企业已经公布前三季度的业绩,如下所示:

剩下的企业最新的业绩数据依然还停留在上半年,如下所示:

2023年,锂电板块在动力电池基础上需要对储能电池多加留意。在碳酸铁锂、钠离子电池、钒钛电池等产能布局较多的个股值得关注。

锂电材料方面,在产能落地效率较高、订单量稳健、打入宁德时代、比亚迪供应链的个股更加值得关注。

03光伏板块

光伏板块也是港股新能源浓墨重彩的一笔。

港股的光伏板块也是五花八门,既有硅料企业协鑫科技(03800.HK)、新特能源(01799.HK)、阳光能源(00757.HK),也有光伏玻璃企业信义光能(00968.HK)、福莱特玻璃(06865.HK )、洛阳玻璃股份(01108.HK)、彩虹新能源(00438.HK)。

中游太阳能硅片概念股的代表则是卡姆丹克太阳能(00712.HK)。

储能方面代表企业有信义储电(08328.HK)、积极转型储电业务的威胜控股(03393.HK),还有压缩空气储能及飞轮储能的中集安瑞科(03899.HK)。

协鑫集团旗下的协鑫新能源(00451.HK)主打太阳能发电。

水发兴业能源(0750.HK)主打业务为光伏建筑一体化。

纵观光伏整个行业,今年1-10月,我国光伏新增装机量58.24GW,已经超过2021年全年,创下历史新高,可以预见的是大前景是明朗的。

光伏板块价值含量高细分板块则是多晶硅(硅料)、硅片、组件、电池、逆变器方面。但在逆变器与电池板块,港股目前不如A股。

光伏板块今年下半年以来一大利好是硅料价格出现下调,后来带动硅片价格下调,这是上游刺激下游需求的动作。

光伏板块有两大不利的因素,一个是过于依赖出口,一个是具有周期性,这是值得警惕的。

光伏产品出口尽管呈现量价齐升态势,但是过于依赖出口会让业绩充满不确定性,尤其容易受到海外国家当地政策的影响。

有业内人士表示,光伏行业的周期性,大概3年一个小周期,5~6年一个大周期。能够在周期循环中控制好扩张的节奏也是一种考验,因此,具备抗周期性能力的个股更加值得关注。

光伏板块也是新技术路线频出的高发地,比如在硅料方面,协鑫科技新推出的颗粒硅;在电池片方面,N型电池正在取代P型电池;转化效率更加优越钙钛矿能否取代晶硅电池,这都是值得关注的,毕竟新物种对旧物种的取代对整个产业链的影响是颠覆性的。

结语

新能源板块一直在“港股100强”活动中扮演重要角色。历年“港股100强”活动都会评选出“新能源15强”,以帮助投资者发掘投资价值量高的优质个股。

“港股100强”活动始于2012年,是由腾讯网和财华社共同发起。活动旨在利用大数据和一系列科学、公允的评价指标对上一年度香港上市公司的各项数据进行分析与计算,评选并公布优秀的上市公司榜单及颁发奖项。

第十届“港股100强”即将于2023年2月24日隆重举行。届时,港股新能源板块中,哪些企业会最终脱颖而出,并在第十届“港股100强”活动中斩获佳绩,让我们拭目以待吧!

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)