5月24日,新能源汽车股普遍走弱。其中,零跑汽车(09863.HK)领跌,跌幅为12.05%,小鹏汽车-W(09868.HK)跌4.43%,理想汽车-W(02015.HK)、蔚来-SW(09866.HK)等均跌。

不过,拉长时间轴看,相较于蔚来汽车和小鹏汽车,零跑汽车股价表现相对靓丽。

数据显示,自去年11月开始的股价反弹以来,理想汽车股价累计涨幅高达110.27%,而零跑汽车累计涨幅97.08%,股价近乎翻倍。同期,小鹏汽车股价涨幅仅为36.02%,而蔚来汽车股价则下跌9.83%。

究根结底,零跑的股价逆势翻倍,主要得益于销量的驱动。

01增程式车型开始发力

众所周知,零跑主要依靠A0级小车T03起步,在取得一定成绩并站稳脚跟后,开始进行产品升级,推售价更高的车型。

如,豪华中大型电动轿车零跑C01(价格区间:14.98-22.88万元)、智能超享电动SUV零跑C11纯电版(价格区间:15.58-21.98万元),以及零跑C11增程版(价格区间:14.98-18.58万元)。

整个2022年,零跑汽车依靠A0级小车T03,颇有行业“黑马”的潜质,月交付量频频过万。进入2023年后,零跑汽车销量先抑后扬,车型订单结构也得到进一步优化。

具体来看,今年一季度,零跑汽车销量较逊色,累计交付10509辆,同比下滑达51.3%,整体销量排名已被甩至末尾。

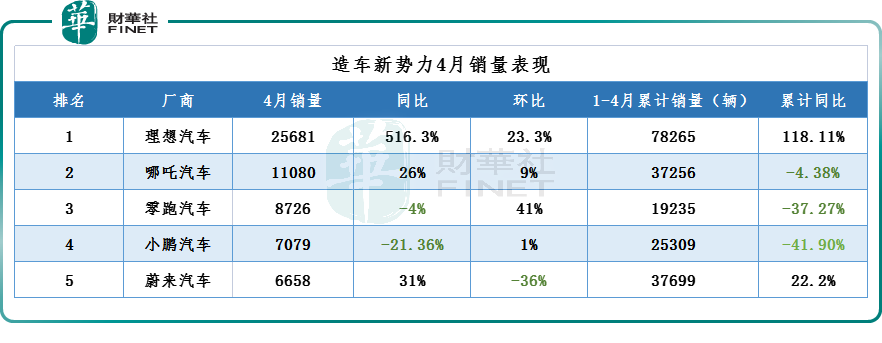

进入4月份后,零跑开始发力,当月交付了8726辆,同比下滑4%,环比大增41%。其中,售价更高的C系列车型占比超83%,成为新的销量支柱。尤其是新推出的C11增程版销量达3677辆,C11纯电版交付量为2469辆,合计已占到了零跑总销量70%。

在4月造车新势力排名中,零跑也从一季度的排名倒数第一冲进前三,销量仅次于理想的25681辆,和哪吒的11080辆,跑赢小鹏和蔚来(如上图所示)。

这意味着,零跑汽车似乎已经完成了车型结构调整。

在目前市场上,增程式车型需求是相对火热的,可选车型也不少,除了零跑,理想、哪吒、问界、岚图等新势力品牌都有产品布局。

但从市场反馈来看,仅理想和零跑的销量脱颖而出。4月份,定位30万元以上高端市场的理想已经连续两个月交付超2万辆。从价格上看,相较于理想,零跑C11增程版价格区间为14.98-18.58万元的大众化中端市场,有着较大定位优势。

资本市场的反应,很大程度上正是看好C11增程式对零跑产品结构升级的带动。

02亏损持续扩大

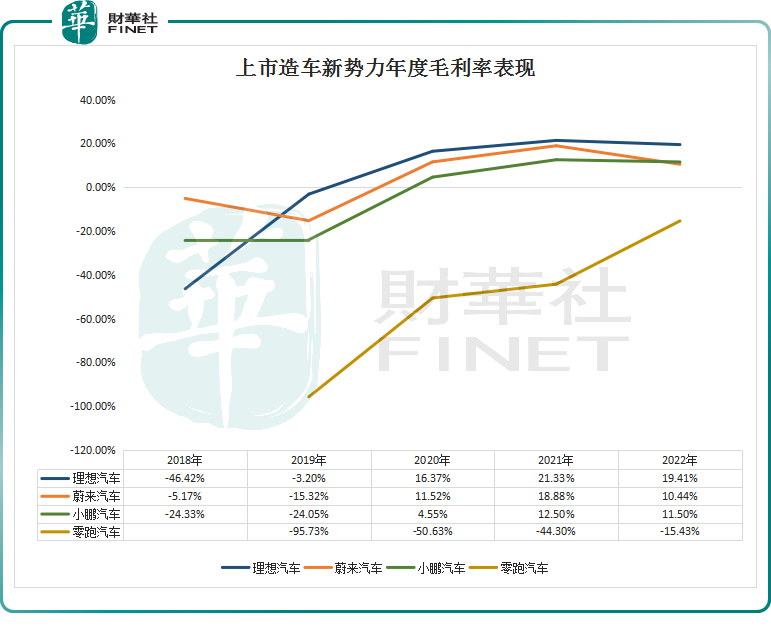

随着交付规模的增长,特别是售价更高的C系列车型带来的销售单价提升,零跑汽车毛利率呈现出大幅改善的趋势。

据招股书显示,2019年至2021年,零跑汽车的毛利率分别为-95.73%、-50.63%和-44.3%。截至2023年第一季度,零跑汽车的毛利率为-7.8%,较上一年同期-26.6%,毛利率进一步改善。

需要指出的是,零跑主要依靠经销商(销量比重约90%)模式,前期有利于在下沉市场铺开销售渠道。但过分依赖经销商模式,也为其经营埋下了一定隐患。如,零跑需在销售收入中扣除了经销商返利,拖累公司毛利率迟迟未能转正。

相比之下,“蔚小理”则早在2020年就已经相继实现毛利率转正。为此,在零跑追逐盈利之前,首要任务是扭转毛利率负增长的问题。

汽车行业是一个重资产行业,前期投入巨大,且投资回收期长。眼下,造车新势力仍普遍处于亏损状态。

2022年,蔚来净利亏损144.37亿元;小鹏亏损91.4亿元,理想亏损20.32亿元。同期,零跑的亏损规模也创下了新高,达51.09亿元,近乎营收的一半。

今年一季度,零跑继续亏损11.3亿元。这样的亏损表现放在整个新势力行业中,都是相当“炸裂”的存在。

除了亏损持续扩大之外,零跑的销售成本过高也常遭到市场诟病,也是拖累其盈利重要因素之一。

财报显示,2022年零跑累计销售成本达到143亿元,销售费用和行政开支分别达到11.14亿元和8.42亿元,同比分别增长160%和112%。

2023年一季度,零跑延续高营销支出,销售成本为15.55亿元,销售费用和行政开支分别达到3.93亿元和1.81亿元,同比分别增长142%和17%。

不难看出,零跑汽车销量大增的背后,是高额的市场营销成本在支撑,这也一定程度上加剧零跑盈利的难度。

03零跑未来怎么看?

值得一提的是,不同于其他新势力坚持“全栈自研”,零跑采取的是“全域自研”的策略。即自主研发三电、智能网联、智能驾驶等核心技术,无论是软件控制还是硬件基础全部自主研发。

据悉,目前零跑自研自产的部分已经覆盖了70%的整车成本。通过降低对外采购规模,零跑将比其他企业拥有更大的毛利竞争空间,同时更好的掌控研发、生产制造节奏。

零跑汽车董事长朱江明表示,零跑自研自制所带来的效应比别的车企会更明显一些,首先还是求规模,随着规模效应扩大,未来零跑会有更多研发成本得到平摊。

不过,朱江明也曾坦言,销量规模达到20万辆以上,才能覆盖全域自研所有的研发成本。

零跑的挑战在于,能否持续优化销量结构,以及持续放量。从前文可知,未来零跑汽车主要定位在10万-20万元区间的大众市场,同时也是新能源市场竞争最为激烈的价格区间。

市场就那么大,都是他人口中夺食,目前新能源汽车市场残酷的淘汰赛已进入加速阶段。在这样的背景下,零跑若能实现毛利率转正,意味着至少在造车环节可以实现正向造血。

不过,目前来看,被零跑寄予厚望的C11增程版车型上市时间较短,真实市场竞争力尚未完全展现。

未来,零跑汽车将如何发展,能否顺利实现毛利率转正,并成功挤进一线新势力,我们且拭目以待!

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)