小米汽车将在2024年3月28日召开发布会,并表示“上市即交付,交付即上量”。换言之,小米汽车还有一周就会挤进新能源汽车赛道,与比亚迪(01211.HK)、特斯拉(TSLA.US)中国、“新势力”、华为问界等同场竞技。

以下,财华社就为小米汽车把一下脉,看看它的前途如何。

小米业绩叫好却不叫座

小米集团-W(01810.HK)刚刚公布的业绩显示,2023年第4季收入同比增长10.90%,至732.44亿元(单位人民币,下同),季度毛利率按年提升4.09个百分点,至21.32%,主要得益于智能手机季度出货量的强劲增长和单位成本的改善,以及互联网服务毛利率的改善。季度经调整净利润更达到49.10亿元,同比增长236.07%,其中包括智能电动汽车等创新业务费用24亿元。

全年来看,小米的总收入按年下降3.24%,至2,709.70亿元,全年智能手机出货量和平均售价有所下降是主要原因,分别按年下降3.26%和2.66%。不过,全年整体毛利率按年提升了4.22个百分点,至21.21%,主要因为整体营业成本改善带来的提振。全年经调整净利润达到192.73亿元,按年增长126.26%,其中包括智能电动汽车等创新业务费用67亿元。

尽管季度和全年收益均倍增,全年经营活动产生净现金流入达413亿元,投资者却不太认可,在小米公布业绩后首个交易日,小米股价下跌2.42%,收报14.50港元,市值3,617.52亿港元。

市场对什么不满呢?财华社认为,小米汽车的前景或是市场最大的忧虑点。

为何小米如此执着于造车?

财华社认为,作为世界智能手机界头号种子选手的小米,转向造车,或许是基于几个考虑:

1)正如其所说的,要实现“人车家全生态”战略升级,以完整生态来服务用户,所恃的是庞大的硬件用户量。2023年12月,小米的手机全球月活跃用户数再创历史新高,达到6.41亿,同比增长10.2%,而在2023年末,其AIoT平台已连接的物联网设备(不包括智能手机、平板及笔记本电脑)数同比增长25.5%,至7.397亿。

小米或希望通过业务的联动,发挥更大的协同效应,捆绑更多的硬件产品,并持续打通服务渠道,以推高利润较高之服务收入的比重。

2)出口市场布局。小米已悄然成为中国的出口大户,面对一些国家的阻碍,小米的出口业务依然能保持规模。2023年,全球其他地区贡献的收入占了小米总收入的44.94%,与国内收入平分秋色,收入规模达1,217.8亿元。

根据Canalys的数据,2023年小米在中东、拉美和非洲均实现智能手机市场份额显著增长,其中在中东出货量排名稳居第二,在拉美、非洲、东南亚等区域排名稳居第三。AIoT产品方面,其可穿戴腕带设备在全球市场排名第二。

鉴于小米的手机和智能电子产品市场主要在中东、拉美和非洲,或许能为小米汽车在这些市场进行品牌营销提供便利,毕竟当前“新势力”布局的境外市场主要为北欧等发达国家市场,既有小米的产品打头阵,小米汽车品牌的宣传将更加便利。

3)小米持有充裕的财务资源,有充足的弹药为“造车”冲锋陷阵。

2023年12月31日,小米持有现金及短期银行存款合共864.29亿元(不包括受限制现金),占总资产的26.66%;另外还持有各类长短期投资1,071.84亿元,占总资产的33.06%。现金、存款加投资一起,合共达到1,936.13亿元,占了总资产的59.71%。而其一年内应支付的银行贷款仅61.83亿元。2023年全年,小米经营活动产生的净现金流入达到413亿元,足以应付其资本开支合共119.65亿元。

也因此,小米有充足的资金进行重资产投资,例如“造车”。相较而言,“新势力”理想(02015.HK)、蔚来-SW(09866.HK)和小鹏汽车-W(09868.HK)于2023年末持有的现金及短期投资规模分别为1,032.62亿元、497.45亿元和387.20亿元。

2023年12月,小米在其汽车技术发布会上介绍了小米汽车的五大核心自研技术:电驱、电池、大压铸、智能座舱、智能驾驶,其定位为“C级高性能,生态科技轿车”的Xiaomi SU7系列也正式亮相,不过,定价要到2024年3月28日才公布,并在全国29城、59家门店同步启动预约,市场普遍推测定价或在25万元人民币以上。

蓝海变红海,新能源汽车前景不太妙

传统汽车纷纷调整其新能源汽车发展计划,例如通用汽车、福特、梅赛德斯-奔驰等均放弃了其新能源汽车销售计划。

针对新能源汽车产业链的国际贸易壁垒也已上线,随着国际形势的变化,新能源汽车产业链的国际贸易形势将变得更加复杂。

再来看国内市场。

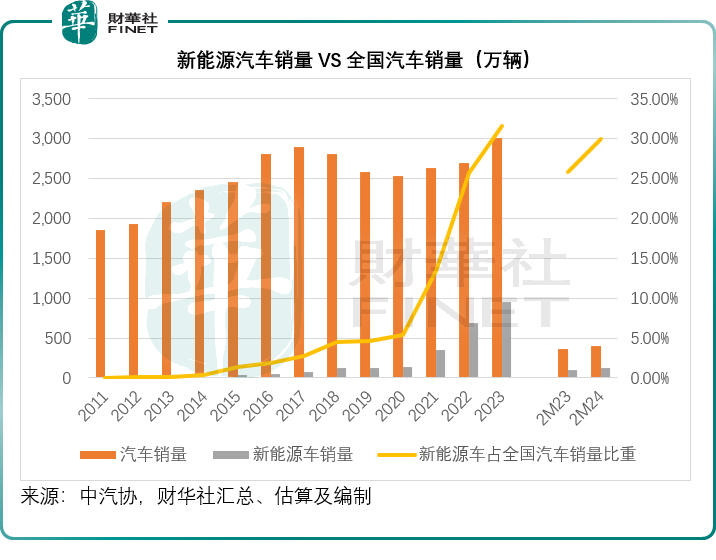

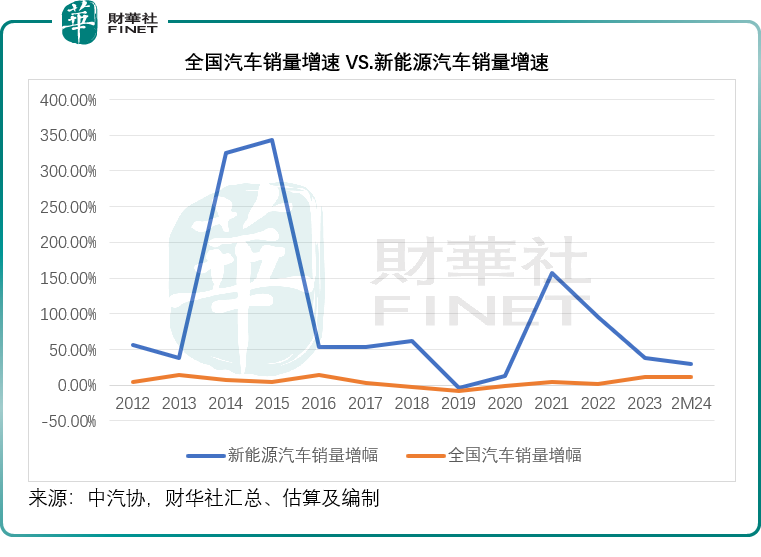

2023年,全国汽车销量按年增长12.02%,至3,009万辆,其中新能源汽车销量同比增长37.87%,至950万辆,新能源汽车销量占全国汽车销量的比重由上年的25.64%进一步提升到31.55%。

今年前两个月,新能源汽车的销量继续跑赢全国汽车销量。今年1月和2月,全国汽车销量同比增长11.10%,至403万辆;新能源汽车销量则按年增长29.40%,至121万辆。新能源汽车销量占全国汽车销量的比重由去年同期的25.74%提高至29.98%。

见下图,新能源汽车销量从2017年起迅速攀升,在全国销量的占比也越来越高。

另一方面,从销量同比增速来看,全国汽车销量增速稍微提高,而新能源汽车的销量增速却持续放缓。

从市场容量来看,作为全球最大的新能源汽车消费市场,中国的新能源汽车销量增速未必能永远保持在强劲的双位数水平,随着新能源汽车置换率的上升,市场空间将逐渐缩小,这就导致市场竞争极其激烈。

这两年,已有多家新能源汽车企业撑不下去,远的有美股上市的电动车品牌Fisker,近的有威马等国内新能源车企,还有不少在勉强撑着,大家都知道就不一一点名。

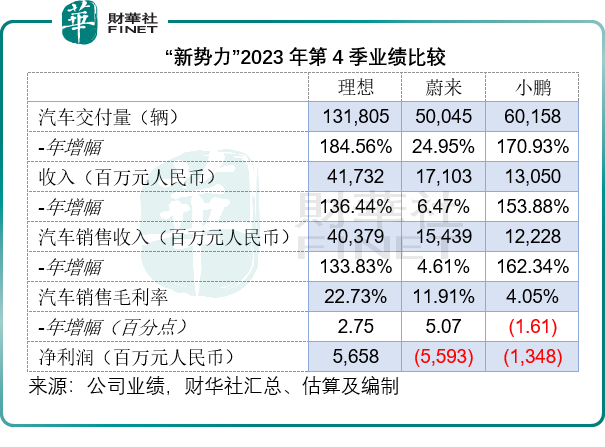

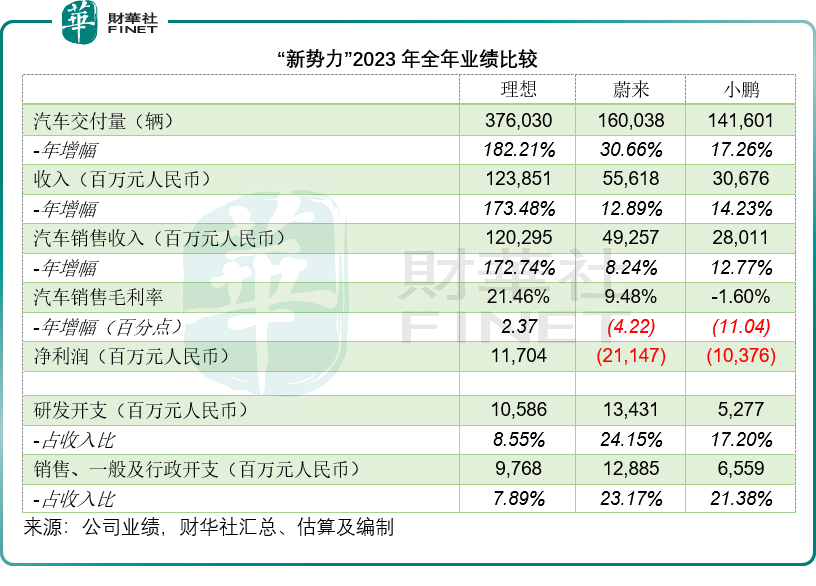

在台前的“新势力”,除了理想(LI.US)以外,依然在为收支平衡挣扎着。在小米公布业绩的同时,小鹏(XPEV.US)也公布了2023年第4季及2023年全年业绩,我们刚好可以将三大“新势力”做一个比较。

2023年第4季,理想、蔚来(NIO.US)和小鹏的汽车交付量分别为13.18万辆、5万辆和6.02万辆,同比增长184.56%、24.95%和170.93%;汽车销售收入分别按年增长133.83%、4.61%和162.34%,至403.79亿元、154.39亿元和122.28亿元。主做增程新能源汽车、拥有大冰箱的理想依然保持领先地位,于第4季录得净利润56.58亿元,但是蔚来和小鹏却没那么幸运,继续在亏损中煎熬,分别产生季度亏损55.93亿元和13.48亿元,见下表。

全年业绩也是一样,理想录得净利润117.04亿元,蔚来和小鹏则产生净亏损211.47亿元和103.76亿元,见下表。

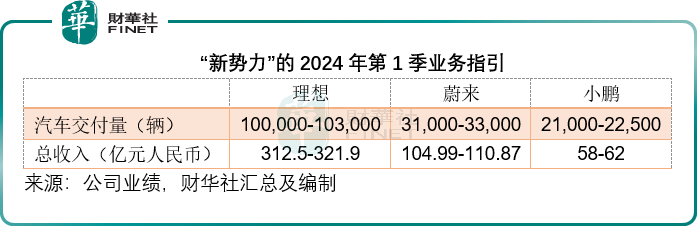

与此同时,“新势力”对于前景还是很乐观的,这从它们提供的2024年第1季业绩指引可以看出,见下表,理想预计今年首季的交付量有望按年增长90.2%-95.9%,至10万至10.3万辆;蔚来预计首季交付量介于3.1万辆至3.3万辆之间。

与小米同日公布业绩的小鹏则预计第1季交付量介乎2.1万辆至2.25万辆之间,同比增长15.2%-23.4%。

值得留意的是,何小鹏在业绩发布会上提到,小鹏将在未来三年推出超过10款新车型,而其亦准备在下个月的北京车展上推出10-15万元新品牌MONA。

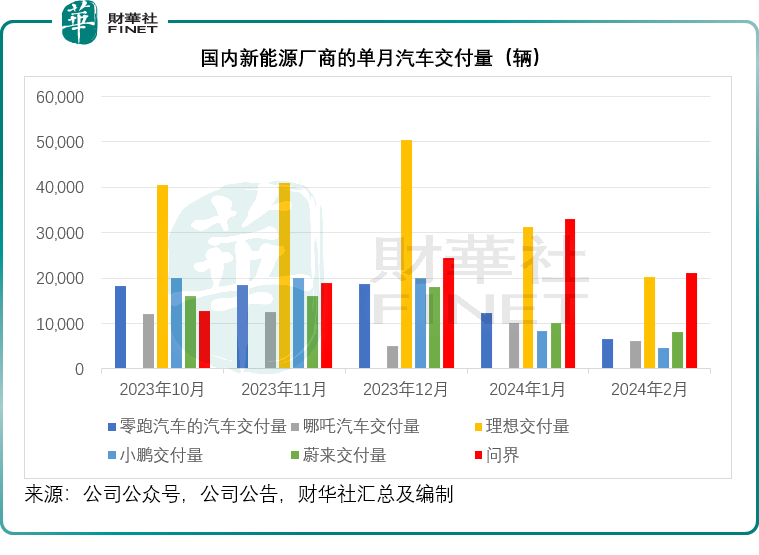

市场上的竞争对手,可不仅仅有“新势力”,还有更多有背景、有实力的新能源企业在抢占市场份额,例如拥有华为概念的问界。2024年1月和2月,问界的交付量分别达到3.30万辆和2.11万辆,轻松超越理想、小鹏和蔚来,见下图。

从图中可见,各大新能源汽车企业都不是省油的灯,都在努力地求生存和求发展。在新能源汽车置换速度有可能放缓,各厂商施展浑身解数从技术卷到定价和营销、乃至供应链的背景下,小米汽车的前景实在不是太妙,前边的路又该怎么走?期望3月28日之后能见分晓。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)