12月11日盘前,号称“港股激光雷达第一股”的速腾聚创(02498.HK)宣布折价配售计划。

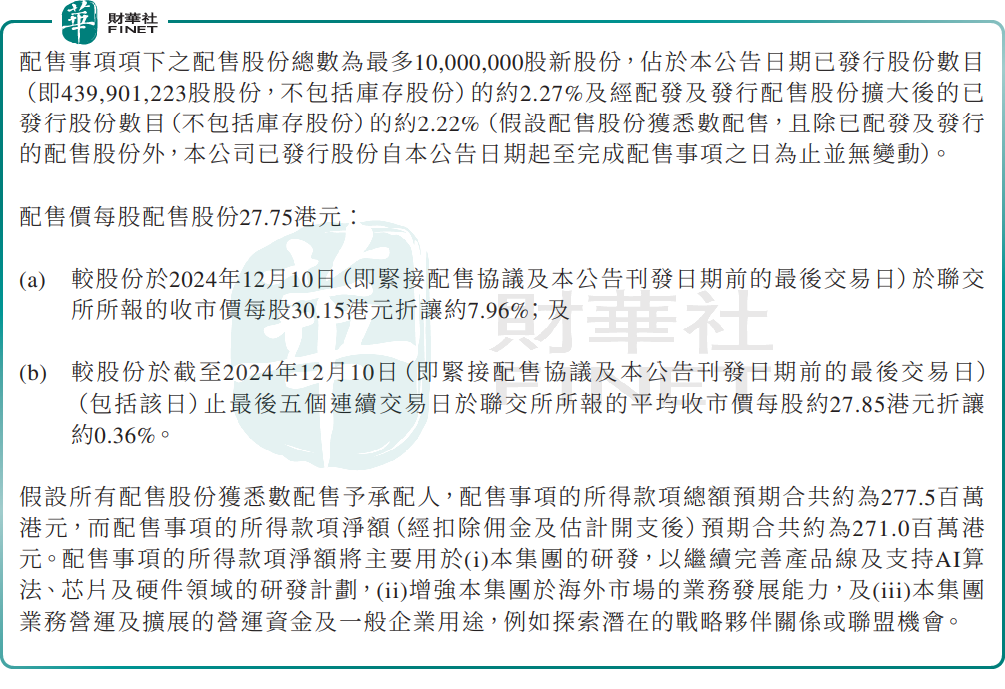

根据公告,速腾聚创拟以每股27.75港元的价格配售最多1000万股新股份。配售价较12月10日收盘价每股30.15港元折让约7.96%。本次配售事项所得款项总额预期合共约为2.78亿港元;扣除相关佣金及估计开支后,预期净额约为2.71亿港元。

值得一提的是,速腾聚创于2024年1月5日在港上市,发行价格43港元/股,募集所得款净额(行使部分超额配股权)约为9.53亿港元。加上此次配售,年内通过股份募集资金超过12亿港元。

速腾聚创自上市以来尚不满一年,便急忙进行了折让配售,此举亦引起了投资者的诸多揣测。

截至2024年9月30日,速腾聚创现金及现金等价物及受限制现金为人民币23亿元,可见其流动资金较为充盈,血池尚足。

针对募集资金的用途,速腾聚创明确表示,将主要用于加强集团的研发、完善产品线、支持AI算法及芯片硬件研发;同时增强海外市场业务发展能力,以及业务营运及扩展的营运资金,例如探索潜在的战略伙伴关系或联盟机会。

配售消息公布当天,速腾聚创(02498.HK)的股价在早盘时段表现出积极的态势,一度攀升超过5%。然而,进入午后交易时段,或受到大盘整体走弱的影响,股价出现了明显的回落,最终收盘时下跌1.99%,报收于29.55港元/股。

速腾聚创成立于2014年,是一家专注于自动驾驶激光雷达环境感知解决方案的提供商。公司以激光雷达硬件为基础,布局人工智能感知软件形成解决方案,主要深耕于汽车和机器人两大领域。

近年来,随着智能驾驶技术的蓬勃发展,激光雷达行业也迎来了前所未有的发展机遇。速腾聚创属于行业龙头,根据盖世汽车研究院发布的2024年1-10月激光雷达供应商装机量排行,速腾聚创市场份额达35.1%,连续10个月雄踞行业市场份额第一。

截至今年三季度末,速腾聚创的激光雷达历史累计销量已突破72万台,刷新了行业交付记录。同时,公司已成功为12家客户的31款车型实现大规模量产落地,其中包括吉利汽车(00175.HK)、小鹏汽车(09868.HK)、比亚迪(01211.HK;002594.SZ)、赛力斯(601127.SH)等知名企业。

同期,在机器人领域,速腾聚创也为约2600家机器人及其他产业客户提供了激光雷达产品及解决方案。

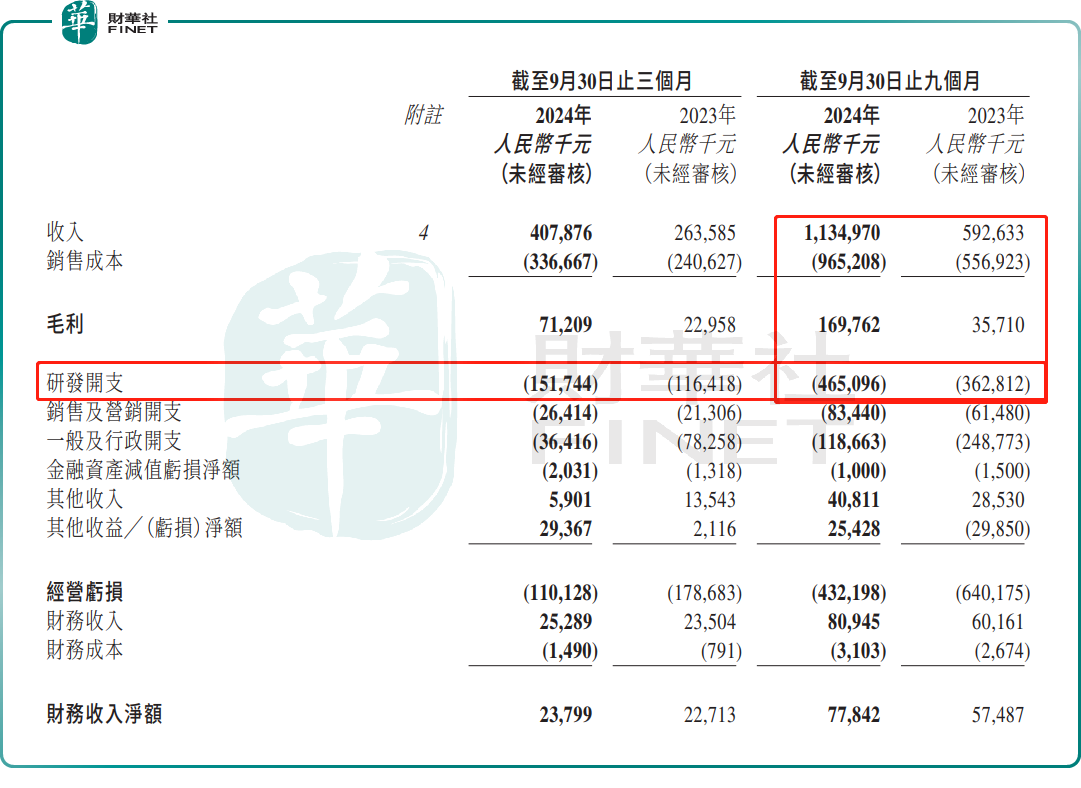

不过,尽管速腾聚创在市场份额上取得了显著成绩,但研发开支高企、行政开支的增加,以及造血能力不足让公司深陷亏损。

财报显示,今年前三季度,速腾聚创实现收入约11.3亿元,同比增长91.5%;归属股东净亏损3.51亿元,亏损持续收窄;研发开支达4.65亿元,同比增长28.19%;经营现金流净流出2.48亿元。

分析人士指出,激光雷达行业虽然发展迅速,但企业仍需面临高昂的研发投入,产业链整体盈利能力较弱。此外,在与下游整车厂的竞争中,激光雷达公司承受着巨大的成本压力,进一步压缩了企业的盈利空间。但随着商品规模化效应起来之后,盈利状况有望持续改善。

综上所述,在公司尚未实现盈利,且研发需持续投入资金的现实情况下,借助二级市场进行再融资已成为速腾聚创关键策略之一。其旨在筹集资金以缓解财务压力、支持研发及业务扩展,为公司未来的持续发展奠定坚实基础。

财华网所刊载内容之知识产权为财华网及相关权利人专属所有或持有。未经许可,禁止进行转载、摘编、复制及建立镜像等任何使用。

如有意愿转载,请发邮件至content@finet.com.hk,获得书面确认及授权后,方可转载。

更多精彩内容,请登陆

财华香港网(https://www.finet.hk/)

财华智库网(https://www.finet.com.cn)

现代电视(http://www.fintv.hk)